Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации (Институт бизнеса и делового администрирования, Ведущий научный сотрудник)

Москва, г. Москва и Московская область, Россия

Россия

ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

Авторы исследуют пути повышения конкурентоспособности металлургического бизнеса России на примере двух ведущих компаний отрасли - ПАО «Северсталь» и ПАО «Магнитогорский Металлургический Комбинат». В статье проанализированы стратегии, финансовые результаты и методы, используемые этими компаниями для укрепления своих позиций на рынке, включая инвестиции в модернизацию производства, внедрение инновационных технологий, развитие стратегических партнерств и фокус на экологической устойчивости. Рассматриваются ключевые моменты и достижения каждой компании, а также их вклад в развитие металлургической отрасли России. В итоге статьи выделяются основные факторы, способствующие успешному соперничеству на мировом рынке, а также предлагаются рекомендации для дальнейшего улучшения конкурентоспособности российского металлургического комплекса.

металлургия, ММК, Северсталь, конкурентоспособность, металлургический комплекс, анализ, металлургический комбинат, инвестиции, предприятие

Введение

Множество изменений, произошедших в 2022 году и вызовы, с которыми столкнулась металлургическая отрасль привели к переориентации предприятий на внутренний рынок сбыта и пересмотр направлений экспорта. Данные процессы несут в себе высокий фактор риска потери конкурентоспособности. Исследование путей повышения конкурентоспособности в условиях неопределённости становится как никогда актуальным, поскольку важно сохранить и улучшить свои позиции даже при изменении структуры рынка.

Под конкурентоспособностью обычно понимается наличие определенных преимуществ одного предприятия по отношению к другим. При ее оценке возможно использование массы различных показателей. Грамотно управляя финансовой устойчивостью, можно избежать крупных потерь в условиях нестабильной экономики, занять лидирующие позиции на рынке.

Целью исследования является анализ и предложение наиболее эффективных путей повышения конкурентоспособности металлургического комплекса России на примере крупнейших представителей отрасли. Среди основных задач в рамках поставленной цели выделены следующие: проанализировать выбранные компании и выявить их преимущества на рынке, дать рекомендации по их укреплению. Исследование по данной работе осуществлено с использованием методов декомпозиции и дезагрегации целей, сравнительного анализа.

Стоит отметить, что устойчивость предприятия не говорит о его полной конкурентоспособности и наоборот. Но рост необходимости в поддержке устойчивости неоспорим. В случае прихода на рынок иностранных компаний поддержание необходимого уровня конкурентоспособности, позволит избежать обвала рынка, а также снизить эффект влияния появлении неблагоприятных факторов.

Определение направлений работы на основе декомпозиции цели и дезагрегации показателей устойчивости компаний

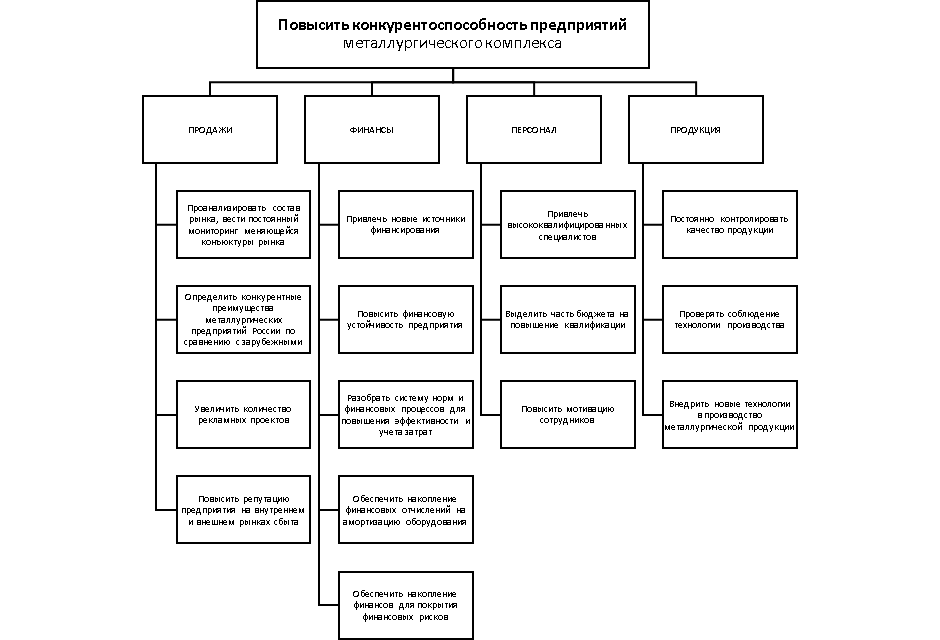

Декомпозиция цели оказывает положительное влияние на развитие как одной конкретной организации, так и всей отрасли в целом. Создав четкую иерархию, определив задачи, можно получить более чёткое понимание, с чем предстоит работать, какие данные необходимо проанализировать и на что важнее всего акцентировать внимание. Другими словами, в основополагание состоит в том, чтобы повысить конкурентоспособность предприятий металлургического комплекса за счёт стабилизирующего фактора - устойчивости функционирования предприятий.

Декомпозиция поставленной цели была проведена по нескольким направлениям, которые были разделены на подцели в 4 сферах: продажи, финансы, персонал и продукция (см.рис.1). После чего были выделены основные, менее крупные, но значимые подцели, которые при последующей работе и анализе повышения конкурентоспособности российских предприятий, помогут определить основное направление исследования, а также обозначат ряд показателей, полезных для достижения поставленной цели исследования.

Рис.1 Декомпозиция цели

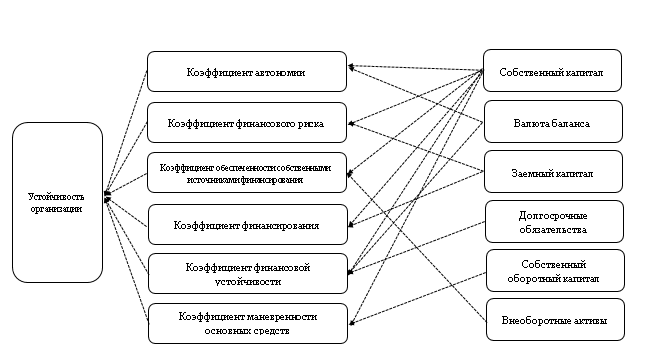

С другой стороны, дезагрегирование показателей осуществляет процесс обратный агрегации (см.рис.2). Используя данный инструмент, легко осуществляется выявление проблемных участков. При определении степени устойчивости предприятия необходимо учитывать все факторы. В быстро меняющихся современных условиях и высокой конкуренции в металлургической отрасли важным становится каждый аспект.

Рис.2 Дезагрегация показателей устойчивости

Правильно построив систему показателей, можно определить направление движения компании. Грамотное построение стратегии, с учетом всех слабых мест и способов сокращения негативного эффекта, сведения его к минимальному значению, можно добиться поставленной цели в короткие сроки.

Анализ ситуации на макроуровне с использованием различных инструментов, при опоре на имеющиеся статистические данные и с учётом вероятности возникновения новых рисков, как результата этапа трансформации экономических процессов, можно прийти к практически готовому бизнес-плану и новой стратегии, где остается лишь выбрать темпы развития и несколько дополнительных инструментов для достижения поставленных целей.

При оценивании показателей финансовой устойчивости организации необходимо определить удельный вес собственных средств среди всех источников для определения независимости компании от привлекаемых источников. Для того чтобы узнать сколько именно было привлечено средств на 1 рубль собственных средств, рассчитывается коэффициент финансового левериджа. Стоит отметить, что при коэффициенте выше 1,5 компания находится в зоне риска.

Более того необходимо определить, насколько компания может сама обеспечить оборотные активы. Определить долю финансирования за счет заемных средств позволяет коэффициент финансирования, оптимальное значение которого лежит на промежутке 0,1 и 0,5. И ключевой коэффициент финансовой устойчивости позволяет выявить часть активов, финансируемых за счет устойчивых источников. Данные расчеты можно произвести посредством таких коэффициентов как коэффициент автономии, коэффициент финансового риска, коэффициент обеспеченности собственными источниками финансирования, коэффициент финансирования, коэффициент финансовой устойчивости и коэффициент маневренности собственных оборотных средств.

Таблица 1 – Анализ финансовых показателей ПАО «Северсталь» и ПАО «ММК» по данным 2021 года

|

Показатель |

Северсталь |

ММК |

|

Коэффициент автономии |

0.4214 |

0.6339 |

|

Коэффициент финансового риска |

1.3733 |

0.5781 |

|

Коэффициент обеспеченности собственными источниками финансирования |

-0.9040 |

0.1600 |

|

Коэффициент финансирования |

0.7282 |

1.7298 |

|

Коэффициент финансовой устойчивости |

0.5949 |

0.6340 |

|

Коэффициент маневренности собственных оборотных средств |

0.2880 |

0.2710 |

На основе данных из опубликованных отчётностей компаний за 2021 год были рассчитаны финансово-экономические показатели, представленные в таблице 1. Коэффициент автономии Северстали и ММК является достаточно оптимальным, при этом Северсталь в большей степени привлекает источники внешнего финансирования, чем ММК.

Компания Северсталь характеризуется относительно высоким коэффициентом финансового риска, что говорит о наличии зависимости данной компании от заёмных средств, при этом ММК отличается противоположными результатами, обладает низким коэффициентом финансового риска, что делает ПАО «ММК» привлекательной для инвесторов и даёт преимущество в конкуренции на рынке.

Коэффициент обеспеченности собственными источниками финансирования в рассматриваемом периоде находится на низком уровне, у компании Северсталь данный показатель принял отрицательное значение, это говорит об отсутствии у компании средств собственного капитала для обеспечения текущей деятельности, компания привлекает заёмные средства. Ситуация ММК отличается достаточностью собственных оборотных средств, что говорит о низкой степени зависимости от кредиторов.

Значение коэффициента финансирования ПАО «Северсталь» ниже нормы, что говорит о наличии риска неплатежеспособности и вероятности возникновения проблем с кредитованием компании, так как большая часть имущества заемная. Аналогичный показатель ММК больше 1, равен 1,73, что является положительным сигналом о финансовом положении компании и её платёжеспособности.

Коэффициент финансовой устойчивости в обеих компаниях находится на приблизительно одинаковом уровне, около 0,6 с незначительной разницей. Такое значение коэффициента финансирования достаточно рискованное для компаний, так как это сигнал о возникновении вероятности потери платёжеспособности в перспективе, попадания в зависимое положение от кредиторов.

Коэффициент маневренности собственных оборотных средств ниже 0,3 (0,29 – Северсталь и 0,27 – ММК), что также является сигналом о достаточно высокой долговой нагрузке и трудностях в финансировании развития компании. ПАО «Северсталь» и ПАО «ММК» характеризуются низкой способностью гибко использовать собственные оборотные средства в рамках текущей деятельности.

Анализ полученных расчётов показал, что ПАО «Северсталь» характеризуется более высокой зависимостью от заёмных средств, что снижает платёжеспособность, устойчивость и интерес со стороны инвесторов. Ситуация ПАО «ММК» несколько лучше, так низкий коэффициент финансового риска и оптимальный коэффициент обеспеченности собственными источниками финансирования делают компанию более стабильной, ММК характеризуется более низкой долей зависимости от кредиторов. Следовательно, наибольшим потенциалом и устойчивостью обладает компания ММК, однако обе компании характеризуются низкой способностью гибко использовать собственные оборотные средства, трудности компаний могут быть вызваны нестабильной экономической ситуацией и последствиями пандемии в 2021 году.

Основная проблематика повышения конкурентоспособности предприятий

С учетом санкционной политики других стран металлургическая отрасль России требует безотлагательных действий поиска совершенно новых векторов развития в целях ухода от традиционных ориентиров, чтобы преуспеть намного больше в ближайшие годы. Россия занимает 6 место на мировом рынке по объемам выплавки стали, 2 место среди стран-экспортеров металлопродукции и лидирующие позиции в качестве крупнейшего нетто-экспортера металлопродукции [21].

Выделяя основные вызовы настоящего времени, можно обратить внимание на усиление геополитического давления на отрасль в целом, что требует четкой, оперативной и скоординированной кооперации государства и бизнес-структур в рассматриваемой отрасли. В частности, необходимо привлечение новых инвестиций как в металлургию в целом, так и проекты, связанные с ней. Исходя из того, что в настоящий момент вложение средств достаточно рискованно, государство может обеспечить инвесторов необходимой «подушкой безопасности» путем принятия дополнительных нормативных актов оп совершаемой деятельности, что будет способствовать развитию устойчивости финансовой поддержки металлургических предприятий.

Стоит отметить, что тенденция развития направлены по трем основным факторам ESG: экологическая ориентированность, социальная и управленческая. Социальный фактор связан с обеспечением предприятием достойной заработной платы, социальным выплатам, предоставлением медицинского страхования и оптимальным выходом на раннюю пенсию из-за высокой вероятности ухудшения здоровья в силу работы в зоне загрязненной окружающей среды металлургической промышленностью.

Что касается экологической направленности, с этим все намного сложнее, так как предприятия не могут быстро модернизироваться и подстраиваться под меняющийся мир. Во-первых, одна из самых актуальных проблем – загрязнение атмосферного воздуха из-за попадания в него едких химических веществ, которые возникают при переработке сырья в производстве. В связи с этим возникает новая необходимость – декарбонизация промышленности, что требует ведение отчетности ситуации на предприятии в рамках рассмотрения и анализа риск-моделей по использованию новых технологий для контроля за количеством выбросов. Введение инноваций требует огромных вложений и долгой реализации, однако компании, достигшие баланса, смогут приобрести долгосрочную устойчивость в перспективе, что станет абсолютным конкурентным преимуществом.

Любая реализация стратегии и ее дальнейшее развитие подкреплены инвестиционной активностью (см.табл.1). Несмотря на заметную разницу прироста, можно сделать вывод о недостаточности вложений в конкретные рассматриваемые компании, а также в отрасль для дальнейшей модернизации в целом.

Табл. 1 – Сравнительная характеристика инвестиционных операций ПАО Северсталь и ПАО ММК

|

|

ПАО Северсталь |

ПАО ММК |

||||

|

|

предыдущий |

отчетный |

предыдущий |

отчетный |

||

|

Сальдо денежных потоков от инвестиционных операций |

30 074 328 |

58 468 056 |

-33 938 519 |

-80 782 371 |

||

|

Прирост, % |

62,83 |

94,41 |

-3,63 |

-138,03 |

||

Источник: составлено авторами на основе отчета СПАРК

Рассмотрим экономический потенциал и основные индикаторы деятельности двух приведенных компаний: Северстали и Магнитогорского металлургического комбината (см.табл.2-5).

Табл. 2 – Экономический потенциал ПАО Северсталь

|

Показатель |

2020 г. |

2021 г. |

|

Валюта баланса, тыс. руб. |

517 967 147 |

663 641 690 |

|

Среднесписочная численность, чел. |

23 194 |

25 046 |

|

Выручка, тыс. руб. |

450 879 271 |

770 347 840 |

|

Чистая прибыль, тыс. руб. |

114 861 490 |

272 910 012 |

|

EBITDA, млн долл. |

2422 |

2809 |

|

Рентабельность EBITDA, % |

35,3 |

54,4 |

Источник: составлено авторами на основе отчета СПАРК

Табл. 3 – Экономический потенциал ПАО ММК

|

Показатель |

2020 г. |

2021 г. |

|

Валюта баланса, тыс. руб. |

428 126 099 |

578 009 427 |

|

Среднесписочная численность, чел. |

17 185 |

16 951 |

|

Выручка, тыс. руб. |

400 237 197 |

785 977 975 |

|

Чистая прибыль, тыс. руб. |

51 507 693 |

220 947 263 |

|

EBITDA, млн долл. |

1492 |

2161 |

|

Рентабельность EBITDA, % |

23,3 |

40 |

Источник: составлено авторами на основе отчета СПАРК

Табл. 4 – Показатели рыночной деятельности ПАО Северсталь

|

Показатель |

Предыдущий год |

Отчётный год |

|

Выручка, тыс. руб. |

450 879 271 |

770 347 840 |

|

Темп прироста выручки, % |

- |

70,85 |

|

Темп инфляции, % |

- |

8,4 |

|

Рентабельность продаж, в % |

18,46 |

29,93 |

|

Период оборота оборотных средств, дни |

37 |

29 |

|

Дебиторская задолжен. покупателей, тыс. руб. |

43 761 361 |

85 567 647 |

|

Кредиторская задолженность перед поставщиками, тыс. руб. |

57 915 844 |

112 870 105 |

Источник: составлено авторами на основе отчета СПАРК

Табл. 5 – Показатели рыночной деятельности ПАО ММК

|

Показатель |

Предыдущий год |

Отчётный год |

|

Выручка, тыс. руб. |

400 237 197 |

785 977 975 |

|

Темп прироста выручки, % |

- |

96,38 |

|

Темп инфляции, % |

- |

8,4 |

|

Рентабельность продаж, в % |

18,43 |

30,97 |

|

Период оборота основных средств, дни |

162,7 |

96,8 |

|

Дебиторская задолжен. покупателей, тыс. руб. |

44 920 320 |

84 769 165 |

|

Кредиторская задолженность перед поставщиками, тыс. руб. |

89 218 053 |

110 846 551 |

Источник: составлено авторами на основе отчета СПАРК

Обе компании занимают лидирующие позиции на рынке черной металлургии России за последние годы. В целом, показатели выручки и чистой прибыли стремительно выросли в отрасли, что обусловлено данными рыночной деятельности компаний. Однако с точки зрения капитализации и увеличения стоимости активов, снижение долговой нагрузки не произошло, скорее она увеличилась в сравнении с прошлым годом почти в 2 раза. Период оборота оборотных средств сократился, что является показателем эффективности деятельности.

Скачок уровня общей выручки последовал за счет пережитой в 2020 году пандемии Ковид-19. В дальнейшем увеличение уровня обуславливается вводимыми санкциями, вследствие чего растет внутреннее потребление. Также сказывается массовая застройка новых территорий не только жилым строительством, он и нежилым.

Отчеты компании Северсталь указывают на благоприятные перспективы для стратегии увеличения доли компании на металлургическом рынке Российской Федерации до 17% в 2023 году, став 4 по объемам производства, где внутреннее потребление станет равным 46,8 млн тонн. В то время как доля ММК уже состоит из 17% выпуска стали в стране [22].

Показатели, влияющие на устойчивое позиционирование конкурентоспособности, выявили безусловные преимущества данных компаний на рынке, однако стоит отметить, что ввиду мировых изменений как экологических, так и геополитических российским компаниям необходимо внедрять новую стратегию функционирования и устойчивой конкурентоспособности на внутреннем рынке из-за отсутствия ресурсов преобладания на рынке экспорта. Поэтому недостаточный вклад в научные разработки и инновации, отсутствие в дальнейшем нужного количества обученных специалистов, отсутствие ориентации на сохранение окружающей среды в пределах нормы могут грозить ухудшением показателей компаний.

Сравнение эффективности деятельности ПАО «Северсталь» и ПАО «ММК»

В таблицах 6 и 7 представлены значения показателей эффективности использования основных фондов ПАО «Северсталь» и ПАО «ММК» соответственно за 2020 и 2021 гг.

Табл. 6 ПАО «Северсталь»

|

Показатель |

2020 г. |

2021 г. |

|

Фондовооруженность, р/чел. |

19718,3 |

33213,2 |

|

Фондоотдача р/р |

2,1 |

4,1 |

|

Производительность труда |

371,73 |

392,34 |

Источник: составлено авторами на основе отчета СПАРК

Табл. 7 ПАО «ММК»

|

Показатель |

2020 г. |

2021 г. |

|

Фондовооруженность. р/чел. |

12935,2 |

10851,05 |

|

Фондоотдача р/р |

1,7 |

4,2 |

|

Производительность труда |

258,31 |

320,04 |

Источник: составлено авторами на основе отчета СПАРК

Показатель фондовооружённости в ПАО «Северсталь» в предыдущем отчётном периоде был ниже практически в 1,5 раза по сравнению с отчетным периодом, что говорит о росте качества оснащения производства и сотрудников, в то время как этот же показатель в ПАО «ММК» намного ниже, при этом заметна отрицательная тенденция значений.

Фондоотдача ПАО «Северсталь» за отчетный год превосходит предыдущий вдвое, ПАО ММК также демонстрирует значительный рост по данному показателю. В отчетном периоде обе компании имеют практически равные значения, то есть соотношение затрат и выручки эквивалентно в данных компаниях. Данный показатель сильно зависит от отраслевых особенностей.

Производительность труда. Значения по анализируемому показателю в ПАО «Северсталь» за анализируемые периоды демонстрируют незначительную положительную динамику, при этом ПАО «ММК» характеризуется существенным ростом в отчётном периоде, что позволяет сократить разницу по производительности труда между двумя компаниями.

Таким образом, в компании ПАО «Северсталь» показатели существенно выше, чем в ПАО «ММК», что говорит о более эффективной организации деятельности компании. При этом себестоимость продаж в исследуемых компаниях нестабильна, присутствуют резкие колебания. За 2021 год компании пришли к примерно равному уровню себестоимости продаж, при этом чистая прибыль за 2021 год у компании ПАО «Северсталь» выше на 32 000 рублей.

Стоит также учитывать, что обе компании занимаются различными видами деятельности.

ПАО «Северсталь»:

- Добыча железорудного сырья

- Переработка металлопроката

- Деятельность, связанная с инженерно-техническим проектированием, управлением проектами строительства, выполнением строительного контроля и авторского надзора

- Деятельность в области гидрометеорологии и смежных с ней областях, мониторинга состояния окружающей среды, ее загрязнения

-Деятельность в области технического регулирования, стандартизации, метрологии, аккредитации, каталогизации продукции

ПАО «ММК»:

- Производство чугуна, стали и ферросплавов;

- Добыча мела и некальцинированного доломита;

- Добыча глины и каолина;

- Добыча полезных ископаемых, не включенных в другие группировки;

- Производство электроэнергии тепловыми электростанциями, в том числе деятельность по обеспечению работоспособности электростанций;

- Торговля природным, сухим (отбензиненным) газом, подаваемым по распределительным сетям по не регулируемым государством ценам (тарифам);

- Деятельность, связанная с использованием вычислительной техники и информационных технологий.

Несмотря на то, что компании находятся в одной отрасли, виды деятельности могут расходиться, что и оказывает влияние на разницу значений анализируемых показателей. Однако это не отменяет факт того, что ПАО «Северсталь» отличается более высокой эффективностью использования основных фондов, что напрямую влияет на прибыль предприятия и его развитие.

Анализ рентабельности инвестиционного капитала как фактора повышения конкурентоспособности на предприятиях

Для полноценной и качественной оценки финансового состояния ПАО «Северсталь» и «ММК» необходимо проанализировать рентабельность инвестированного капитала как фактора повышения конкурентоспособности на анализируемых предприятиях.

Рентабельность предприятия в определении синонимична с доходностью, отражает экономическую эффективность и конечные результаты хозяйственной деятельности. Для расчёта рентабельности используется способ классификации затрат по однородным элементам. Рентабельность рассчитывается через сумму прибыли и среднюю сумму инвестированного капитала в компанию за определенные период. Данный показатель по структуре построения относится к качественным в связи с тем, что при интенсификации производства рентабельность тоже должна расти.

При расчете коэффициента рентабельности инвестированного капитала можно оценить перспективность вложенных в бизнес средств. Невозможно анализировать показатель за один определенный период. Для составления грамотной характеристики необходимо проводить сравнения с конкурирующими организациями, а также рассматривать полученные показатели за несколько период и в дальнейшем смотреть на их динамику.

Рентабельность инвестированного капитала рассчитывается по формуле:

, (15)

где ROS – рентабельность продаж;

EBIT - прибыль до вычета процентов и налогов;

Tax Rate – ставка налога на прибыль;

IC – инвестированный капитал.

Табл. 8 Показатели финансовой устойчивости компании Северсталь

|

Показатель |

2021 |

2020 |

Норма |

Изменение |

|

Коэффициент платежеспособности |

0,84 |

0,75 |

0,50-0,70 |

0,09 |

|

Коэффициент абсолютной ликвидности |

0,2 |

0,4 |

0,20-0,50 |

-0,2 |

|

Коэффициент критической ликвидности |

0,81 |

0,69 |

0,70-100 |

0,12 |

|

Коэффициент текущей ликвидности |

1,61 |

1,04 |

1,50-2,00 |

0,57 |

|

Коэффициент финансовой устойчивости |

0,81 |

0,68 |

не менее 0,75-0,90 |

0,13 |

|

Коэффициент оборачиваемости активов |

1,05 |

0,82 |

- |

0,23 |

|

Фондоотдача |

4,56 |

4,06 |

- |

0,5 |

|

Коэффициент оборачиваемости собственного капитала |

2,4 |

2,19 |

- |

0,21 |

|

|

|

|

|

|

В данной таблице можно наблюдать, что большинство показателей ПАО «Северсталь» находится в пределах нормы, а некоторые из них находятся в движении в положительную сторону. Было выявлено снижение коэффициента абсолютной ликвидности, что связано с сокращением собственных средств предприятия на демонстрируемый период.

Табл. 9. Расчёт ROIC по компании «Северсталь»

|

Показатель |

2021 |

2020 |

2019 |

|

ROIC, % |

66,27% |

27,46% |

28,66% |

В результате анализа тенденции изменения показателя рентабельности инвестированного капитала был сделан вывод об увеличении рентабельности в 2,41 раза в 2021 году по сравнению с 2019 годом, в относительном выражении. ROIC отображает качество трансформации инвестируемого капитала компании в прибыль. Высокий коэффициент означает эффективное использование инвестированного капитала. Отсюда следует вывод, что компания Северсталь достаточно эффективно использует инвестируемый в нее капитал.

Табл. 10 Показатели финансовой устойчивости компании ММК

|

Показатель |

2021 |

2020 |

Норма |

Изменение |

|

Коэффициент платежеспособности |

0,84 |

0,75 |

0,50-070 |

0,09 |

|

Коэффициент абсолютной ликвидности |

0,3 |

0,6 |

0,20-0,50 |

-0,3 |

|

Коэффициент критической ликвидности |

0,82 |

0,6 |

0,70-100 |

0,22 |

|

Коэффициент текущей ликвидности |

1,69 |

1,42 |

1,50-2,00 |

0,27 |

|

Коэффициент финансовой устойчивости |

0,91 |

0,57 |

не менее 0,75-0,90 |

0,34 |

|

Коэффициент оборачиваемости активов |

1,49 |

1,2 |

- |

0,29 |

|

Фондоотдача |

3,01 |

2,24 |

- |

0,77 |

|

Коэффициент оборачиваемости собственного капитала |

2,4 |

2,19 |

- |

0,21 |

|

|

|

|

|

|

В случае с ММК ситуация обстоит несколько лучше. Большее число показателей находится в пределах нормы, а колебания за прошедшие периоды практически равны, за исключением фондоотдачи, которая заметно выросла. Как уже было указано выше, перспективность данной компании больше.

Табл. 11 Расчёт рентабельности инвестированного капитала компании ММК

|

Показатель |

2021 |

2020 |

2019 |

|

ROIC, % |

59,63% |

17,54% |

19,41% |

ROIC является выражением качества трансформации капитала Чем выше значение показателя, тем более эффективным является использование инвестированного капитала. У компании ММК наблюдается значительный рост ROIC, в 2021 году по сравнению с 2019 годом показатель вырос в 3,4 раза в относительном выражении. Отсюда следует вывод, что компания ММК стала более эффективно использовать инвестируемый в нее капитал.

Сравнивая две компании, было выявлено, что темпы роста рентабельности инвестированного капитала у ПАО Северсталь выше чем у ПАО ММК, возможной причиной данного отклонения может являться разнонаправленное изменение показателей компании, используемых для расчёта коэффициента оборачиваемости инвестированного капитала, а именно: объёмы материалов, зарплата, амортизация и прочие ресурсы, а также период оборота внеоборотного и оборотного капитала, а также чистая операционная рентабельность продаж.

Рассчитав прибыль инвестированного капитала, можно оценить величину отдачи вложенных финансовых средств.

В качестве недостатков такого показателя как рентабельность инвестированного капитала стоит отнести следующее:

1. Нельзя достоверно понять за счет чего была получена прибыль. Это может быть результат определенной цепочки эффективных действий или же единичная случайность

2. Настоящее значение показателя может быть легко изменено под влиянием директоров компании

3. При сравнении показателя компании за разные периоды необходимо учитывать множество факторов – инфляция, валютный курс и так далее, что значительно усложняет работу и в некоторых случаях приводит к неверным выводам.

Табл. 12 Анализ рентабельности компании Северсталь

|

Показатель |

2021 |

2020 |

Изменение |

|

Общая рентабельность продаж |

0,32 |

0,41 |

-0,09 |

|

Рентабельность по чистой прибыли |

0,29 |

0,36 |

-0,07 |

|

Рентабельность продаж |

0,23 |

0,19 |

0,04 |

|

Рентабельность затрат |

0,34 |

0,27 |

0,07 |

|

Рентабельность собственного капитала |

0,69 |

0,79 |

-0,1 |

|

Рентабельность заемного капитала |

0,69 |

0,58 |

0,11 |

|

Рентабельность активов |

0,3 |

0,29 |

0,01 |

|

Рентабельность чистых активов |

1,1 |

1,3 |

-0,2 |

|

Рентабельность оборотного капитала |

1,08 |

0,99 |

0,09 |

|

Валовая рентабельность |

0,31 |

0,27 |

0,04 |

Такие показатели как рентабельность продаж, рентабельность по чистой прибыли, рентабельность собственного капитала, рентабельность чистых активов имеют отрицательную тенденцию. Но при более подробном анализе было замечено, что такая ситуация связана с прочими доходами и расходами. Данные факторы оказывают существенное влияние на ситуацию, но этот эффект непродолжителен, поэтому он не учитывался при анализе. Последующие показатели рентабельности оказывают положительное влияние на финансовую ситуацию компании, что говорит об умеренном темпе развития.

Табл. 13 Анализ рентабельности предприятия ММК

|

Показатель |

2021 |

2020 |

Изменение |

|

Общая рентабельность продаж |

0,47 |

0,39 |

0,08 |

|

Рентабельность по чистой прибыли |

0,16 |

0,24 |

-0,08 |

|

Рентабельность продаж |

0,27 |

0,19 |

0,08 |

|

Рентабельность затрат |

0,27 |

0,18 |

0,09 |

|

Рентабельность собственного капитала |

0,69 |

0,58 |

0,11 |

|

Рентабельность заемного капитала |

0,75 |

0,47 |

0,28 |

|

Рентабельность активов |

0,24 |

0,18 |

0,06 |

|

Рентабельность чистых активов |

1,5 |

1,7 |

-0,2 |

|

Рентабельность оборотного капитала |

1,67 |

1,06 |

0,61 |

|

Валовая рентабельность |

0,48 |

0,35 |

0,13 |

По вышеуказанным данным можно констатировать факт того, что ситуация практически не изменилась. Все показатели находятся в положительной тенденции, вне зависимости от ее незначительности. Данный факт говорит о умеренном развитии компании и принятии верных и эффективных решений.

По результатам анализа данных за 2019 год обороты инвестированного капитала у ПАО «ММК» выше, чем у ПАО «Северсталь» на несколько процентов, это может быть обосновано тем, что ввела в промышленную эксплуатацию программного робота по сбору и систематизации котировок на сырьевые материалы, позволяющего вывести на новый уровень аналитику закупаемого сырья, а также активная социальная экологическая политика компании ММК и участие в выставках, а также закупкой ММК станков, появлением новых совместных проектов с другими компаниями.

Темпы роста ROIC у компании Северсталь выше, чем у компании ММК, ROIC у Северстали увеличился в 2,19 раз, а у ММК – в 1,23 раз в относительном выражении. Тенденции к росту рентабельности капитала, а также рентабельности продаж у ПАО Северстали объяснимы текущими экономическим, политическим, положениями, а также событиями компаний, произошедшими в 2019–2021 годах.

Исходя из проведённого анализа рентабельности инвестированного капитала как фактора, повышения конкурентоспособности на предприятиях Северсталь и Магнитогорский металлургический комбинат проведём факторный анализ с помощью метода цепных подстановок:

Таблица 2 – Факторный анализ ПАО «Северсталь» и ПАО «ММК» методом цепных подстановок

|

Показатель |

Северсталь |

ММК |

|

ROIC2019 |

30.62% |

38.60% |

|

ROIC усл.1 |

39.63% |

53.50% |

|

Изм.ROIC по изм. NOPLAT |

9.01% |

14.90% |

|

ROIC 2021 |

67.51% |

47.93% |

|

Изм.ROIC по изм. IC |

27.88% |

-5.57% |

|

Общ изм. ROIC |

36.89% |

9.33% |

Факторный анализ показал, что с 2019 по 2021 гг. рост рентабельности в компании Северсталь инвестируемого капитала, за счёт увеличения объёмов чистой операционной прибыли, равен 9,01%, а увеличение собственного капитала и долгосрочных обязательств привело к увеличению того же показателя на 27,88%. В компании ММК ситуация сложилась схожим образом: рост рентабельности в компании инвестируемого капитала, за счёт увеличения объёмов чистой операционной прибыли, равен 14,9%, а увеличение собственного капитала и долгосрочных обязательств привело к уменьшению того же показателя на 5,57%. В совокупности в компании Северсталь произошло увеличение рентабельности инвестируемого капитала на 36,89%, а в компании ММК увеличение за счёт изменения одного показателя и уменьшение за счёт другого привело к тому, что увеличение рентабельности инвестируемого капитала достаточно незначительное и равно 9,33%. Показатель ММК значительно ниже, чем у Северстали.

Рассматривая Северсталь, можно сказать, что это перспективная развивающаяся компания, чтобы увеличить рентабельность инвестируемого капитала, данной организации следует увеличить собственный капитал и долгосрочные обязательства, так как они дают больший положительный эффект по сравнению с увеличением объёмов чистой прибыли.

ММК же рекомендуется сократить вложения, направленные на увеличение собственного капитала и долгосрочных обязательств, так как данный фактор даёт отрицательный эффект и снижает рентабельность инвестируемого капитала. Вместо этого ММК стоит обратить внимание и приложить усилия к увеличению объёмов чистой операционной прибыли.

Результаты исследования. Предложения по повышению конкурентоспособности компаний

Конкурентоспособность компаний находится под влиянием множества факторов. Ранее выявленные проблемы улучшения показателей в рамках развития политики конкурентоспособности двух рассматриваемых компаний находятся под воздействием санкционных условий и оказываемого геополитического давления.

Что касается политики самих компаний, их приверженность принципам ESG может способствовать росту привлекательности среди инвесторов. Исходя из того, насколько организация деятельности компании соответствует общепринятым нормам и стандартам в направлении устойчивого развития, составляется ESG-рейтинг, даётся ESG-оценка. В рамках развития современной экономики этот аспект является значительным для сохранения и повышения конкурентоспособности компании, особенно в промышленном производстве.

В рамках анализируемого периода RAEX определило ESG-оценку ПАО «Северсталь» равную 75,7 балла, что является достаточно высоким значением и компания хорошо справляется с управлением рисками и возможностями устойчивого развития. ПАО «Северсталь» характеризуется успехами в снижении рисков загрязнения окружающей среды, уменьшая объёмы водоотведения и сброса вредных для окружающей среды веществ, компания также успешно справляется с реализацией корпоративного управления и с должным уделением внимания соблюдению прав человека и инклюзии [23].

В рамках повышения конкурентоспособности компании рекомендуется выделять больше ресурсов на развитие корпоративной культуры, поскольку для ПАО «Северсталь» характерна высокая подверженность рискам в данном направлении и среди трёх принципов устойчивого развития, управленческая ветвь находится на более низком уровне относительно экологической и социальной, согласно отчёту RAEX. С точки зрения повышения конкурентоспособности в направлении экологии, рекомендуется выделить ресурсы на разработку новшеств по очистке воздуха от массового загрязнения, регуляции уровня выбросов в воздух в процессе производства. Контроль и координация позволят улучшить качество жизни как самих работников предприятия, так и живущих рядом жителей.

ПАО «ММК» RAEX определило оценку, равную 74,7 балла, что так же характеризует компанию как хорошо справляющуюся с управлением ESG-рисками и возможностями. ПАО «ММК» демонстрирует отличные результаты в экологическом и социальном направлениях, но управленческое демонстрирует низкие показатели и динамику снижения. Последнее вызвано тем, что компания характеризуется нерегулярным раскрытием финансовой отчётности, а также низким уровнем раскрытия информации о составе совета директоров. С целью повышения конкурентоспособности компании, сохранения доверия со стороны инвесторов и контрагентов, а также привлечения дополнительных инвестиций, ПАО «ММК» следует обратить внимание на устранение вышеперечисленных факторов, снижающих ESG-рейтинг [24].

Сравнение обеих компаний по соответствию требованиям устойчивого развития показало, что и Северсталь, и ММК успешно реализуют меры по развитию экологического и социального направлений, при этом в обеих компаниях отстающим является управленческое направление. Прежде всего одной из основных причин в данных случаях является низкая раскрываемость информации, в том числе и о составе совета директоров, это может быть вызвано общеэкономическими сложностями в анализируемом периоде, но тем не менее данный факт неблагоприятно влияет на конкурентоспособность компании и интерес среди инвесторов.

Рекомендацией для повышения конкурентоспособности анализируемых компаний также выступит переориентация на потребителей внутреннего рынка, так как санкционные условия меняют рынок настолько быстро, что производители не успевают подстраиваться под новые реалии и тратят слишком много ресурсов, поэтому ориентация на внутренний рынок на данном этапе развития отрасли является наиболее оптимальным путём развития и повышения конкурентоспособности компаний.

Привлечение большего объема инвестиций, в том числе за счёт повышения ESG-оценки и рейтинга, позволит обеспечить рост применяемых в производстве инноваций как во внутренних процессах, так и любым способом влияющих на окружающую среду.

Компании должны проявлять больше интереса к внедрению современных методов производства, которые позволяют существенно сократить затраты на производство и улучшить качество продукции. Например, Северсталь уже внедрила в свою работу технологию нанесения защитных покрытий на стальные листы, что позволяет увеличить их срок службы и снизить затраты на обработку. ММК активно использует программируемые логические контроллеры, что позволяет увеличить производительность и качество продукции.

Еще одним не менее важным аспектом является развитие производства экологически чистых материалов. Российские металлургические компании могут занять лидирующие позиции в этом направлении, учитывая огромный потенциал для использования возобновляемых источников энергии, таких как ветровая и солнечная энергия. Северсталь уже запустила производство электросталей, полученных при использовании возобновляемой энергии.

В направлении развития цифровых технологий одним из способов повышения конкурентоспособности компаний Северсталь и ММК может быть использование новых технологий в производственном процессе. Например, внедрение системы управления производством на основе искусственного интеллекта поможет ускорить производство и повысить эффективность бизнеса. Также, компании могут использовать технологии интернета вещей для автоматизации производственных процессов и управления энергопотреблением. Это позволит сократить затраты на электроэнергию и повысить эффективность производства. Помимо вышеперечисленных технологий организации также могут ввести использование инновационные технологий в области управления персоналом. Например, внедрение системы электронного документооборота и системы управления производственным персоналом поможет оптимизировать процессы управления персоналом и повысить эффективность работы коллектива.

Конкурентоспособность предприятий в металлургической отрасли, рассмотренная на примере ПАО «Северсталь» и ПАО «ММК», зависит от многих факторов, в том числе и от ESG-политики компании, и только комплексный подход к решению проблем может способствовать к сохранению текущего уровня конкурентоспособности и к его росту, даже в условиях нестабильности и неопределённости.

Заключение

Подводя итог и опираясь на полученные результаты, можно сказать о значимости топливно-энергетического комплекса в Российской Федерации. Недавние трудности, связанные с геополитической ситуацией в стране и прошедшей пандемией COVID-19 оставили негативный след на деятельности почти каждой компании и вышеуказанные организации не стали исключением. Возникло множество проблем в контексте финансирования организаций и получения прибыли, из-за чего и пострадал штат организаций, который привел к его сокращению и уменьшению квалифицированных профессионалов в данной сфере с целью экономии. Препятствия в виде отсутствия зарубежного оборудования поставили компании в тяжелое положение, связанное с необходимостью быстрого поиска замены.

Несмотря на вышеназванные трудности ПАО “Северсталь” способно по-прежнему конкурировать с другими крупными компаниями на рынке и выходить в нескольких аспектах вперед. В работе была рассмотрена компания ПАО “ММК” в качестве конкурента, стоит отметить несомненную схожесть данных компаний на множестве уровней. На данный момент стоит отметить незначительное отставание первично выбранной организации в силу неподготовленности к произошедшим изменениям.

Факторный анализ показал, что рентабельность инвестируемого капитала у компании Северсталь гораздо выше, чем у выбранного конкурента, то есть ММК. Отсюда следует, что перспективность компании Северсталь достаточно высока и в случае грамотной реализации задуманных проектов и распределении имеющихся ресурсов потенциал ПАО «Северсталь» способен вывести организацию в первые ряды в данной отрасли, повысить её конкурентоспособность и устойчивость к постоянно изменяющейся экономической ситуации.

1. Информационный ресурс СПАРК [Электронный ресурс]. – Режим доступа: http://www.spark-interfax.ru/ (дата обращения: 14.12.2023).

2. ПАО «Магнитогорский Металлургический Комбинат» // [Электронный ресурс] URL: https://mmk.ru/ru/about/ (дата обращения: 10.12.2023).

3. ПАО «Северсталь» // [Электронный ресурс] URL: https://severstal.com/rus/ (дата обращения: 10.12.2023).

4. Рыжкина, А. Е. Пути повышения эффективности использования оборотных средств предприятия металлургической отрасли / А. Е. Рыжкина, О. Н. Валькович, Л. И. Сланченко // Экономика и бизнес: теория и практика. – 2020. – № 12–3(70). – С. 41–47.

5. Шавкун, Г. А. Анализ финансово-экономической деятельности металлургического предприятия в контексте повышения его конкурентоспособности / Г. А. Шавкун, Ю. В. Костенко // . – 2020. – № 2(33). – С. 147–154.

6. Трифонов И. В. Повышение конкурентоспособности компаний металлургической отрасли при изменении продуктовой стратегии // Россия: тенденции и перспективы развития. - М.: Институт научной информации по общественным наукам РАН (Москва), 2021. - С. 488–490.

7. Шавкун Г.А., Костенко Ю.В. Анализ финансово-экономической деятельности металлургического предприятия в контексте повышения его конкурентоспособности // вести автомобильно-дорожного института. - Донецк: Донецкий национальный технический университет, 2020. - С. 147–154.

8. Костюхин Ю.Ю. Стратегическое управление российской металлургией в условиях вызовов и рисков // Управленческие науки. - М.: Финансовый университет при Правительстве РФ, 2022. - С. 21–32.

9. Романова О.А., Сиротин Д.В. Стратегический вектор развития металлургии России в условиях новой реальности // Известия Уральского государственного горного университета. - 2022. - №3. - С. 133–145.

10. Лисачкина Ю.С. Развитие чёрной металлургии России за последние годы под влиянием мировых событий и санкционной политики зарубежных стран // конкурентоспособность в глобальном мире: экономика, наука, технологии. - 2022. - №6. - С. 110–114.

11. Цыгалов Ю.М. Проблемы ESG-реорганизации российских металлургических корпораций // Управленческое консультирование. - 2022. - №5. - С. 40–50.

12. Шадрина Е.Е., Филин С.А., Якушев А.Ж. Совершенствование стратегического управления инновационно-инвестиционными процессами в черной металлургии // Экономика и управление: проблемы, решения. - 2021. - №5. - С. 120–129.

13. Ульяницкая О.В., Коцалап С.А., Склепович М.В. Пути повышения конкурентоспособности металлургических предприятий России // Общество с ограниченной ответственностью "Издательство "Концепция" (Рязань) // Экономические, историко-правовые, социально-философские дискуссии / материалы XXII Всероссийской научно-практической конференции. Рязань, 2022. - 2022. - №5. - С. 236–242.

14. Мишин Ю.П., Козлов Г.И. О конкурентоспособности российской черной металлургии // Сталь Учредители: OOO "Интермет Инжиниринг" . - 2021. - С. 58-61.

15. Управление конкурентоспособностью: учебник для вузов / Е. А. Горбашко [и др.] ; под редакцией Е. А. Горбашко, И. А. Максимцева. — 3-е изд., испр. и доп. — Москва : Издательство Юрайт, 2024. — 427 с. — (Высшее образование). — ISBN 978-5-534-17128-0. — Текст : электронный // Образовательная платформа Юрайт [сайт]. — URL: https://urait.ru/bcode/535750 (дата обращения: 12.02.2024).

16. Родина Т.Е. Повышение конкурентоспособности крупных производственных структур / Т.Е. Родина // Международный научно-исследовательский журнал. — 2023. — №1 (127). — URL: https://research-journal.org/archive/1-127-2023-january/10.23670/IRJ.2023.127.140 (дата обращения: 12.02.2024). — DOI:https://doi.org/10.23670/IRJ.2023.127.140

17. Глазов М.М. Предпосылки формирования эффективной системы управления конкурентоспособностью хозяйствующих субъектов / М.М. Глазов // Наука и бизнес: пути развития. — 2021. — № 2 (116). — С. 110-112.

18. Зяблицкая Н.В. Конкурентоспособность организаций / Н.В. Зяблицкая // Актуальные научные исследования в современном мире. — 2021. — № 4-5 (72). — С. 87-91.

19. Яламова Э. Я. Оценка конкурентоспособности промышленного предприятия / Э.Я. Яламова // Экономика и финансы. — 2020. — С. 96–100.

20. Rodionov a., Danilina m. Godlevsky p., Pimenov n., Buslaev s., Blagova s. Improving the sustainability of metal-producing industries in russia // e3s web of conferences Сер. "International Scientific and Practical Conference "Environmental Risks and Safety in Mechanical Engineering", ERSME 2020" Том 217. 2020. - EDP Sciences, 2020. - С. 04009.

21. Костюхин Ю.Ю. Стратегическое управление российской металлургией в условиях вызовов и рисков // Управленческие науки . - 2022. - №2. - С. 21-32.

22. Показатели и отчетность // Северсталь URL: https://severstal.com/rus/ir/indicators-reporting/ (дата обращения: 12.02.2024).

23. RAEX присвоило ESG-рейтинг «Северстали» // RAEX Rating review URL: https://raex-rr.com/news/press-reliz/severstal_ESG_report/ (дата обращения: 30.04.2024).

24. ММК поднялся в группу А в ESG-рэнкинге RAEX // RAEX Rating review URL: https://raex-rr.com/news/press-reliz/MMK_esg-rating/#:~:text=Рейтинговое%20агентство%20RAEX%20повысило%20рейтинг,место%20в%20ежемесячном%20рэнкинге%20RAEX. (дата обращения: 30.04.2024).