с 01.01.2016 по 01.01.2020

Балашиха, г. Москва и Московская область, Россия

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

УДК 33 Экономика. Народное хозяйство. Экономические науки

В статье рассматривается проблема корпоративного мошенничества в рамках системы обеспечения экономической безопасности, в частности проводится оценка ущерба, наносимого организованной преступностью. Ввиду того, что зачастую корпоративное мошенничество реализуется с привлечением третьих лиц – контрагентов бизнеса, авторами была разработана и предложена методика проведения ручного скоринга контрагентов на предмет добросовестности.

корпоративное мошенничество, проверка добросовестности контрагентов, платформа «Знай своего клиента», скоринг, экономическая безопасность

В современном мире экономические хозяйствующие субъекты постоянно сталкиваются с противоправными действиями со стороны своих же сотрудников и контрагентов.

Согласно «Российскому обзору экономических преступлений – 2018», составленному одной из крупнейших мировых аудиторских компаний – PricewaterhouseCoopers и основанному на опросах представителей среди компаний из разных отраслей и регионов, 66% (48% – 2016 г.) респондентов упоминают, что их компании-работодатели пострадали от экономических преступлений, виновниками которых, в более чем половине случаев, являются собственные сотрудники [8].

Не стоит забывать, что интересы любой организации зачастую будут различны, а в некоторых случаях и противоположны, интересам рядовых сотрудников и топ-менеджмента. У разных сторон разные цели – данный факт выступает одним из элементов «фундамента» возникновения корпоративного мошенничества.

Стоит отметить, что формирование научного базиса по исследованию корпоративного мошенничества в хозяйствующих субъектах зародилось в середине прошлого столетия. Американский социолог Эдвин Х. Сазерленд, опубликовал статью в 1940 году под названием «White collar criminality», введя в оборот термин «беловоротничковая преступность» [2]. Особая ценность работы американского ученого заключается в признании беловоротничковой преступности в качестве уголовно-наказуемого деяния, а не малозначительного нарушения корпоративной этики компании.

В настоящее время понятие «беловоротничковая преступность» трансформировалось в «корпоративное мошенничество». Сущность корпоративного мошенничества заключается в (1) высокой интеллектуальной составляющей преступления; (2) умышленности действий третьих лиц; (3) корысти; (4) злоупотреблении доверия и служебного положения [4]. Принято считать, что корпоративное мошенничество может выражаться в нескольких формах: хищения материальных или информационных активов организации; коррупционные проявления; мошенничество с отчетностью. Стоит отметить, что самая распространенная форма ввиду простоты реализации – хищение активов, однако мошенничество с отчетностью наносит наибольший ущерб для организации [6].

Одним из стимулов развития и поощрения пороков человеческого общества, сопровождающее экономическое и культурное развитие населения, является организованная преступность. От количества вовлеченных в мошенническую схему злоумышленников зависит:

- длительность «незаметной» реализации схемы;

- средний ущерб.

По статистике организованная группа в 3,5 раза больше наносит ущерб компании нежели единоличный преступник при одинаковых временных промежутках.

Таблица 1 – Влияние количества злоумышленников на продолжительность корпоративного мошенничества и размер ущерба

|

|

Средний ущерб в денежном эквиваленте |

Средняя продолжительность |

Средний ущерб в месяц |

|

Один злоумышленник |

$90 000 |

14 месяцев |

$6 400 |

|

Два злоумышленника |

$105 000 |

14 месяцев |

$7 500 |

|

Организованная группа (от 3-х) |

$350 000 |

15 месяцев |

$23 300 |

Источник: составлено авторами на основе [6]

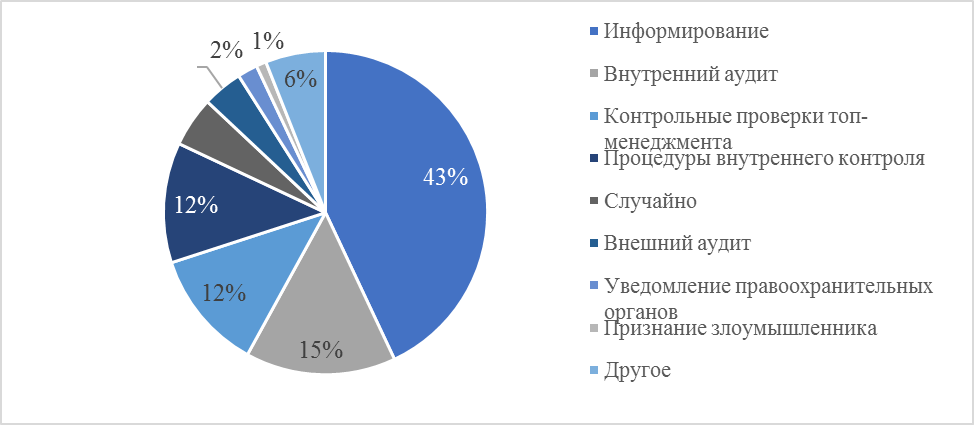

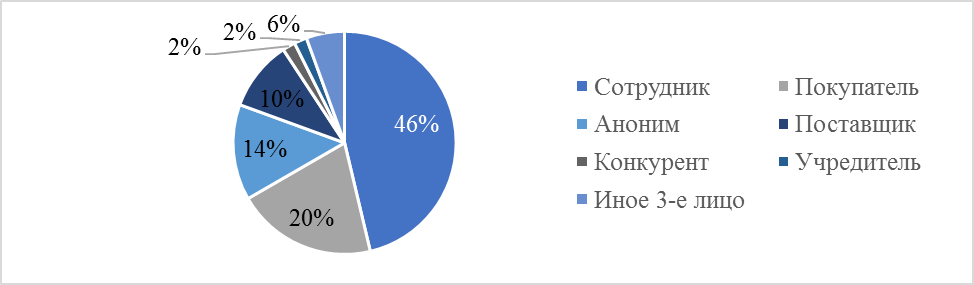

Вышеприведенная статистика не утешительна. Однако реальность такова, что некоторые хозяйствующие субъекты ведут деятельность с предубеждением, что проявление корпоративного мошенничества у них не несет каких-либо угроз и, как следствие, для них проведение внеплановых проверок несвойственно. Кроме того, мошенничество квалифицируется как латентное, высокоинтеллектуальное правонарушение, а во многих организациях методология контрольных процедур не совершена. По этой причине бизнес узнает о противоправном действии посредством сигнала 3-го лица. Зачастую в качестве осведомителя выступает либо работник организации, либо покупатель – детали представлены на рисунках 1 и 2.

Рисунок 1 – Способы выявления фактов корпоративного мошенничества в мире

Источник: составлено авторами на основе [6]

Рисунок 2 – Лица, информирующие организацию о противоправных действиях

Источник: составлено авторами на основе [6]

Необходимо отметить, что сообщение о проявлении мошенничества зачастую несет в себе довольно малый объем информации. Например, на почту организации может прийти сообщение с одним единственным предложением: «Ваш закупщик получает откаты от поставщиков». В данном случае для пострадавшей компании остается неизвестным кто именно вовлечен в противоправную деятельность, и достаточно сложно сразу инициировать расследование. Даже если указаны ФИО сотрудника и название контрагента, всегда есть вероятность, что вовлечены и иные стороны (например, начальник или подчиненный, иной аффилированное третье лицо).

Безусловно в сложившихся обстоятельствах остается только реактивная отработка сигнала. У осмотрительных компаний есть несколько путей: привлечение внешних форензик-экспертов или проведение внутреннего расследования с целью установления полного круга ответственных лиц и размера ущерба для принятия дальнейших мер организацией.

Разумеется, у бизнеса нет свободных ресурсов проводить сплошные проверки каждый раз при возникновении каких-либо подозрений. Однако организации могут применять риск-ориентированный подход, который будет заключаться в проверке наиболее уязвимых бизнес-процессов, сомнительных зон. Одним из таких инструментов риск-ориентированного подхода является ручной скоринг благонадежности контрагентов.

Стоит обозначить, что под ручным скорингом авторы понимают систему оценки, проводимой экспертом вручную с помощью программ для работы с электронными таблицами, контрагентов, в основе которой заложены статистические методы.

Положительными сторонами данного инструмента являются следующие факторы.

- Оценка высокорисковых бизнес-процессов. Данный инструмент позволяет оценить всех покупателей и поставщиков компании. Продажи и закупки – одни из самых высокорисковых областей деятельности большинства субъектов хозяйствования.

- Отсутствие больших затрат для компании. Инструмент предполагает использование бесплатной информации из открытых источников и бухгалтерского учета организации. Безусловно, платные сервисы, такие как СПАРК-Интерфакс, упрощают функционирование данного инструмента и расширяют его возможности.

- Простота в использовании. Данный инструмент в большинстве случаев не предполагает больших интеллектуальных затрат, так как построен на формальной экспертной оценке. По результатам будет получен перечень контрагентов с итоговыми баллами, иллюстрирующими экспертную оценку неблагонадежности. Следующий шаг – принятие решения: подпадут ли под углубленную ручную проверку организации с наибольшим количеством баллов, либо же с определенными высокорисковыми критериями (например, аффилированность сотрудников пострадавшей организации и контрагентов).

Кроме того, необходимость проверки и анализа контрагентов на благонадёжность обуславливается трансформацией экономического рынка Российской Федерации. В 2019 году Центральный банк в целях мониторинга и пресечения действий по легализации/отмыванию нелегальных доходов разработал и предложил банкам внедрить единую антиотмывочную платформу для проверки компаний. В конце 2021 года регулятор приступил к тестированию платформы «Знай своего клиента» (далее – ЗСК).

Согласно методологии ЦБ всем юридическим лицам и ИП будет присвоен определенный уровень риска в зависимости от добросовестности предпринимателей: «красный», «желтый» и «зелёный». Главная цель ЗСК – снижение нагрузки на предпринимателей, осуществляющих реальную финансово-хозяйственную деятельность без «вкраплений» сомнительных операций, т.е. формирование экосреды «зеленых» клиентов, и концентрация внимания кредитных организаций на операциях важной зоны высокого («красного») уровня риска. Создание «зелёной» экосреды поспособствует сокращению запросов о предоставлении дополнительной информации (документов) от служб финансового мониторинга кредитных организаций и, как следствие, снижению трудовых и временных затрат бизнеса на взаимодействие с банками [7].

Таким образом, экономические субъекты должны стремиться к ведению «белого» бизнеса, в том числе на регулярной основе осуществлять проверки контрагентов: если партнёр находится под пристальным вниманием регулятора, то автоматически бизнес попадает в рисковую зону.

В целях пресечения взаимодействия с недобросовестными контрагентами и выявления фактов корпоративного мошенничества авторами предлагается алгоритм по проведению ручного скоринга, состоящий из 5 шагов.

Шаг №1. Формирование перечня показателей и их критериальные значения, которые будут использоваться при проведении массовой ручной проверки контрагентов. Стоит отметить, что для каждой организации будет свой собственный набор оригинальных, в т.ч. уникальных, показателей и критериев. Примерный перечень скоринговых агрегатов представлен ниже – в таблице 2.

Таблица 2 – Критерии неблагонадежности контрагентов

|

Показатель |

Критерий |

|

Дата регистрации |

Если прошло менее 6/12 месяцев от анализируемого периода, то данный критерий может выступать в качестве «сомнительного». |

|

Дата смены генерального директора |

|

|

Дата смены адреса регистрации юридического лица |

|

|

Адрес регистрации юридического лица |

Наличие информации о регистрации ЮЛ в квартире |

|

Наличие информации о регистрации ЮЛ по адресу массовой регистрации |

|

|

Генеральный директор и учредители компании |

Текущий и единственный учредитель компании является ее руководителем |

|

Размер уставного капитала |

Минимальный разрешенный размер уставного капитала |

|

Наличие информации в специальных реестрах |

Информация о прекращении деятельности, ликвидации или исключении из ЕГРЮЛ |

|

Информации о включении контрагента в список недобросовестных поставщиков |

|

|

Информация о признании ЮЛ/ИП банкротом |

|

|

Финансовая отчетность за определенный отчетный период |

Отсутствие информации |

|

Среднесписочная численность сотрудников по данным ФНС |

Менее 5/10/15 за отчетный период |

|

Тенденция на снижение от года к году |

|

|

Контактный номер компании |

В качестве единственного контактного номера указан мобильный телефон |

|

Указанный контактный номер телефона принадлежит нескольким юридическим лицам |

|

|

Информация об участии в арбитражном судопроизводстве |

Компания принимает участие в арбитражных делах в качестве ответчика |

|

Отсутствие информации |

|

|

Доля налоговой нагрузки за отчетный период |

Рекомендованное значение налоговой нагрузки согласно позиции ЦБ РФ: более 0,9% [1] |

|

Доля уплаченных налогов в отчетном периоде к выручке менее чем предписанное режимом налогообложения значение |

|

|

Первая операция между бизнесом и контрагентом |

Дата первой операции менее определенного периода после регистрации компании |

|

Сумма первой операции за товар/услуги/работы не соответствует рыночным взаимоотношениям |

|

|

Информация об аффилированности/ взаимозависимости лиц |

Обнаружена потенциальная связь между сотрудниками бизнеса и ключевыми лицами контрагентов |

|

Доля продаж за анализируемый период |

Доля закупок компании у контрагента составляет более N% от выручки контрагента (критическая граница показателя зависит от специфики бизнеса) |

|

Доля покупок за анализируемый период |

Доля продаж компании в адрес контрагента составляет более N% от себестоимости продаж контрагента (критическая граница показателя зависит от специфики бизнеса) |

Источник: разработано авторами

Для определения значимости отдельно взятого критерия необходимо присвоить вес/балл, например в диапазоне от 1 до 3, в зависимости от специфики деятельности и целей самого хозяйствующего субъекта. Данная манипуляция важна поскольку критерии не являются равноценными и каждый из них отражает определенный уровень риска. Например, факт совпадения по ФИО между сотрудниками компании и ключевыми лицами (генеральный директор, учредитель) контрагента должен вызывать больше подозрений, чем минимальный уставный капитал контрагента.

Шаг № 2. Формирование уникального списка контрагентов с их наименованием, ИНН и объемом закупок/продаж в адрес партнеров. Данный шаг можно реализовать с помощью бухгалтерской базы данных 1С либо SAP. Формировать список возможно в программе Microsoft Office Excel, что в дальнейшем упростит оценку контрагентов.

Шаг № 3. Выгрузка данных из открытых источников. Безусловно, стоит исходить из количества контрагентов, попавших в массив проверки. Если их несколько, то в данном случае не составит проблем вручную собрать необходимую информацию. Однако, если контрагентов несколько тысяч, то инструментом, упрощающим задачу по сбору информации, может послужить система СПАРК, которая позволяет по выборке российских компаний сформировать обширный информационный массив данных в разрезе каждого субъекта, например – учредитель, совладелец, дата регистрации, участие в арбитражных делах, налоговый режим, объем выручки и себестоимости продаж и т.д.

Шаг № 4. Проведение оценки контрагентов по выбранным критериям и расчет итогового балла.

Шаг № 5. Принятие решений бизнесом по результатам проведения ручного скоринга. В зависимости от целей, проведенная оценка позволит выявить перечень формально неблагонадежных контрагентов с наибольшим уровнем риска или имеющих определенные критерии. На основе данных результатов, компанией может быть принято решение о проведении углубленной проверки в отношении определенных контрагентов либо прекращении экономических отношений с той или иной организацией.

Таким образом, предложенная авторами методика по ручной оценке благонадёжности контрагентов позволит ускорить процесс расследования фактов корпоративного мошенничества при наличии сигналов третьих лиц и оптимизировать процесс выявления корпоративного мошенничества, в частности настроить механику контрольных процедур, в рамках деятельности хозяйствующего субъекта по противодействию экономическим преступлениям.

1. Методические рекомендации Банка России от 21 июля 2017 г. № 18-МР «О подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма» [Электронный ресурс]. URL: https://www.garant.ru/products/IPO/prime/doc/71629876/#review

2. Sutherland E. H. White collar criminality // American Sociological Review, Vol. 5, 1940. P. 1-12

3. Суглобов А.Е., Хмелев С.А. Отдельные методологические подходы к организации экономической безопасности предприятий // Russian Journal of Management, 6 (3), 2018. C. 11-15

4. Телкова Е.А., Чумак Г.В. Мероприятия по выявлению корпоративного мошенничества как угрозы экономической безопасности хозяйствующего субъекта // Бизнес. Образование. Право, 3 (44), 2018. С. 249-253

5. Фесина Е.Л., Суглобов А.Е. Развитие теневых процессов в малом бизнесе Республики Татарстан // Инновационное развитие экономики, 3 (57), 2020. С. 187-192

6. Report of the Nations 2020. Global study on occupational fraud and abuse [Электронный ресурс]. URL: https://acfepublic.s3-us-west-2.amazonaws.com/2020-Report-to-the-Nations.pdf

7. Платформа «Знай своего клиента» сократит нагрузку на добросовестных предпринимателей [Электронный ресурс]. URL: https://cbr.ru/press/event/?id=12411

8. Российский обзор экономических преступлений за 2018 год [Электронный ресурс]. URL: https://www.pwc.ru/ru/forensic-services/assets/PwC-recs-2018-rus.pdf