Россия

Налоговая система в разных странах мира разрабатывается, учитывая особенности экономики государств, налоговой культуры граждан данной страны, и другие показатели которые влияют на формирование эффективной налоговой системы. В статье представлена сравнительная характеристика действующей налоговой системы РФ и ряда Европейских стран мира, представлены основные налоговые сборы, ставки по налогам, особенности ведения налогового учета, а также представлены механизмы налогового администрирования. Во многих европейских странах, налоговая система формируется исходя из внутренних и внешних факторов. Несмотря на единый Европейский союз, каждая страна входящий в союз имеет свои отличительные характеристики формирования национальной налоговой системы.

налоговая система, система налогового администрирования, налоговая система европейских стран, налоговый кодекс РФ, налоговые ставки

Введение. Формирование отечественной системы налогообложения длится на протяжении двух десятилетий. После распада СССР в налоговой системе РФ было множество недочетов, которые позволяли налогоплательщикам, уклонится от уплаты налогов.

На сегодняшний день отечественная система налогообложения является образцовым в плане внедрения автоматизированных технологий, в области налогового администрирования и контроля.

Налоговая система представляет собой – совокупность налоговых инструментов, принципов, механизмов которые регулируют норм права в области контроля и оценки уплаты налоговых платежей, сборов [1]. Система налогообложения это единственный механизм формирования бюджета государства для выполнения государством своих прямых обязательств.

В настоящее время существуют четыре основные модели формирования налоговой системы:

- Англосаксонская модель – данная модель налогообложения ориентировано на взимание налоговых платежей, сборов преимущественно от физических лиц. При этом следует отметить, что значительная доля формирования бюджета государств, которые применяют англосаксонскую модель налогообложения, является налог на доходы физических лиц;

- Континентальная модель налогообложения – ориентируется на взимание косвенных налогов, то есть формирование бюджета таких стран происходит за счет страховых отчислений, а также косвенного налога НДС. Во многих европейских странах значительную долю бюджета формирует НДС. Следует отметить, что в таких странах мира как Франция, Нидерланды, Бельгия - средний уровень налоговой нагрузки составляет 45,9%.;

- Латиноамериканская модель – данная модель налогообложения ориентируется на действующую экономику, где инфляционные ожидания могут часто меняться.

Бюджет в таких странах мира, где применяют латиноамериканскую модель налогообложения, формируется как при поступлении косвенных налогов, так и прямых. При этом следует отметить, что косвенные налоги обеспечивают порядка 45 – 55% налоговых поступлений в бюджет.

- Смешанная модель налогообложения – предполагает частый переход от одной системы налогообложения к другой, то есть, в странах, где применяется данная система налогообложения, налоговая система подвергается частым манипуляциям. То есть, бюджет формируется налоговыми и неналоговыми поступлениями, а налоговые отчисления перекладываются от одних налогоплательщиков к другим.

Методы исследования. Смешанную модель налогообложения применяется в таких странах мира как: Россия, США, Аргентина, Италия и т.д. В перечисленных странах мира налоговая нагрузка вирируется от 25 – 35%. В качестве проведения сравнительной характеристики представим систему налогообложения РФ, Италии, Молдовы [2].

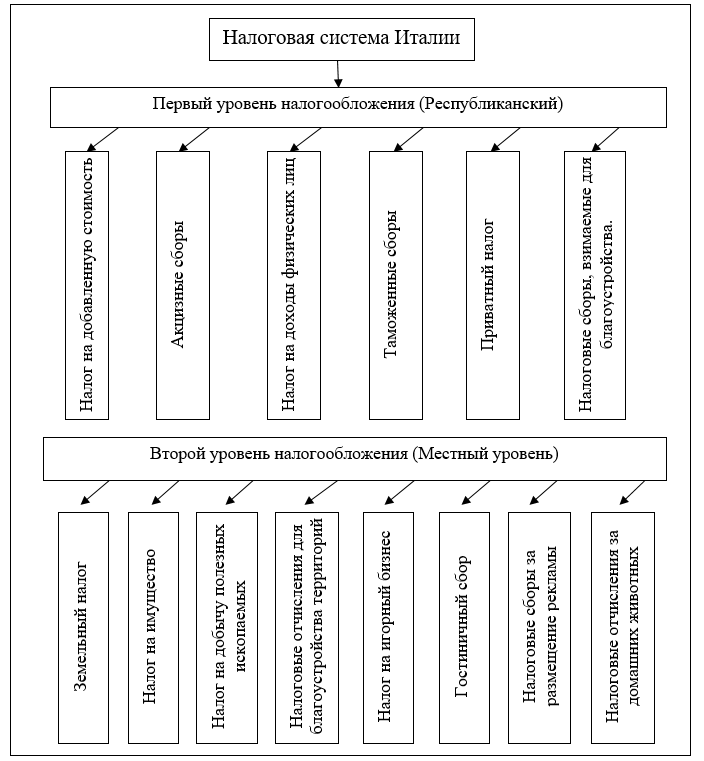

На рисунке – 1 представим налоговую систему Италии.

Рисунок – 1 Структура налоговой системы Италии

Налоговая система Италии в отличие от РФ состоит из двух уровней, это республиканский уровень и местный. На республиканском уровне взимаются такие виды налоги как: Налог на добавленную стоимость, что при формировании бюджета составляет значительную часть более чем 35-42%. Акцизные сборы, налог на доходы физических лиц, таможенные сборы, приватный налог, а также налоговые сборы, взимаемые с населения для благоустройства территорий.

В Российской Федерации налоговые сборы делятся на три уровня федеральные, региональные и местные. В отличии от налоговой системы Италии в нашей стране не существуют такие налоги как: приватный, налог на благоустройство территорий.

Следует отметить, что налоговая система Италии применяет смешанную модель налогообложения.

Второй уровень налогообложения представляют собой местные налоги, которые состоят из восьми налогов [3]. К таким налогам и сборам относятся: земельный налог, налог на имущество, налог на добычу полезных ископаемых, налог на игорный бизнес, гостиничный сбор, налоговые сборы, взимаемые с налогоплательщиков при размещении рекламы, налоговые отчисления при содержании домашних животных.

Обсуждение. Все перечисленные налоговые сборы относятся ко второму уровню налогового администрирования. В нашей стране те же самые налоговые сборы, кроме гостиничного сбора, в РФ было ведено туристический сбор в курортных регионах. Также отсутствует такой налог как: налоги, отчисляемые за домашних животных.

Таким образом, проведя сравнительную характеристику налоговой системы Италии и РФ можно сделать следующий вывод, что в обеих странах мира применяется смешанная модель налогообложения.

Общее количество налогов, которые уплачиваются в бюджет Италии, составляет 15 налогов, общее количество времени необходимой для уплаты налогов составляет 360 минут. С учетом всех видов налоговых ставок общая ставка по налогам составляет 76,3%. Основным отличием налоговой системы Италии от РФ является отсутствие третьего уровня налоговой системы, а также прогрессивная шкала налогообложения по основным налогам.

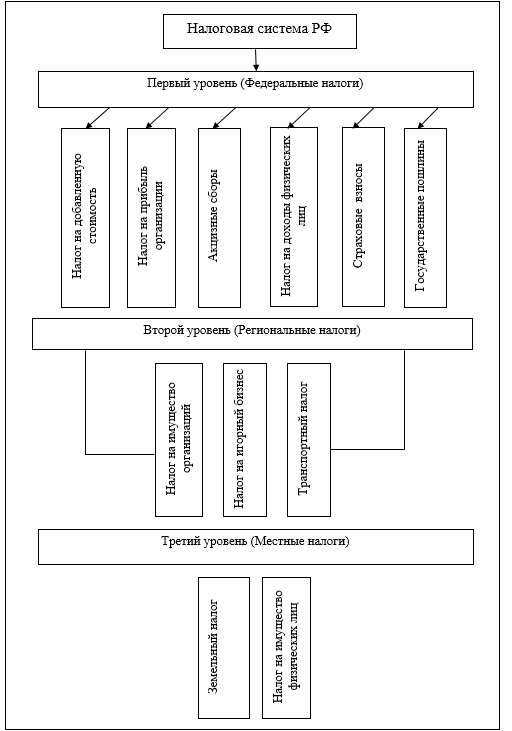

На рисунке – 2 представим структуру налоговой системы РФ.

Рисунок – 2 Структура налоговой системы РФ

Действующая налоговая система РФ состоит из трех уровней. Первый уровень федеральные налоги, второй региональные, третий уровень местные налоги. Модель, которая применяется налоговыми органами это смешанная. Как в Италии, Молдовы так и в нашей стране львиная доля формирования бюджета государств, приходится на НДФЛ, НДС, и страховые взносы [4].

Если сравнивать налоговую систему РФ с системой налогообложения Белоруссии, то можно представить следующие статистические данные. В республике Белоруссия существует 124 вида налогов, общее время для погашения налогов составляет 1200 часов, в РФ время для погашения налогов составляет 448 часов, при этом общее количество налогов составляет 22.

Заключение. Если провести сравнительную характеристику налоговой системы РФ и Республики Украина, то можно представить следующие данные. Общее количество налогов для уплаты в Украине составляет 99, при этом время для погашения всех налогов уходит колоссальное 2100 часов. Общая сумма налоговой ставки составляет 55,6%.

Таким образом, можно сделать вывод, что каждая страна формирует налоговую систему исходя из особенностей формированной системы налоговой культуры населения, исходя из вида экономики и т.д.

Сравнивая налоговые системы РФ и ряда стран мира, мы наблюдаем, что, во-первых каждая страны применяет подходящую модель формирования налоговой системы, во вторых при определении налоговых ставок учитываются уровень доходов получаемых налогоплательщиками (предпринимателями), физическими лицами.

Следует отметить, что устойчивость развития экономики зависит от эффективности выбора и разработки налоговой системы, так как именно налоговая система обеспечивает генерацию доходов как налоговых, так и неналоговых, что в дальнейшем распределяется по различным отраслям, сферам деятельности с целью повышения уровня экономической, социальной, оборонной сферы деятельности [5].

Иными словами налоговая система это комплексная многоуровневая система, которая обеспечивает эффективное функционирование органов управления, и других социально значимых сфер. [6] Но следует отметить, что с развитием инновационных технологий необходимо постоянно совершенствовать инструменты налоговой системы.

1. Рождественская Е.С. Направления повышение уровня экономической безопасности региона в рамках формирования эффективной налоговой системы /Е.С. Рождественская // Экономические и гуманитарные науки № 1 (336) - 2020 - С. 55-62.

2. Григорян Г.С., Попова Л.В. Налоговое администрирование, его роль в формировании налоговых доходов / Г.С. Григорян, Л.В. Попова // Цифровизация экономики и образования: новые технологии в условиях пандемии. Материалы Международного конкурса научных работ бакалавров, магистров и специалистов 2021 - С. 189-195.

3. Варакса Н.Г. Элементы обеспечения налоговой безопасности государства /Н.Г. Варакса // Экономические и гуманитарные науки № 6 - 2019 - С. 71-75.

4. Дедкова Е.Г. Направления повышения налогового потенциала в контексте обеспечения налоговой безопасности региона / Е.Г. Дедкова, И.А. Коростелкина, Н.Г. Батищева // Управление социальными процессами в бизнес-среде. Материалы XV Международной научно-практической конференции 2018 - С. 161-167.

5. Болатаева А.А. Налоговая система РФ: актуальные проблемы и пути совершенствования современной налоговой системы / А.А. Болатаева // Научные Известия - № 6 - 2019 - С. 41-45.

6. Попова Л.В. Теория налогообложения (с практическими примерами и заданиями): учебник/Л.В. Попова, И.А.Коростелкина, М.М.Коростелкин, М.В.Селюков.-: Дело и сервис, 2016.-384с

7. Суглобов А.Е., Жарылгасова Б.Т. Бухгалтерский учет и аудит. Учебное пособие. М.: КноРус, 2007. 496 с.

8. Суглобов А.Е., Слободчиков Д.Н. Налоговый потенциал в системе бюджетного регулирования: этапы развития и перспективы // Налоги и налогообложение. 2009. № 8. С. 4-15.

9. Мигунова М. И. Основы налогового планирования: учеб. пособие. М.: Юнити, 2015. 247 с.

10. Зыбенко С.В. Особенности действующих антироссийских санкций // Российский экономический интернет-журнал. 2019. № 3. С. 30.

11. Зыбенко С.В. Анализ российской практики применения нетарифных мер регулирования в условиях членства Евразийского Экономического Союза // Актуальные проблемы и перспективы развития экономики: российский и зарубежный опыт. 2019. № 3 (22). С. 39-46.