Russian Federation

The tax system in different countries of the world is developed taking into account the peculiarities of the economy of states, the tax culture of the citizens of this country, and other indicators that affect the formation of an effective tax system. The article presents a comparative description of the current tax system of the Russian Federation and a number of European countries, presents the main tax charges, tax rates, features of tax accounting, and also presents the mechanisms of tax administration. In many European countries, the tax system is formed based on internal and external factors. Despite the single European Union, each member country has its own distinctive characteristics of forming a national tax system.

tax system, tax administration system, tax system of European countries; tax Code of the Russian Federation, tax rates

Введение. Формирование отечественной системы налогообложения длится на протяжении двух десятилетий. После распада СССР в налоговой системе РФ было множество недочетов, которые позволяли налогоплательщикам, уклонится от уплаты налогов.

На сегодняшний день отечественная система налогообложения является образцовым в плане внедрения автоматизированных технологий, в области налогового администрирования и контроля.

Налоговая система представляет собой – совокупность налоговых инструментов, принципов, механизмов которые регулируют норм права в области контроля и оценки уплаты налоговых платежей, сборов [1]. Система налогообложения это единственный механизм формирования бюджета государства для выполнения государством своих прямых обязательств.

В настоящее время существуют четыре основные модели формирования налоговой системы:

- Англосаксонская модель – данная модель налогообложения ориентировано на взимание налоговых платежей, сборов преимущественно от физических лиц. При этом следует отметить, что значительная доля формирования бюджета государств, которые применяют англосаксонскую модель налогообложения, является налог на доходы физических лиц;

- Континентальная модель налогообложения – ориентируется на взимание косвенных налогов, то есть формирование бюджета таких стран происходит за счет страховых отчислений, а также косвенного налога НДС. Во многих европейских странах значительную долю бюджета формирует НДС. Следует отметить, что в таких странах мира как Франция, Нидерланды, Бельгия - средний уровень налоговой нагрузки составляет 45,9%.;

- Латиноамериканская модель – данная модель налогообложения ориентируется на действующую экономику, где инфляционные ожидания могут часто меняться.

Бюджет в таких странах мира, где применяют латиноамериканскую модель налогообложения, формируется как при поступлении косвенных налогов, так и прямых. При этом следует отметить, что косвенные налоги обеспечивают порядка 45 – 55% налоговых поступлений в бюджет.

- Смешанная модель налогообложения – предполагает частый переход от одной системы налогообложения к другой, то есть, в странах, где применяется данная система налогообложения, налоговая система подвергается частым манипуляциям. То есть, бюджет формируется налоговыми и неналоговыми поступлениями, а налоговые отчисления перекладываются от одних налогоплательщиков к другим.

Методы исследования. Смешанную модель налогообложения применяется в таких странах мира как: Россия, США, Аргентина, Италия и т.д. В перечисленных странах мира налоговая нагрузка вирируется от 25 – 35%. В качестве проведения сравнительной характеристики представим систему налогообложения РФ, Италии, Молдовы [2].

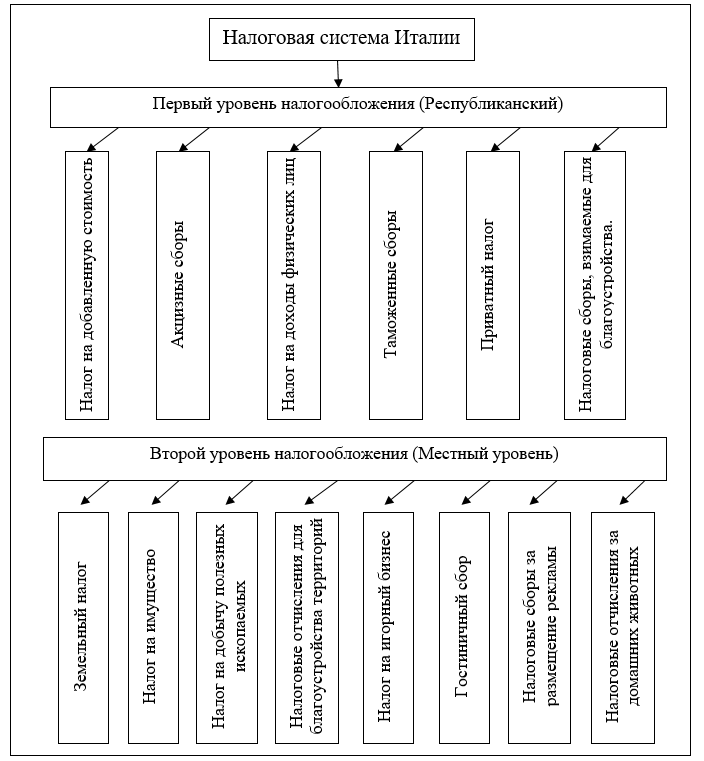

На рисунке – 1 представим налоговую систему Италии.

Рисунок – 1 Структура налоговой системы Италии

Налоговая система Италии в отличие от РФ состоит из двух уровней, это республиканский уровень и местный. На республиканском уровне взимаются такие виды налоги как: Налог на добавленную стоимость, что при формировании бюджета составляет значительную часть более чем 35-42%. Акцизные сборы, налог на доходы физических лиц, таможенные сборы, приватный налог, а также налоговые сборы, взимаемые с населения для благоустройства территорий.

В Российской Федерации налоговые сборы делятся на три уровня федеральные, региональные и местные. В отличии от налоговой системы Италии в нашей стране не существуют такие налоги как: приватный, налог на благоустройство территорий.

Следует отметить, что налоговая система Италии применяет смешанную модель налогообложения.

Второй уровень налогообложения представляют собой местные налоги, которые состоят из восьми налогов [3]. К таким налогам и сборам относятся: земельный налог, налог на имущество, налог на добычу полезных ископаемых, налог на игорный бизнес, гостиничный сбор, налоговые сборы, взимаемые с налогоплательщиков при размещении рекламы, налоговые отчисления при содержании домашних животных.

Обсуждение. Все перечисленные налоговые сборы относятся ко второму уровню налогового администрирования. В нашей стране те же самые налоговые сборы, кроме гостиничного сбора, в РФ было ведено туристический сбор в курортных регионах. Также отсутствует такой налог как: налоги, отчисляемые за домашних животных.

Таким образом, проведя сравнительную характеристику налоговой системы Италии и РФ можно сделать следующий вывод, что в обеих странах мира применяется смешанная модель налогообложения.

Общее количество налогов, которые уплачиваются в бюджет Италии, составляет 15 налогов, общее количество времени необходимой для уплаты налогов составляет 360 минут. С учетом всех видов налоговых ставок общая ставка по налогам составляет 76,3%. Основным отличием налоговой системы Италии от РФ является отсутствие третьего уровня налоговой системы, а также прогрессивная шкала налогообложения по основным налогам.

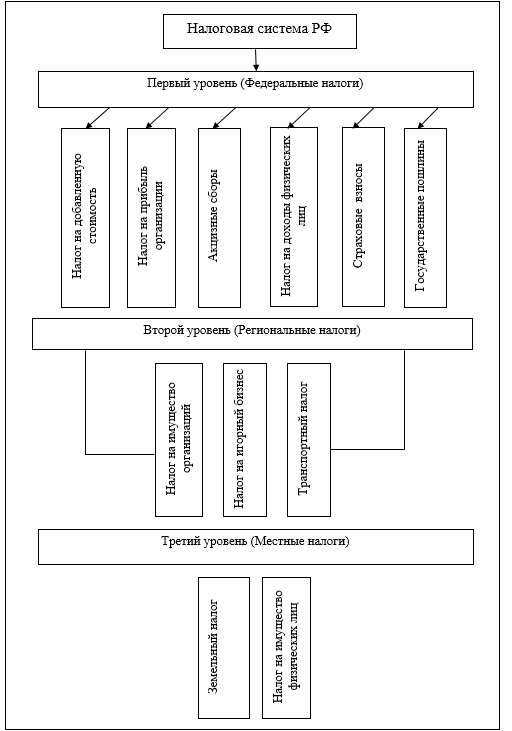

На рисунке – 2 представим структуру налоговой системы РФ.

Рисунок – 2 Структура налоговой системы РФ

Действующая налоговая система РФ состоит из трех уровней. Первый уровень федеральные налоги, второй региональные, третий уровень местные налоги. Модель, которая применяется налоговыми органами это смешанная. Как в Италии, Молдовы так и в нашей стране львиная доля формирования бюджета государств, приходится на НДФЛ, НДС, и страховые взносы [4].

Если сравнивать налоговую систему РФ с системой налогообложения Белоруссии, то можно представить следующие статистические данные. В республике Белоруссия существует 124 вида налогов, общее время для погашения налогов составляет 1200 часов, в РФ время для погашения налогов составляет 448 часов, при этом общее количество налогов составляет 22.

Заключение. Если провести сравнительную характеристику налоговой системы РФ и Республики Украина, то можно представить следующие данные. Общее количество налогов для уплаты в Украине составляет 99, при этом время для погашения всех налогов уходит колоссальное 2100 часов. Общая сумма налоговой ставки составляет 55,6%.

Таким образом, можно сделать вывод, что каждая страна формирует налоговую систему исходя из особенностей формированной системы налоговой культуры населения, исходя из вида экономики и т.д.

Сравнивая налоговые системы РФ и ряда стран мира, мы наблюдаем, что, во-первых каждая страны применяет подходящую модель формирования налоговой системы, во вторых при определении налоговых ставок учитываются уровень доходов получаемых налогоплательщиками (предпринимателями), физическими лицами.

Следует отметить, что устойчивость развития экономики зависит от эффективности выбора и разработки налоговой системы, так как именно налоговая система обеспечивает генерацию доходов как налоговых, так и неналоговых, что в дальнейшем распределяется по различным отраслям, сферам деятельности с целью повышения уровня экономической, социальной, оборонной сферы деятельности [5].

Иными словами налоговая система это комплексная многоуровневая система, которая обеспечивает эффективное функционирование органов управления, и других социально значимых сфер. [6] Но следует отметить, что с развитием инновационных технологий необходимо постоянно совершенствовать инструменты налоговой системы.

1. Rozhdestvenskaya E. S. Directions of increasing the level of economic security of the region within the framework of the formation of an effective tax system /E. S. Rozhdestvenskaya // Economic and Humanitarian Sciences No. 1 (336) - 2020-pp. 55-62.

2. Grigoryan G. S., Popova L. V. Tax administration, its role in the formation of tax revenues / G. S. Grigoryan, L. V. Popova / / Digitalization of the economy and education: new technologies in a pandemic. Materials of the International competition of scientific works of bachelors, masters and specialists 2021-pp. 189-195.

3. Varaksa N. G. Elements of ensuring the tax security of the state /N. G. Varaksa // Economic and humanitarian sciences No. 6-2019-pp. 71-75.

4. Dedkova E. G. Directions of increasing tax potential in the context of ensuring tax security of the region / E. G. Dedkova, I. A. Korostelkina, N. G. Batishcheva / / Management of social processes in the business environment. Materials of the XV International Scientific and Practical Conference 2018-pp. 161-167.

5. Bolataeva A. A. The tax system of the Russian Federation: actual problems and ways of improving the modern tax system / A. A. Bolataeva / / Scientific News-No. 6-2019-pp. 41-45.

6. Popova L. V. Theory of taxation (with practical examples and tasks): textbook/L. V. Popova, I. A. Korostelkina, M. M. Korostelkin, M. V. Selyukov.- : Business and Service, 2016. - 384c

7. Suglobov A. E., Zharylgasova B. T. Accounting and audit. Textbook. Moscow: KnoRus, 2007. 496 p.

8. Suglobov A. E., Slobodchikov D. N. Tax potential in the system of budget regulation: stages of development and prospects / / Taxes and taxation. 2009. No. 8. pp. 4-15.

9. Migunova M. I. Fundamentals of tax planning: textbook. manual. Moscow: Unity, 2015. 247 p.

10. Zybenko S. V. Features of the current anti-Russian sanctions / / Russian Economic Online Journal. 2019. No. 3. p. 30.

11. Zybenko S. V. Analysis of the Russian practice of applying non-tariff regulatory measures in the conditions of membership of the Eurasian Economic Union / / Actual problems and prospects of economic development: Russian and foreign experience. 2019. No. 3 (22). pp. 39-46.