с 01.01.2011 по 01.01.2020

Московский университет имени С.Ю. Витте (кафедра финансов и кредита, старший преподаватель)

с 01.01.2020 по 01.01.2020

Москва, г. Москва и Московская область, Россия

Москва, г. Москва и Московская область, Россия

ВАК 08.00.10 Финансы, денежное обращение и кредит

ВАК 08.00.12 Бухгалтерский учет, статистика

ВАК 08.00.13 Математические и инструментальные методы экономики

ВАК 08.00.14 Мировая экономика

В статье освещены понятие и виды банкротства организации. Авторами рассмотрены зарубежные и российские модели диагностики вероятности банкротства, охарактеризованы недостатки и преимущества рассмотренных моделей.

банкротство, виды банкротства, финансовая несостоятельность, экспресс-диагностика, зарубежные модели оценки вероятности банкротства, российские модели оценки вероятности банкротства

В современном мире вопрос банкротства организации является актуальным. Различные чрезвычайные ситуации, смена политической власти, колебания в национальной экономике наглядно продемонстрировали, что даже для самых финансово устойчивых компаний всегда есть вероятность оказаться банкротами. Именно поэтому вопросы несостоятельности организаций из года в год не теряют своей значимости.

Согласно Федерального закона от 26.10.2002 г. №127-ФЗ «О несостоятельности (банкротстве)» банкротство определяется как «признанная арбитражным судом или наступившая в результате завершения процедуры внесудебного банкротства гражданина неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей» [1].

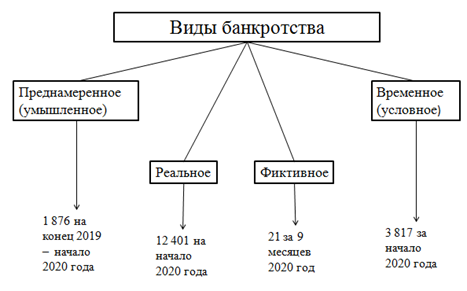

Приведем виды банкротства и статистику их возникновения на рисунке 1.

Рисунок 1 – Виды банкротства и статистика их возникновения [5]

Анализ рисунка 1 показывает, что наибольшее количество случаев финансовой несостоятельности предприятий приходится на реальное банкротство. Под реальным банкротством понимается такое состояние организации, при которой она теряет свою платежеспособность без возможности её восстановления в силу потерь капитала. При зафиксированном реальном банкротстве организация через арбитражный суд согласно действующего законодательства признаётся несостоятельной. Обычно реальное банкротство происходит из-за неэффективной системы управления. Однако, существуют и внешние причины реального банкротства, например, стихийные бедствия, повлекшие невозместимые убытки, затяжной кризис в стране или политическая нестабильность.

Определение вероятности финансовой несостоятельности для организации крайне необходимо по ряду различных причин. Например, оценивая вероятность банкротства, руководство организации может наглядно увидеть, где оно теряет прибыль и какие активы или пассивы мешают организации развиваться. А для компаний, чьё финансовое состояние уже на протяжении нескольких лет остаётся неустойчивым, несмотря на все попытки изменить его, большой риск банкротства может стать необходимым стимулом для обращения в суд о признании организации банкротом.

Выявить первые признаки финансовой несостоятельности организации можно с помощью экспресс-диагностики. Данный метод был предложен автором Н.Н. Быковой в журнале «Молодой учёный» [3]. Он осуществляется на основании данных финансового анализа и заключается в расчёте различных коэффициентов и сравнения их значения с нормативами. Н.Н. Быкова предлагает использовать нижеперечисленные коэффициенты.

Коэффициент автономии, который показывает степень зависимости организации от заёмных средств:

где:

СК – собственный капитал;

ВБ – валюта баланса.

Коэффициент соотношения заёмных и собственных средств, который показывает, сколько единиц привлеченных средств приходится на единицу собственных:

Коэффициент самофинансирования, показывающий, какую часть своей деятельности организация способна содержать за счёт собственных средств:

Коэффициент маневренности, который показывает долю собственных оборотных средств в общей величине собственного капитала организации:

![]()

Коэффициент финансовой напряженности, который показывает долю заёмных источников финансирования в общей валюте баланса:

Коэффициент соотношения мобильных и мобилизованных активов, показывающий, сколько всего оборотных активов приходится на рубль внеоборотных активов:

Коэффициент имущества производственного назначения, который показывает долю такого имущества в общей валюте баланса:

![]()

Коэффициент обеспеченности собственными оборотными средствами, показывающий долю оборотных активов, финансируемых за счёт оборотных средств организации:

Коэффициент текущей ликвидности, который указывает на достаточность (или недостаток) оборотных средств организации, необходимых для осуществления текущей деятельности и своевременного исполнения своих обязательств:

Кроме коэффициента текущей ликвидности также рациональным считается использование коэффициентов критической ликвидности и абсолютной ликвидности, но при достаточности результатов (как положительных, так и отрицательных) экспресс-диагностики, их применение не обязательно.

Однако стоит помнить, что экспресс-диагностика всего лишь инструмент предупреждения наступления банкротства, что вовсе не говорит о фактической несостоятельности организации. Экспресс-диагностика скорее указывает на экономические проблемы компании. Поэтому для более точной оценки текущего финансового состояния обычно используются различные математические модели вероятности банкротства. На данный момент, как в зарубежной, так и в отечественной экономической литературе насчитывается большое множество таких математических моделей.

Но именно многообразие разработанных моделей как нельзя лучше указывает на проблему диагностирования вероятности банкротства. Каждая модель разрабатывалась, исходя из определённого временного периода и с учётом кризисных явлений конкретной страны, вследствие чего, применение более ранних моделей будет давать менее точный результат. Особенно этот факт касается применения зарубежных моделей для организаций в условиях российской экономики.

Наиболее распространенной в использовании является пятифакторная модель Альтмана, разработанная в 1968 г. Точность данной модели, согласно проведённым исследованиям 1997-1999 гг., колеблется в пределах 94% для определения банкротства и 84% – в прогнозировании устойчивости предприятия [4].

![]()

где:

Х1 – отношение оборотного капитала к активам;

Х2 – отношение нераспределённой прибыли к активам;

Х3 – отношение операционной прибыли к активам;

Х4 – отношение рыночной стоимости акций к объёму обязательств;

Х5 – отношение выручки к активам.

На основании полученных результатов определяется, так называемая, зона: так, если значение показателя Z меньше 1,8 это означает, что организация находится в красной зоне, т.е. в зоне финансового риска; если значение Z находится в диапазоне от 1,8 до 2,9, то организация попадает в серую зону – зону неопределенности; при значении Z больше 2,9 можно говорить о зеленой зоне – зоне финансовой устойчивости.

У модели Альтмана, кроме очевидного недостатка для российских организаций (модель является зарубежной, поэтому её применение в условиях российской экономики будет давать менее точный результат), есть также менее очевидный – небольшая погрешность в определение уровня банкротства. В качестве плюсов модели можно выделить использование коэффициентов, затрагивающих различные аспекты деятельности организации.

Если исследовать другие зарубежные модели, не получившие такое широкое распространение, как модель Альтмана, то можно прийти к выводу, что их применение в современной российской экономике нецелесообразно, т.к. недостатки этих моделей сильно превышают их преимущества (таблица 1).

Таблица 1 – Преимущества и недостатки зарубежных моделей

оценки вероятности банкротства [2]

|

Модель |

Преимущества |

Недостатки |

|

Модель Р. Таффлера и Г. Тишоу |

Простота расчёта. Можно использовать при обычном экономическом анализе. |

Большая погрешность в результатах (более 50%). Невозможность достичь критического значения банкротства. |

|

Модель Ж. Конана и М. Голдера |

Производится по показателям, отвечающим интересам кредиторов. |

Погрешность в 44%. Использование в модели ненадёжных переменных, искажающих прогноз. |

|

Модель Ж. Лего |

Простота расчёта (за счёт использования трёх коэффициентов). |

Необходимость в данных предыдущих периодов. Возможность для использования только в акционерных обществах. Низкая точность. |

|

Модель Фулмера |

Использование 9 финансовых коэффициентов. Возможность динамического прогнозирования финансового состояния. |

Модель показывает неадекватный результат (на основании статистики – погрешность более 40%). Сложность в расчётах. |

Рассмотрев зарубежные модели несостоятельности, особое внимание стоит обратить на модели оценки банкротства, разработанные в российской экономической практике: модель Беликова-Давыдовой (Иркутская государственная экономическая академия, 1998 г.) и модель О.П. Зайцевой (Сибирский университет потребительской коммерции, 1998 г.).

Модель Беликова-Давыдовой по изначальному замыслу была разработана с целью обеспечения более высокой точности в прогнозировании банкротства, так как она была лишена главного недостатка всех иностранных моделей – она была ориентирована сугубо на российскую экономическую действительность.

![]()

где:

Х1 – отношение чистого оборотного капитала к активам;

Х2 – отношение чистой прибыли к собственному капиталу;

Х3 – отношение чистого дохода к валюте баланса;

Х4 – отношение чистой прибыли к суммарным затратам.

Прогноз составлялся следующим образом: при значении R меньше 0 считалось, что у предприятия максимально вероятна финансовая несостоятельность; при значении R от 0 и до 0,18 вероятность банкротства обозначалась как «высокая»; «средняя» вероятность банкротства ставилась при значении R от 0,18 и до 0,32; при значении R от 0,32 и до 0,42 предприятие имело «низкую» вероятность банкротства; для значений выше 0,42 предполагалась «минимальная» вероятность наступления финансовой несостоятельности.

Модель прогнозирования вероятности банкротства Зайцевой, в отличие от модели Беликова-Давыдовой включала в себя больше переменных, что существенно увеличивает вероятность правильности расчёта риска банкротства.

![]()

где:

Х1 – отношение чистого убытка к собственному капиталу;

Х2 – отношение кредиторской и дебиторской задолженности;

Х3 – отношение краткосрочных обязательств и наиболее ликвидных активов;

Х4 – отношение чистого убытка и объёма реализации товара (продукции);

Х5 – отношение заёмного капитала к собственному;

Х6 – отношение валюты баланса к выручке.

При этом считается, что в норме, значения показателей Х1 и Х4 должны равняться нулю.

Для определения вероятности наступления банкротства необходимо сравнить фактическое значение показателя «К» с нормативным значение Кn, рассчитанным по формуле:

![]()

При этом если коэффициент нормативного значения меньше коэффициента фактического значения, то вероятность наступления банкротства считается крайне высокой. В обратном случае она признаётся незначительной.

Однако стоит помнить, что и у данных моделей есть свои минусы. Так, при использовании модели Беликова-Давыдовой есть некоторая вероятность получить результат, не коррелирующий с результатами других моделей, что сильно затруднит финансовый анализ. А модель О.П. Зайцевой имеет погрешность около 21% и недостаточную методическую базу. Кроме того, для модели Зайцевой характерен недостаток модели Ж. Лего, а именно – использование данных предыдущих периодов.

В целом, для определения вероятности банкротства в современном мире существует множество различных моделей. Однако любая модель имеет как положительные, так и отрицательные стороны. Поэтому, диагностирование банкротства не стоит проводить, используя только одну математическую модель. Комплексный анализ, совместно с несколькими моделями, может дать более точный результат. В этом и состоит суть финансовых аспектов несостоятельности.

1. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ // Информационно-правовой портал Консультант Плюс // [Электронный ресурс]. - Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_39331/ (дата обращения 14.12.2020).

2. Мазурова И.И., Белозерова Н.П., Леонова Т.М., Подшивалова М.М. Методы оценки вероятности банкротства предприятия. Учебное пособие. - СПб.: Изд-во СПБГУЭФ, 2017. - 113 с. // [Электронный ресурс]. - Режим доступа: https://www.elibrary.ru/item.asp?id=23109779 (дата обращения 14.11.2020).

3. Быкова Н.Н. Методы прогнозирования банкротства предприятия [Электронный ресурс] // Молодой ученый. - 2016. - №28 (132). - с. 368-372. Режим доступа: https://moluch.ru/archive/132/37030/ (дата обращения 14.11.2020).

4. Жданов В.Ю. Модель Альтмана (z-счет Альтмана). Прогнозирование банкротства бизнеса [Электронный ресурс] // URL: https://finzz.ru/model-altmana.html (дата обращения 13.11.2020).

5. Единый федеральный реестр юридически значимых сведений о фактах деятельности юридических лиц, индивидуальных предпринимателей и иных субъектов экономической деятельности [Электронный ресурс] // URL: https://fedresurs.ru/ (дата обращения 11.11.2020).