ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

УДК 657.1 Бухгалтерия. Системы бухгалтерии. Бухгалтерские операции

Проблемы окружающей среды в современном мире относятся к той категории вопросов, которые не нуждаются в доказательствах актуальности, их существование признается как на международном уровне, так и на уровне национальных экономик. Агропромышленные предприятия являются субъектами, деятельность которых напрямую влияет на состояние окружающей среды. При этом экологические вопросы отражаются в бухгалтерском учете и отчетности предприятий с некоторой долей бессистемности, так как отсутствует понимание комплексной методики учета экологических налогов и платежей. Это требует разработки и обоснования системы налогового учета экологической деятельности агропромышленного предприятия. В научной статье исследована и доказана необходимость организации налогового учета экологической деятельности предприятия, обобщены и раскрыты функции налогового учета, принципы его построения. Авторами предложна модель организации налогового учета и указаны виды налоговой отчетности. Раскрыты элементы учетной политики по налоговому учету экологической деятельности агропромышленного предприятия.

экологическая деятельность, налоговый учет, экологический налог, экологические издержки, налоговая отчетность

Кардинальные изменения в развитии современного мира, обусловленные научно-техническим прогрессом и увеличением численности населения земного шара, привели к возникновению громадной проблемы, связанной с экологией. Создание новых технологий приводит к бурному развитию городов, сельской и городской инфраструктуры, транспортных магистралей, что обусловливает возрастание экологической нагрузки на биологические ресурсы планеты. Осуществляя производственные процессы рыночные субъекты загрязняют природу, выбрасывая в окружающую среду разнообразное количество вредных веществ. Все возрастающее воздействие человека на природу вызывает нарушение природно-климатических процессов в окружающей среде и ухудшение состояния биосферы земли.

Главная задача современных государств – разработка и внедрение действенной системы экологического регулирования развития экономики и общества. Одним из важнейших инструментов данной системы должны служить экологические налоги и платежи. Требования к ограничению выбросов вредных загрязняющих веществ и финансовые санкции за нарушение экологических норм прописаны в законодательстве всех стран.

Одним из важнейших направлений совершенствования экологического регулирования должно стать внедрение в практику хозяйствования налоговых преференций для бизнес-структур за проведение мероприятий по охране и защите окружающей среды. Социальная ответственность бизнеса сегодня настоятельно требует, чтобы при разработке стратегии развития обязательно были прописаны направления экологической деятельности.

Экологическая деятельность – это деятельность организации, направленная на снижение и ликвидацию отрицательного воздействия на окружающую природную среду, сохранение, улучшение и рациональное использование природных ресурсов, уменьшение последствий негативного воздействия на окружающую среду и предотвращение изменения климата [1].

Комментируя данное определение, Гоголева Т.Н. уточняет, что экологическая деятельность экономических субъектов выступает составной частью хозяйственной их деятельности и ведется в процессе соблюдения природоохранных норм и правил [2]. Она включает прежде всего деятельность по рациональному использованию природных ресурсов, созданию техники, безвредной для окружающей среды, безотходных и рециркуляционных производственных циклов и других мероприятий, ставящих цель предотвратить наносимый окружающей среде ущерб.

Специфические черты природоохранной деятельности требуют создания обособленных учетных стандартов, регулирующих ведение налогового учета и отчетности экологической деятельности агропромышленного предприятия. Агропромышленное предприятие – это открытая сложная экономическая система, представляющая собой совокупность земельных, трудовых, биологических ресурсов; производственных площадей, машин и механизмов, материальных и финансовых потоков. Экологическая деятельность агропромышленного предприятия должна быть направлена на восстановление и сохранение почвенного покрова земли; улучшение качеств биологических активов; проведение мелиоративных, санитарных, очистных и иных природоохранных мероприятий. Количественной оценкой экологической деятельности призваны служить экологические налоги и платежи, отражающие стоимость негативных экстернальных издержек при загрязнении окружающей среды [3]. Эти издержки возникают в процессе хозяйственной деятельности агропромышленного предприятия, но не являются непосредственно его производственными затратами. В связи с ограниченностью и истощением природных ресурсов планеты настоятельно назрела необходимость установления государственно-правовых норм и условий, по которым экологические издержки должны признаваться важнейшей составляющей производственной себестоимости и учитываться в процессе определения эффективности бизнеса.

Для защиты окружающей среды на уровне государств принимаются нормативно-правовые документы по регулированию природоохранной деятельности. В России есть определенный опыт внедрения и реализации экологического (природоохранного) налога, но система экологического налогообложения пока не сформировалась [4]. Налоговый кодекс РФ на данный момент не содержит законодательных норм по установлению и взиманию на территории нашей страны экологического налога. Росстатом еще в 2020 г. были утверждены Методические указания по формированию счета экологических налогов и платежей. В соответствии с данными указаниями, экологический налог – это налог, исчисляемый на базе показателя (измеряемого в натуральных или заменяющих единицах), отражающего явление, имеющее доказанное специфическое негативное влияние на окружающую среду [5].

Следует заметить, что под экологическим налогом в дальнейшем предлагаем понимать не один налог, а совокупность экологических платежей. Экологические платежи приняты для реализации налоговой политики государства и должны рассматриваться как обязательства налогоплательщика за причиняемый им вред и/или ущерб экологии в процессе осуществляемой деятельности [6]. Экологические платежи – это обязательные устанавливаемые государством платежи для решения проблем, связанных с охраной окружающей природной среды [7].

На наш взгляд, к экологическим издержкам агропромышленного предприятия могут относиться следующие виды платежей:

- налоги на ресурсы: земельный налог, водный налог, транспортный налог, акцизы на отдельные виды транспорта;

- энергетические: налоги и акцизы на топливо (нефтепродукты);

- природные: платеж за негативное воздействие на окружающую среду (НВОС), сборы за пользование объектами животного мира и водных биологических ресурсов;

- защитные: платежи за природоохранные мероприятия.

Платежи за природоохранные мероприятия не являются налоговыми платежами, но представляют собой экологические издержки, осуществляемые с целью сохранения и защиты окружающей среды.

Анализ существующей в нашей стране практики экологического налогообложения показал, что вопросы бережного, рачительного использования природных ресурсов, обеспечения экологической безопасности, качества жизни людей находятся в числе ключевых государственных приоритетов. Успешное решение экологических вопросов на предприятии возможно при условии создания действенной и эффективной системы учета налоговых аспектов экологической деятельности.

Термин «налоговый учет» впервые появился в связи с принятием и введением главы 25 Налогового кодекса РФ «Налог на прибыль» [8]. Поэтому при определении налогового учета на раннем этапе его развития речь шла только о налоге на прибыль организаций. Но на практике под данной категорией понимают систему данных, используемых при начислении всех налогов и сборов [9, с. 112]. Другими словами, современное понятие налогового учета включает в себя порядок формирования налоговых баз по всем действующим в налоговой системе страны налогам. Если рассматривать налоговый учет в узкой интерпретации, то это система, используемая в случае, когда на основе бухгалтерского учета невозможно объективно и полно определить налоговые суммы для платежей в бюджет [10, с. 14].

Изучение научных трудов показало, что проблеме налогообложения, правильности установления и взимания налогов уделялось большое внимание со стороны ученых-исследователей на всем пути развития общества и государства. Сложность понимания природы налога обусловливалась тем, что налог выступал не только как экономический процесс, но и служил одновременно хозяйственным и правовым явлением [11, с. 11].

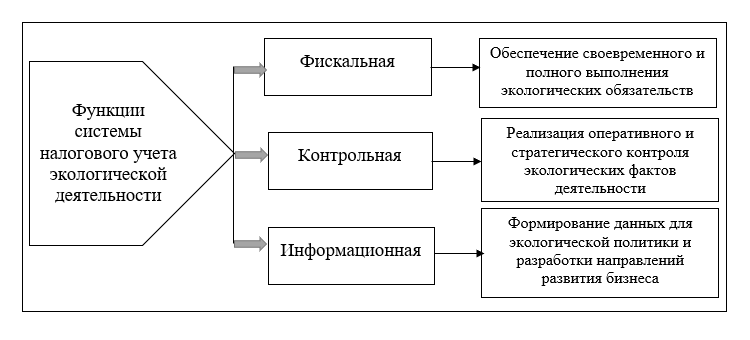

На основе проведенного исследования мы готовы предложить авторскую трактовку данного явления: Налоговый учет экологической деятельности – это система учетно-аналитического обобщения экономической информации по экологическим платежам на основе учетных документов и налоговых регистров. Эта система является подсистемой бухгалтерского учета и призвана выполнять следующие функции (рис. 1).

Рис. 1. Функции системы налогового учета экологической деятельности

Построение системы налогового учета должно базироваться на следующих основополагающих принципах [12, с. 4]:

- самостоятельность выбора формы организации учета – разработка и применение налоговых регистров осуществляется на основе учета условий и особенностей хозяйственной деятельности;

- непрерывность ведения – отражение объектов учета в хронологическом порядке;

- преемственность налоговых правил – при переходе от одного периода к другому должна соблюдаться последовательность применяемых норм налогообложения;

- документальное подтверждение – ведение налогового учета строится на информации из первичных учетных бухгалтерских документов, бухгалтерских и налоговых регистров.

Экономический субъект имеет право самостоятельно определять модель построения налогового учета экологической деятельности, учитывая размеры и виды деятельности, совокупность экологических налогов и издержек.

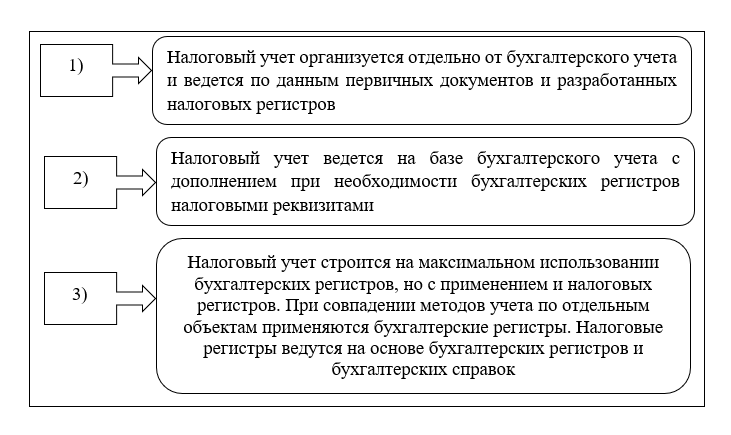

Система налогового учета экологической деятельности может строиться на основе одного из следующих вариантов (рис. 2).

Рис. 2. Варианты ведения налогового учета [12, с. 6]

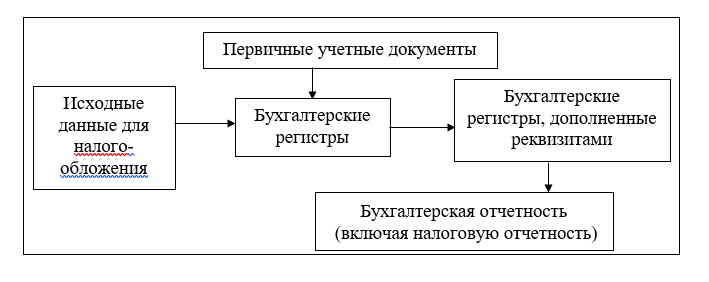

На наш взгляд, для агропромышленного предприятия целесообразно ведение налогового учета по второму варианту. В этом случае модель построения системы налогового учета экологической деятельности агропромышленного предприятия можно представить на рис. 3.

Исходные данные для налогообложения представляют собой информацию, необходимую для расчета экологических налогов. Их внесение в бухгалтерские регистры на предприятии фиксируются в распорядительном документе, подписанном руководителем предприятия и главным бухгалтером. Дополненные необходимыми реквизитами бухгалтерские регистры утверждаются распоряжением руководителя и указываются в учетной политике для целей налогового учета

Рис. 3. Модель налогового учета (составлено авторами)

Бухгалтерские регистры, дополненные реквизитами для учета и расчета сумм экологических налогов, представляют аналитические регистры налогового учета, в котором подводится свод данных по отдельному налогу за отчетный период. Для ведения налогового учета используется отдельный субсчет бухгалтерского счета 68 «Расчеты с бюджетом» (для экологических налогов, поступающих в бюджетную систему) или на отдельном субсчете счета 76 «Расчеты с прочими дебиторами и кредиторами» (для экологических платежей, поступающих в Росприроднадзор). Для учета экологических издержек может открываться субсчет на счете 20 «Основное производство». При данной модели организации налогового учета налоговая отчетность в виде налоговых деклараций входит в состав бухгалтерской отчетности.

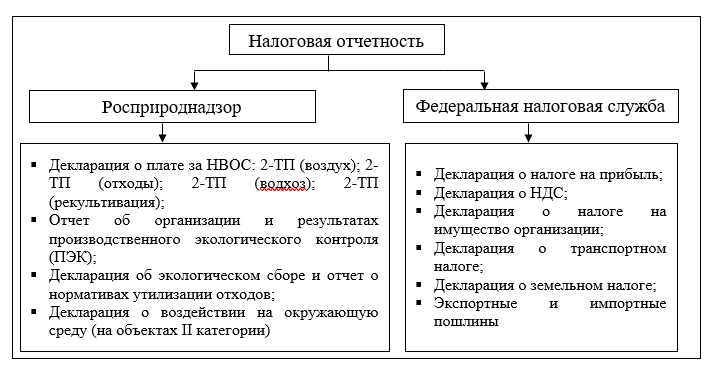

Для агропромышленного предприятия необходимо разделить всю налоговую отчетность на два вида в зависимости от места назначения сдачи отчетности – контролирующего органа (рис. 4).

В научной литературе широко используются на первый взгляд два схожих термина: «учетная политика для целей налогового учета» и «учетная политика для целей налогообложения».

ПБУ 1/2008 под учетной политикой организации понимает принятую совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности [13].

В Налоговом кодексе записано: «Учетная политика для целей налогообложения – это выбранная налогоплательщиком совокупность допускаемых Налоговым кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика» [14].

Рис. 4. Виды налоговой отчетности агропромышленного предприятия

Налогообложение как явление на микроуровне представляет собой процесс исчисления налогоплательщиком и внесения в бюджетную систему установленных законом налогов. Процесс налогообложения – процесс императивный, задаваемый государством и нацеленный исключительно на своевременное и полное пополнение налоговых доходов бюджетов.

Процесс налогового учета организуется самостоятельно экономическим субъектом, подразумевает выбор того или иного способа (метода) оценки факта хозяйственной жизни, влекущего возникновение налоговых правоотношений и нацелен на обеспечение эффективности данных правоотношений.

Шешукова Т.Г. и Мухина Е.Р. предлагают под учетной политикой экологического учета понимать внутренний документ компании, призванный отражать определенную совокупность способов ведения системы экологического учета, характеристику объектов экологического учета, особенности составления экологической отчетности с целью управления и определения экологического потенциала предприятия [15, с. 259].

В результате проведенного исследования предлагаем авторскую трактовку: Учетная политика по налоговому учету экологической деятельности – это рабочий учетно-финансовый документ предприятия, устанавливающий принципы и правила ведения учета налоговых правоотношений в природоохранной сфере и формирования достоверной экологической отчетности в целях обеспечения стратегии устойчивого развития бизнеса.

Цель налогового учета – «встраивание» налоговых показателей в бухгалтерский учет. В этом случае применяемые способы организации учета объектов где-то могут совпадать в налоговом и в бухгалтерском учете, где-то они будут различными, что будет приводить к возникновению разниц. Следует учитывать эти факторы при разработке и принятии учетной политики предприятия, стараться создать необходимые условия для гармонизации налогового и бухгалтерского учета путем утверждения Рабочего плана счетов с дополнительными субсчетами по налоговым экологическим платежам или перестройки бухгалтерских регистров для налоговых экологических расчетов [16, с. 15].

В учетной политике агропромышленного предприятия по налоговому учету экологической деятельности должны быть прописаны следующие положения (таблица 1).

Таблица 1

Элементы учетной политики по налоговому учету экологической деятельности

|

Раздел |

Элементы |

|

Организационный |

Организация налогового учета и учетной политики; Объекты налогового учета и его взаимосвязь с бухгалтерским учетом |

|

Технический |

Методика ведения налогового учета, технология обработки и обобщения учетной информации; Рабочий план счетов налогового учета; Порядок документооборота, формы первичных документов и дополненных бухгалтерских регистров |

|

Методический |

Методы оценки активов и обязательств при отражении в налоговом учете фактов хозяйственной жизни, связанных с исчислениями налогов, в том числе экологических; Порядок проведения инвентаризации имущества и обязательств в процессе экологической деятельности; Порядок контроля фактов хозяйственной жизни экологической деятельности; Порядок создания резервов в процессе экологической деятельности и др. |

Организационные и технические аспекты учетной политики представляют собой методы и способы организации бухгалтерской работы, в том числе и в области экологических задач. Методические аспекты учетной политики затрагивают непосредственно организацию налогового учета фактов хозяйственной жизни по экологической деятельности, влияющих в конечном итоге на порядок формирования в налоговом учете финансовых результатов.

Приложения к учетной политике должны включать: общий перечень, формы составляемых первичных документов и дополненных бухгалтерских регистров, рабочий план счетов, график документооборота, формы налоговых деклараций.

Полагаем, что в учетную политику по налоговому учету для агропромышленного предприятия целесообразно включать положения, которые необходимы для исполнения обязанностей по исчислению и уплате всех налогов (а не только экологических), возникающих в процессе осуществления производственно-финансовой деятельности. Агропромышленное предприятие в ходе своей деятельности вынуждено платить не только экологические платежи, но и обычные налоги, в отношении которых у него возникают налоговые обязательства. Грамотная учетная политика по налоговому учету является важнейшим финансовым инструментом налогового планирования экологической деятельности, эффективным рычагом управления развитием бизнеса.

Предприятие должно быть морально и материально заинтересовано в осуществлении затрат природоохранного характера, активно взаимодействовать с профессиональным сообществом и органами государственной власти по экологическим и климатическим вопросам.

Таким образом, необходимость совершенствования налоговых отношений, обеспечения развития экологической части бизнеса и экономического роста требуют разработки и внедрения на агропромышленном предприятии грамотной, действенной и эффективной системы налогового учета экологической деятельности.

1. Письмо Минфина РФ № ПЗ-7/2011 «О бухгалтерском учете, формировании и раскрытии в бухгалтерской отчетности информации об экологической деятельности организации».

2. Гоголева Т.Н. Экологическая деятельность: теоретический и организационный аспекты учета // Современная экономика: проблемы и решения. 2012. - №2(26), С. 129-136.

3. Кирова Е., Безверхий А. Становление системы экологического налогообложения в России // Известия ДВФУ. Экономика и управление. 2018. – № 2. – С. 119-127.

4. Палкина Д.С. Принципы экологического налогообложения и их реализация в регионах России // Проблемы развития территории. 2023. – Т. 27. – № 3. – С. 47-60.

5. Приказ Росстата № 872 «Методические указания по формированию счета экологических налогов и платежей» от 31.12.2020 г.

6. Самоделко Л.С. Перспективы использования экологического налогообложения в налоговой системе РФ. Диссертация на соискание ученой степени канд. экон. наук. 2020. Москва: Государственный университет управления. 185 с.

7. Энциклопедия теоретических основ налогообложения / [И.А. Майбуров и др.]; под ред. И.А. Майбурова, Ю.Б. Иванова. – М.: ЮНИТИ-ДАНА, 2016. – 503 с.

8. Нестеренко Н.А. Налоговый учет и отчетность: учебное пособие / Н.А. Нестеренко, Ю.А. Кручанова. – Ростов-на-Дону: Издательско-полиграфический комплекс Рост. ГЭУ (РИНХ), 2023. – 280 с.

9. Дедова О.В., Дворецкая Ю.А, Совершенствование налогового учета на предприятии // Вестник Брянского ГУ. 2019. № 3. С. 112-118.

10. Бодрова Т.В. Налоговый учет и налоговое планирование: учебник для бакалавров. – 3-е изд., перераб. – Москва: Издательско-торговая корпорация «Дашков и К», 2022. – 309.

11. Налоговая система Российской Федерации: учебник / М.М. Шадурская, Е.А. Смородина, И.В. Торопова, М.И. Львова, А.Г. Лачихина; под общ. ред. М.М. Шадурской. – Екатеринбург: Изд-во Урал. Ун-та, 2020. – 254 с.

12. Баранова Л.Г. Налоговый учет [электронное учебное пособие] / Л.Г. Баранова, В.С. Федорова. – СПб.: ФГБОУ ВО ПГУПС, 2022. – 58 с. [Электронный ресурс]: https://reader.lanbook.com/book/264716#2.

13. Положение по бухгалтерскому учету 1/2008 «Учетная политика организации».

14. Налоговый кодекс РФ.

15. Шешукова Т.Г., Мухина Е.Р. Проблема разработки учетной политики для целей экологического учета на промышленных предприятиях // Вестник ПНИПУ. Социально-экономические науки. – 2021. – № 2. – С. 255–264.

16. Ерофеева В.А., Принцева С.А. Учетная политика. Налоговые и бухгалтерские аспекты // Налоги и финансы. 2009. – № 1. – С. 12-32.