Moscow, Moscow, Russian Federation

from 01.01.2003 until now

OOO "Auditorskaya firma "Podderzhka" (Direktor)

from 01.01.2015 until now

Lyubercy, Moscow, Russian Federation

from 01.01.2018 until now

OOO "Auditorskaya firma "Podderzhka" (Finansovyy direktor)

from 01.01.2015 until now

Lyubercy, Moscow, Russian Federation

The article is devoted to the development and improvement of methods for analyzing the financial condition of organizations. As a result of reviewing and researching the content of existing methods for analyzing the financial condition of organizations, difficulties of use for users were identified, consisting of a large or small number of stages, sections, oversaturation of coefficients, lack of a common conceptual apparatus for all, incompleteness and obsolescence of recommended values of coefficients characterizing financial state, in low demand and the possibility of using the methodology for analyzing financial condition equally for all organizations. Based on the assessment and generalization of current analysis techniques, an optimal structural and logical diagram of the financial condition analysis technique has been developed, highlighting specific areas of analysis in a certain sequence of their implementation. In order to optimize the number of coefficients, a set of calculation indicators has been proposed and justified, which will allow a faster and more comprehensive assessment of the financial condition of organizations, which will increase the interest of users in the use of improved methods, as well as in the use of analysis results to improve the financial condition and increase the efficiency of management of the organization.

financial condition, reporting, methodology

Главной стратегической целью любой организации, является обеспечение ее устойчивого финансового состояния, способствующего ее устойчивому развитию. Процедуры формирования и представления бухгалтерской (финансовой) отчетности в Российской Федерации регламентируются ФЗ «О бухгалтерском учете» [1], Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) [2] в котором определены подходы к раскрытию существенной информации, ориентированные на ее важность для заинтересованных пользователей. Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации [3].

Результаты анализа финансового состояния организации являются основой для принятия решений по управлению финансово-хозяйственной деятельностью организации, поскольку именно результаты такого анализа позволяют выявить ключевые проблемы, наметить пути решения таких проблем и выявить резервы, имеющиеся у организации.

Как показывает практика на сегодняшний день проведение анализа финансового состояния является не простой задачей не только для неподготовленного специалиста, но и для аналитика. По нашему мнению, на современном этапе проведение анализа финансового состояния организации связано с рядом проблем [8], представленных на рисунке

Рисунок 1 – Проблемы анализа финансового состояния

Вопросы анализа рассматриваются в трудах ученых, среди которых можно отметить А. Шеремета, Е. Негашева, Г.В. Савицкой, М.В. Мельник, Е.Б. Герасимовой, А.М. Фридман, каждый из которых по-своему в различной степени учитывал вышеназванные проблемы.

Выявленные нами проблемы анализа финансового состояния приводят к низкой востребованности анализа финансового состояния как основы оценки деятельности организации и принятия управленческих решений. Очевидно, что назрела необходимость разработки такой концепции анализа финансового состояния, которая бы способствовала ее активному применению, была бы несложной и максимально унифицированной. С этой целью целесообразно рассмотреть более детально влияние выявленных проблем анализа финансового состояния.

Одной из проблем на сегодняшний день является отсутствие единой методики анализа финансового состояния. Важно обратить внимание на то, что действующие методики анализа финансового, предлагаемые разными авторами, отличаются как по количеству, последовательности этапов, так и наполняемости этих этапов.

Рассмотрены этапы методики анализа финансового состояния, предлагаемой А.М. Фридманом (рисунке 2):

Рисунок 2 – Методика анализа финансового состояния А.М. Фридмана [6]

Рассматривая этапы вышеуказанной методики на рисунке 2, можно судить о том, что в нее не включен анализ финансовых результатов и рентабельности. Данные направления в рассматриваемой методике выделены в самостоятельное направление деятельности организации. Кроме того, в представленной методике предлагается отдельно анализировать ликвидность баланса и анализ платежеспособности, в то время как все остальные этапы анализа осуществляется комплексно по абсолютным и относительным показателям. Кроме того, хотелось бы отметить, что предложено оценивать платежеспособность на основе сопоставления поступления денежных средств (в кассу, на расчетные счета, на специальные счета и т.п.) с текущими платежами. Одновременно с этим в представленных этапах коэффициенты ликвидности и платежеспособности, такие как коэффициент абсолютной ликвидности, коэффициент срочной ликвидности и коэффициент текущей ликвидности как часть оценки ликвидности баланса.

Рисунок 3 – Методика анализа финансового состояния предлагаемая, Г.В. Савицкой [5]

Данная методика анализа финансового состояния, на наш взгляд, является излишне загруженной для использования в анализе финансового состояния организаций, потому что сделать вывод об имущественном положении организации можно и без такого детального анализа каждого вида оборотных активов. Кроме этого, предлагаемая методика на рисунке 3 с одной стороны, совсем не предусматривает этапов по анализу финансовых результатов, рентабельности и деловой активности в целом в рамках оценки финансового состояния, с другой стороны, предлагается отдельно провести факторный анализ рентабельности собственного капитала.

При рассмотрении разделов методики анализа финансового состояния, предлагаемой мэтром отечественного экономического анализа А.Д. Шереметом (рисунок 4), получены следующие результаты. Установлено, что отдельным самостоятельным направлением анализа финансового состояния является анализ движения денежных средств. В стремлении унифицировать методику анализа финансового состояния, сделан вывод о том, что выше представленные разделы методики анализа финансового состояния на рисунке 4, основанные на анализе приложений к финансовой отчетности бухгалтерской, к примеру, на анализе показателей отчета о движении денежных средств, будут актуальны и возможны только для тех организаций, которые представляют годовую бухгалтерскую (финансовую) отчетность в полном составе всех форм. Другим же организациям, которым законно разрешено не раскрывать в годовой бухгалтерской (финансовой) отчетности информацию о денежных средствах и не представлять отчет о движении денежных средств, данную методику применять невозможно.

Рисунок 4 – Методика анализа финансового состояния, предлагаемая А.Д. Шереметом [7]

Результаты анализа данной методики М.В. Мельник, Е.Б. Герасимова показывают, что данными авторами не предусматривается оценка финансовой устойчивости организации. При этом обратим внимание на наличие в методике анализа оборачиваемости (деловой активности) и рентабельности.

Рисунок 5 – Методика анализа финансового состояния М.В. Мельник

и Е.Б. Герасимова [4]

Анализ финансовой отчетности выстроен несколькими этапами:

1. Исследование финансовых показателей бухгалтерской финансововй отчетности. Проводится разбивка определенных составляющих отчетности на базовые элементы.

2. Определение связи конкретных составляющих баланса и отчета о финансовых результатах.

Для достижения этой цели необходимо применение инструментов финансового анализа.

3. Учет и оценка значимости результатов, полученных на предыдущем этапе.

Подводя итог вышеизложенному, можно сделать вывод о том, что существующие методики анализа финансового состояния сегодня очень разнообразны. Можно выделить разделы методики, которые имеются у всех авторов. Наряду с этим установлены индивидуальные разделы, присущие только одной методике. Все это однозначно указывает, что рассмотренные методики в разной степени могут использовать конкретные организации в зависимости от специфики деятельности, от размера организации, от наличия объектов бухгалтерского учета. Отмечено, что сегодняшний этап развития анализа финансового состояния организации характеризуется перегруженностью рассчитываемых и анализируемых показателей, так, например, для оценки финансовой устойчивости разработано уже более 70 коэффициентов. Однако унифицированной методики анализа финансового состояния пока нет в наличии, в том числе отсутствует единообразие в понятийном и терминологическом аппарате. Кроме того, имеет место и терминологическая путаница, так одни и те же коэффициенты разные авторы называют по–разному. А именно, как показывает практика, сегодня авторами для одних и тех же коэффициентов используются различные названия. К примеру, коэффициент быстрой ликвидности, рассчитываемый как отношение суммы абсолютно ликвидных и быстро реализуемых активов к величине краткосрочных обязательств в экономической литературе и авторами именуются по-разному: коэффициент быстрой ликвидности или коэффициент срочной ликвидности или коэффициент промежуточного покрытия.

Аналогичная ситуация наблюдается и названии коэффициента автономии, определяемый как отношение величины собственного капитала к совокупной величине источников формирования имущества. Его одновременно могут называть коэффициентом абсолютной ликвидности или коэффициентом финансовой независимости или коэффициентом концентрации собственного капитала. Такое разнообразие определений, используемых для одного и того же показателя, приводит к неверному понимаю результатов анализа у различных пользователей экономической информации.

Разработка унифицированной методики анализа финансового состояния должна быть направлена прежде всего, на разработку ключевых этапов анализа с учетом любого вида деятельности, независимо от организационно-правовой формы, размера предприятия. Мы наблюдаем, что одним из важнейших недостатков методики анализа финансового состояния является единообразный подход к анализу финансового состояния организаций любого вида деятельности, причем особенности учитываются не на этапе выбора ключевых этапов анализа, а на этапе сравнения показателей с рекомендуемыми значениями.

При этом очевидно, что например, в процессе анализа имущественного положения производственных организаций требуется особо обратить внимание на динамику и структуру внеоборотных активов; в процессе анализа торговых организаций целесообразно обратить внимание на динамику и структуру запасов и дебиторской задолженности; в процессе анализа организаций по обслуживанию и ремонту важным разделом является анализ динамики и структуры основных средств и дебиторской задолженности.

Еще одной проблемой анализа финансового состояния является непроработанность рекомендуемых значений коэффициентов, характеризующих финансовое состояние. Так, например для коэффициентов, характеризующих ликвидность и платежеспособность приняты следующие рекомендуемые значения в таблице 1.

Таблица 1 – Рекомендуемые значения коэффициентов текущей ликвидности

|

Показатель |

А.М. Фридман |

Г.В. Савицкая |

А.Д. Шеремет |

М.В. Мельник, Е.Б. Герасимова. |

|

Коэффициент абсолютной ликвидности |

0,2-0,5 |

- |

≥0,2 |

0,15-0,2 |

|

Коэффициент быстрой ликвидности |

Не менее 1 |

0,7-1 |

≥1 |

0,7-0,8 |

|

Коэффициент текущей ликвидности |

Не менее 2 |

Более 2 |

2 |

Более 2 |

Таким образом, как показывают данные таблицы 1, почти все авторы предлагают примерно одинаковые рекомендуемые значения. При этом хочется отметить, что, например норматив коэффициента текущей ликвидности определен был более ста лет назад, и очевидно с учетом произошедших за это время изменений требует пересмотра.

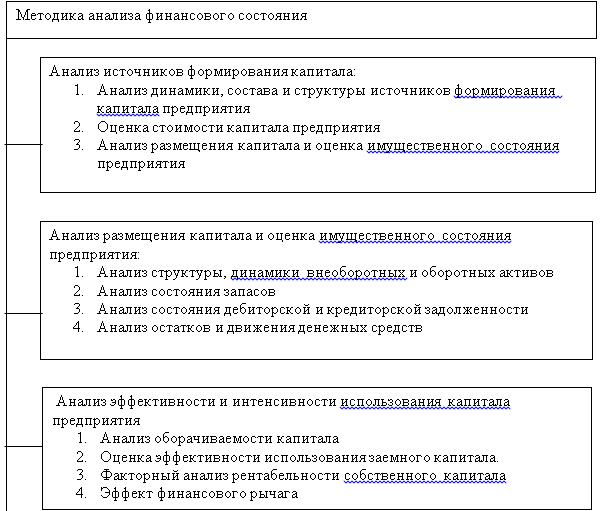

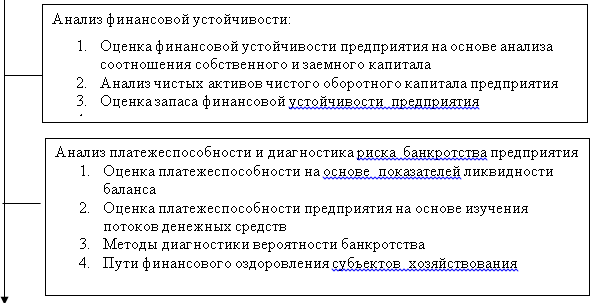

В анализе финансового состояния предлагается выделить следующие направления, представленные на рисунке 6.

Рисунок 6 – Структурно-логическая схема анализа финансового состояния организации

Подытоживая вышеизложенное, можно сделать вывод, что все выявленные проблемы методики анализа финансового состояния являются актуальными предпосылками для совершенствование методики анализа финансового состояния.

Направлением развития методики анализа финансового состояния, по нашему мнению, будет отбор и обоснование ключевых показателей, оценка которых позволяла бы сформулировать выводы по всем направлениям анализа финансового состояния. Вместе с этим, в процессе отбора таких ключевых показателей, предлагаем определить формулу, которая будет использоваться для такой оценки, что будет способствовать более активному использованию возможностей сравнительного анализа.

Проведенный по такой структуре анализ финансового состояния будет

способствовать формированию обоснованных выводов по всем основным направлениям и позволит выявить уязвимые места организации, а также определить неиспользованные резервы.

Как указывалось ранее, сегодняшний этап развития анализа финансового состояния организации характеризуется перегруженностью рассчитываемых и анализируемых показателей, так, например, для оценки финансовой устойчивости разработано уже более 70 коэффициентов. Кроме того, имеет место и терминологическая путаница, так одни и те же коэффициенты разные авторы называют по–разному. Для анализа финансового состояния организации предлагаем использовать комплекс показателей, представленных в таблице 2.

Таблица 2 – Система показателей оценки финансового состояния

|

Показатель |

Порядок расчета |

Интерпретация |

||||

|

1. Анализ имущественного положения |

||||||

|

Важный показатель - темпы роста имущества, отражающий расширения деятельности компании |

|

Оценка данных показателей позволяет дать оценку имущественного потенциала организации, ее экономический потенциал и перспективы развития. Важно обращать внимание на темпы роста внеоборотных активов и собственного капитала |

||||

|

Темп роста оборотного капитала свидетельствует о динамично развивающемся предприятии |

||||||

|

Темп роста внеоборотных активов показывает эффективно развивающейся деятельности |

||||||

|

Темп роста собственного капитала говорит о накоплении собственных ресурсов |

||||||

|

Важный показатель - доля оборотного капитала, показывает чистое отношение текущих затрат к хозяйственным средствам, активам |

|

Позволит оценить оптимальную структуры имущества и источников его образования и сделать предварительный вывод об уровне финансовой устойчивости и платежеспособности. |

||||

|

Доля собственного капитала |

||||||

|

2. Анализ ликвидности и платежеспособности |

||||||

|

Важный показатель показывает возможность оплачивать обязательства - коэффициент абсолютной ликвидности |

|

Позволяет оценить какую часть наиболее срочных обязательств организации в состоянии погасить в сааме короткие сроки (например не более месяца) |

||||

|

Важный показатель - коэффициент промежуточной ликвидности |

|

Позволяет оценить перспективную платежеспособность организации в краткосрочном периоде (до полугода) |

||||

|

Важный показатель рассчитывает при оценке финансового положения коэффициент текущей ликвидности |

|

Позволяет оценить уровень ликвидности организации, хватит ли у компании денежных средств для погашения краткосрочных обязательств до конца года. |

||||

|

3. Оценка финансовой устойчивости |

||||||

|

Важный показатель показывает независимость организации - коэффициент автономии |

|

Позволяет оценить финансовую устойчивость организации, определить степень ее финансовой независимости / зависимости от внешних источников, определить рациональность структуры источников формирования имущества и обеспеченность организации собственными источниками средств |

||||

|

Коэффициент обеспеченности собственными оборотными средствами |

|

Позволяет оценить перспективы организации, ее способность дальнейшего осуществления своей деятельности, рациональность структуры баланса |

||||

|

4. Анализ финансовых результатов |

||||||

|

Темп роста выручки, себестоимости продаж, прибыли от продаж, прибыли до налогообложения и чистой прибыли |

|

Позволяет оценить степень развития организации, ее способность генерировать прибыль, качество получаемой прибыли, абсолютную эффективность деятельности |

||||

|

5. Анализ рентабельности |

||||||

|

Один из основополагающим финансовым показателем для оценки эффективности работы компании - рентабельность продаж |

|

Позволяет оценить эффективность уставной деятельности организации, то есть той деятельности для которой организация создавалась. |

||||

|

Важный показатель экономической эффективности -рентабельность деятельности |

|

|||||

|

Финансовый коэффициент, характеризующий отдачу от использования всех активов организации - рентабельность активов |

|

Позволяет оценить эффективность использования имущественного потенциала |

||||

|

Доходности собственного капитала или рентабельность собственного капитала |

|

Позволяет дать оценку инвестиционной привлекательности организации и уровню ее менеджмента |

||||

|

6. Коэффициенты деловой активности |

||||||

|

Характеризует промежуток, за который осуществляется полное обращение -оборачиваемость имущества |

Позволяет оценить эффективность использования имущества |

|||||

|

Важный экономический показатель, который показывает количество продукции, производимой на один рубль основных фондов - фондоотдача |

Позволяет оценить эффективность использования производственного потенциала |

|||||

|

Важный показатель отражает, поступления от контрагентов денежных средств, равных среднему остатку дебиторской задолженности – оборачиваемость дебиторской задолженности |

Позволяет дать оценку финансовой политики организации, сумму долгов контрагентов |

|||||

|

Важный показатель отражает сумму денежных средств которую организация должна вернуть кредиторам - оборачиваемость кредиторской задолженности |

Позволяет оценивать платежную дисциплину организации, сколько раз (обычно, за год) организация погасила среднюю величину своей кредиторской задолженности |

|||||

|

Важный показатель, характеризующий эффективность использования трудовых ресурсов - производительность труда |

|

Позволяет дать оценку эффективность использования трудового потенциала |

||||

В современных санкционных условиях российской экономики каждому субъекту хозяйствования необходимо уделять особенно пристальное внимание процессу проведения финансового анализа, чтобы найти и заранее предупредить проблемы в финансово-хозяйственной деятельности и последующей разработке действенных мероприятий по их устранению [9]. В этом стремлении расчет оптимального перечня показателей, отраженных выше, сделают возможным для любой организации быстро и качественно провести анализ и оценить финансовое состояние организации.

1. Federal'nyy zakon RF ot 06.12.2011 g. № 402-FZ «O buhgalterskom uchete» FZ // Konsul'tantPlyus: spravochno-pravovaya sistema [Ofic. sayt]. URL: http://www.consultant.ru/ (data obrascheniya: 26.12.2023).

2. Polozheniem po buhgalterskomu uchetu «Buhgalterskaya otchetnost' organizacii» (PBU 4/99) Prikaz Minfina Rossii ot 29.07.1998 g. № 34n «Ob utverzhdenii Polozheniya po vedeniyu buhgalterskogo ucheta i buhgalterskoy otchetnosti» FZ // Konsul'tantPlyus: spravochno-pravovaya sistema [Ofic. sayt]. URL: http://www.consultant.ru/ (data obrascheniya: 06.01.2024).

3. Polozheniem po vedeniyu buhgalterskogo ucheta i buhgalterskoy otchetnosti v Rossiyskoy Federacii, № 34n ot 29.07.1998. // Konsul'tantPlyus: spravochno-pravovaya sistema [Ofic. sayt]. URL: http://www.consultant.ru/ (data obrascheniya: 24.01.2024).

4. Mel'nik M.V., Gerasimova E.B. Analiz finansovo-hozyaystvennoy deyatel'nosti predpriyatiya: Uchebnoe posobie / M.V. Mel'nik, E.B. Gerasimova. - M.: FORUM, 2024, - 208 s.

5. Savickaya G.V. Analiz hozyaystvennoy deyatel'nosti predpriyatiya: ucheb. posobie / G.V. Savickaya. - Mn. NIC INFRA: , 2024. - 378 s.

6. Fridman, A.M. Finansy organizacii (predpriyatiya): uchebnik / A.M. Fridman. - M.: Izdatel'sko-torgovaya korporaciya «Dashkov i K°», 2016. - 488 s.

7. Sheremet A.D., Sayfulin R.S., Negashev E.V. Metodika finansovogo analiza. - 3-e izd., pererab. i dop. / A.D. Sheremet, R.S. Sayfulin, E.V. Negashev. - M.: INFRA-M, 2012. - 208s.

8. Oficial'nyy sayt Federal'noy Sluzhby Gosudarstvennoy Statistiki [Elektronnyy resurs]// http://www.gks.ru/

9. Shapoval E.V., Chebotareva Z.V. Stat'ya Razvitie metodiki finansovogo analiza it kompaniy s uchetom otraslevoy specifiki Zhurnal iz perechnya VAK Finansovyy biznes. 2023. № 2 (236). S. 85-89.