Россия

ВАК 5.2.1 Экономическая теория

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

УДК 33 Экономика. Народное хозяйство. Экономические науки

ГРНТИ 06.00 ЭКОНОМИКА И ЭКОНОМИЧЕСКИЕ НАУКИ

ОКСО 38.00.00 Экономика и управление

ББК 6 ОБЩЕСТВЕННЫЕ НАУКИ

ТБК 7 ОБЩЕСТВЕННЫЕ НАУКИ. ЭКОНОМИКА. ПРАВО.

BISAC BUS BUSINESS & ECONOMICS

в статье представлены результаты исследования процессов обеспечения экономической безопасности российского агропромышленного комплекса на основе диверсификации структуры экспортных поставок продовольствия. Проанализирована статистика доходов от экспорта продукции агропромышленного комплекса стран мира. Осуществлен анализ структуры агропромышленного экспорта США по видам продукции. Определены параметры мирового рынка рапса и продукции его переработки.

продовольственная безопасность, импортозамещение, рапс, зерновые культуры, моноэкспорт

Выход России на мировые экспортные рынки продовольствия в 2010-х г.г. является безусловным успехом, заслуживающим особого внимания. Особенно с учетом того, что на протяжении длительного времени наша страна была импортером продовольствия. Реализация целого ряда программ продовольственного импортозамещения снизила зависимость Российской Федерации от зарубежных поставок, а рост сырьевого аграрного экспорта сделал нашу страну нетто-экспортером.

Однако, следует учитывать, что наша страна фактически осуществляет аграрный моноэкспорт с низким уровнем добавленной стоимости. Большая часть поставок за рубеж составляют зерновые. Концентрация на производстве и продаже одной товарной позиции определяет повышение угроз экономической безопасности российского агропромышленного комплекса. Очевидно, чт следует рассмотреть возможности диверсификации экспортных поставок за счет увеличения объемов производства и реализации других товаров отечественных сельскохозяйственных товаропроизводителей, пересмотрев также уровень переработки данной продукции в сторону увеличения.

Проблематика развития российского агропромышленного комплекса в направлении увеличения его объемов и диверсификации получила развитие в работах таких авторов, как Елисеева М.В. [1], Ашуров И.С., Кенджаева Р.Х., Холназаров М.Х., Холбоев Х.И., Абдурахимов М. [2], Жуплей И.В. [3], Енин Ю., Кохно П., Пэйюй Ц. [4], Мещерякова М.А., Селиванова А.В., Наумова В.В. [5], Нагалин В., Панкратов А., Шарова И. [6], Лапинова С.А., Аникина А.И., Ошарин А.М. [7], Куликова Е.И., Тухватуллин А.Ф. [8], Капустина Ю.А., Адаев Н.Л., Амаева А.Г. [9], Суглобова А.Е., Родионова А.В. [10]

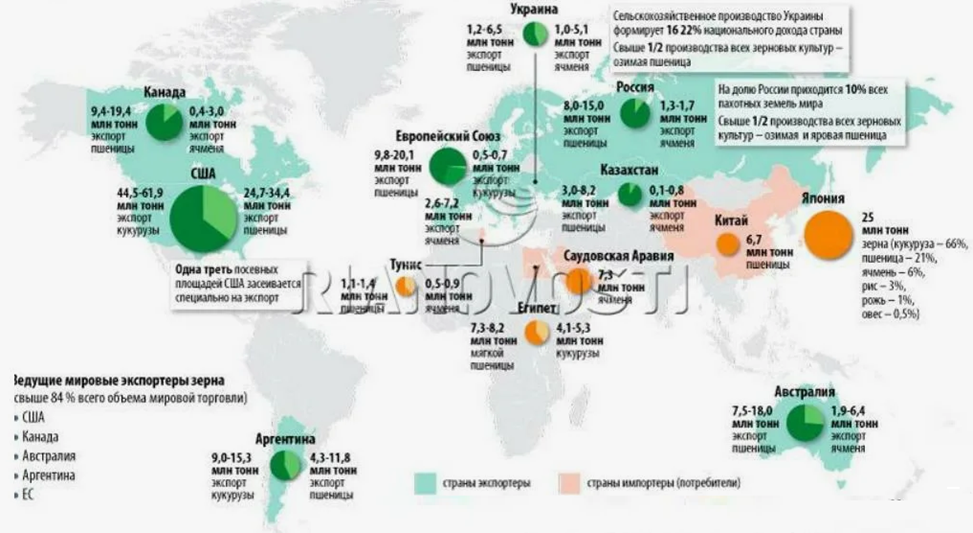

Зерновой моноэкспорт концентрирует целый ряд риской для российского агропромышленного комплекса. Во-первых, этот рынок в большей мере зависит от предложения недружественных стран. США, Канада, Австралия, Аргентина, страны ЕС осуществляют до 85% поставок зерновых на мирвой рынок. Основная биржевая площадка на которой определяются глобальные цены на пшеницу и другие зерновые находится в Чикаго, а болшьшинство контрактов на поставку соответственно номинируются в долларах США. Соответственно, все внебиржевые сделки осуществляются с дисконтом от биржевой цены.

Рисунок 1 - Инфографика мирового рынка зерновых культур в 2020-е г.г.

Основные поставки зерновых на экспорт из России осуществляются морским транспортом из портов Азово-Черноморского бассейна через турецкие проливы. Турция в 2023-2024 г. в 12 раз повысила сервисные сборы (фактически теперь уже плату) за проход торговых судов через проливы. В дальнейшем риски роста данных платежей будут только расти, что также будет оказывать давление на итоговое значение рентабельности производства и реализации зерновых отечественными аграриями.

Наращивание аграрного экспорта - очевидная необходимость и основное условие преодоления санкционной блокады нашей страны. Американское доминирование в мире и возможность диктовать другим странам свою политическую волю строится не только на развитой финансовой инфраструктуре, транснациональных корпорациях и семи флотах с шестью авианосными ударными группами. Американский агропромышленный экспорт - самый крупный в мире. Вместе со странами сателиттами - он фактически на 3/4 по объему формирует глобальное экспортное предложение. Объявление продовольственной блокады со стороны США и их союзников может вызвать голод в любой точке мира в крайне оперативные сроки.

Для того, чтобы оценить уровень участия Российской Федерации в глобальном продовольственном рынке достаточно информативными будут даные за 9 мес. 2018 г. об уровне экспортных доходов отдельных стран мира (рисунок 2). США, Канада и страны ЕС практически полностью контролируют мировой продовольственный рынок. Россия и нейтральные Бразилия с Китаем очевидно никак не могут оказывать определяющее влияние в мировом масштабе. На против, Китай стратегически зависим от импорта кукурузы и сои из США. Примечательными являются данные о стоимости килограмма экспортной продукции. Россия с наименьшим значением очевидно осуществляет исключительно сырьевой экспорт. Несмотря на сырьевой характер экспорта США, его стоимость в пересчете на килограмм вдвое выше. Примерно аналогичной является ситуация и в Бразилии.

Рисунок 2 - Доходы от экспорта продукции агропромышленного комплекса стран мира ($ млрд) и средняя цена кг экспортной продукции ($) за 9 мес. 2018 г.

Беспрецедентно высокий экспорт агропромышленной продукции из США является достаточно диверсифицированным (рисунок 3). Помимо сои, являющейся основой аграрного экспорта, американские производители активно торгуют кукурузой и пшеницей, а также широким ассортиментом продукции животноводства (свинина, мясо КРС и птицы, молочная продукция и т.д.). Валовой объем американского экспорта продовольствия вплотную приблизился в 2022 г. к цифре 0,2 $трлн.

Рисунок 3 - Структура агропромышленного экспорта США по видам продукции в 2022 г., $млн.

С точки зрения диверсификации структуры российского агропромышленного экспорта перспективной культурой является рапс, и особенно продукты его переработки в виде масла и шрота. Это одна из самых недооцененных сельскохозяйственных культур, производство котрой возможно во многих климатических зонах нашей страны с почвами обладающими различными показателями плодородия. Уровень присутствия России на мировом рынке рапса не значительный. По объемам производства наша страна уступает практически всем основным странам производителям и немного превосходит Украину (таблица 1).

Таблица 1 - Объем производства, уборочная площадь и урожайность рапса в Канаде, Китае, Индии, Австралии, России и Украине в 2022/2023 маркетинговом году

|

|

Объем производства рапса, млн. т |

Прирост объема производства по сравнению с АППГ,% |

Уборочная площадь рапса в сезоне, млн. га |

Прирост уборочной площади рапса в сезоне, % |

Урожайность, ц/га |

|

Канада |

18,7 |

+31,2 |

8,6 |

-3,9 |

21,74 |

|

Китай |

15,53 |

+5,5 |

7,27 |

+3,9 |

21,36 |

|

Индия |

11,3 |

+1,8 |

8,9 |

+10,8 |

12,70 |

|

Австралия |

8,27 |

+21,3 |

3,9 |

+20 |

21,21 |

|

Россия |

4,3 |

+55 |

2,27 |

+39,9 |

18,94 |

|

Украина |

3,5 |

+16 |

1,23 |

+18,8 |

28,46 |

Перспективы развития мирового рынка рапсового масла зависят от множества факторов, включая изменение потребительских предпочтений, развитие технологий, экологические и экономические факторы, а также политическую и регуляторную обстановку. На современном этапе развития наблюдается устойчивый рост спроса на растительные масла во всем мире. Растет популярность здорового образа жизни и осознание пользы растительных масел, таких как рапсовое, благодаря его высокому содержанию ненасыщенных жирных кислот и низкому уровню насыщенных жиров - способствует росту его потребления. Расширение числа людей, предпочитающих растительную диету, также стимулирует спрос на растительные масла.

Рапсовое масло является важным сырьем для производства биодизеля. С ростом внимания к возобновляемым источникам энергии и снижению углеродного следа спрос на рапсовое масло для биодизельного производства будет увеличиваться не только в развитых странах. Многие страны вводят субсидии и налоговые льготы для производства биотоплива, что в среднесрочной перспективе будет продолжать способствовать росту рынка рапсового масла.

Разработка генетически модифицированных сортов рапса с улучшенными характеристиками, такими как повышенная устойчивость к вредителям и болезням, а также улучшенное качество масла позволяют существенно повысить эффективность производства (как минимум для использования в технических целях, в т.ч. в виде биодизеля). Урожайность современных генно-модифицированных сортов достигает 50-60 ц/га, что позволяет достигать высоких значений рентабельности производства рапса и продуктов его переработки. Помимо этого, внедрение передовых агротехнологий может повысить урожайность и качество рапсового масла, что особенно актуально для представителей малго и среднего российского агробизнеса.

5. Экологические и климатические факторы

Колебания климатических условий могут влиять на урожайность рапса, однако, улучшенные сорта и технологии могут смягчить эти риски. Ужесточение экологических стандартов и норм может стимулировать производство экологически чистых и устойчивых продуктов, включая рапсовое масло.

В настоящее время продолжается активное развитие региональных рынков рапса и продуктов его переработки:

- Азия (быстро растущий спрос на растительные масла в странах Азии, таких как Китай и Индия, открывает значительные возможности для роста рынка рапсового масла).

- Европа (европейский рынок остается крупным потребителем рапсового масла, особенно в свете усилий по переходу на возобновляемые источники энергии и снижение использования ископаемых топлив).

Для того, чтобы оценить перспективы нашей страны на рынке рапсового масла с точки зрения увеличения объема несырьевого аграрного экспорта и диверсификации его структуры следует обратить внимание на показатели экспорта рапсового масла Канады (страны с меньшими площадями сельскохозяйственных земель и менее походящими для растениеводства климатическими условиями). В 2022/2023 г. Канада экспортировала 3 млн. т рапсового масла. При средней биржевой цене в 1050-1150$, объем канадского экспорта составил 3,15-3,45$ млрд (рисунок 4). Для сравнения, стоимость зернового экспорта Российской Федерации в 2022/2023 маркетинговом году (из расчета 52 млн т по цене 200$/т) составила чуть более 10 $млрд. Т.е. для того, чтобы заработать в 3,3 раза больше на экспорте зерновых нашим производителям пришлось обеспечить логистику товара в 17 раз большего по массе и в 21 раз большего по объему. С учетом цены фрахта, страховок и других платежей, экспорт рапсового масла был бы кратно более рентабельным.

Рисунок 4 - Статистика экспорта рапсового масла из Канады по странам импортерам и объемам, млн. т (2018/19 - 2023/24 маркетинговые годы)

Мировой рынок рапсового масла имеет значительные перспективы роста благодаря увеличению спроса на здоровые растительные масла, развитию биотопливной индустрии и внедрению инновационных технологий. Однако, успех российских сельхозтоваропроизводителей в данной отрасли будет зависеть от способности адаптироваться к изменениям в геополитической и экономической обстановке, а также экологическим вызовам. В тоже время, очевидно, что именно рапс с его возможностью производства в условиях Сибири и территорий Дальнего Востока страны, является одной из наиболее перспективных культур, позволяющих нарастить и диверсифицировать агропромышленный экспорт Российской Федерации.

1. Елисеева М.В. Современные аспекты развития экспорта продукции агропромышленного комплекса России в Китай // Экономические науки. 2022. № 209. С. 323-327

2. Ашуров И.С., Кенджаева Р.Х., Холназаров М.Х., Холбоев Х.И., Абдурахимов М. Инструменты стимулирования экспорта продукции агропромышленного комплекса // Peasant. 2013. № 2. С. 68-71

3. Жуплей И.В. Анализ экспорта и экспортного потенциала продукции агропромышленного комплекса Дальнего востока России // Международные научные исследования. 2021. № 1-2 (48-49). С. 14-18

4. Енин Ю., Кохно П., Пэйюй Ц. Экспорт продукции агропромышленного комплекса Беларуси в Китай // Общество и экономика. 2019. № 10. С. 75-81

5. Мещерякова М.А., Селиванова А.В., Наумова В.В. Анализ развития экспорта агропромышленного комплекса в России // Цифровая и отраслевая экономика. 2022. № 2 (27). С. 9-14

6. Нагалин В., Панкратов А., Шарова И. Экспорт продукции агропромышленного комплекса: вызовы и ограничения в обеспечении продовольственной безопасности // Логистика. 2023. № 3 (196). С. 38-42

7. Лапинова С.А., Аникина А.И., Ошарин А.М. Анализ структур экспорта и импорта с использованием сетевых методов (на примере рынка агропромышленных товаров) // Вестник Санкт-Петербургского университета. Экономика. 2020. Т. 36. № 3. С. 421-454

8. Куликова Е.И., Тухватуллин А.Ф. Исламские фонды прямых инвестиций как инструмент достижения национальных целей России по экспорту продукции агропромышленного комплекса // Российский внешнеэкономический вестник. 2019. № 8. С. 45-54

9. Капустина Ю.А., Адаев Н.Л., Амаева А.Г. Новые реалии экспорта российского агропромышленного комплекса // Индустриальная экономика. 2022. № 5-4. С. 398-405

10. Суглобов А.Е., Родионов А.В. Проблемы и перспективы обеспечения продовольственной безопасности России в современных условиях // Russian Journal of Management. 2019. Т. 7. № 4. С. 41-45