Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации (Институт бизнеса и делового администрирования, Ведущий научный сотрудник)

Москва, г. Москва и Московская область, Россия

ВАК 5.2.3 Региональная и отраслевая экономика

ВАК 5.2.4 Финансы

ВАК 5.2.5 Мировая экономика

ВАК 5.2.6 Менеджмент

ВАК 5.2.7 Государственное и муниципальное управление

Состояние федерального бюджета Российской Федерации в большой мере зависит от объемов нефтегазовых доходов, так как те в свою очередь занимают более 40% доходной части федерального бюджета. Цена на товары нефтегазовых компаний зависят от большого количества факторов, как экономических, так и политических. В статье была проанализирована взаимосвязь цен на нефть и прироста нефтегазовых доходов бюджета. Также изучена зависимость чистой прибыли компаний нефтегазовой отрасли и от различных политических и иных мировых нестабильностей (в большей степени изучен 2020 год). Более того изучены проблемы прогнозирования прибыли компаний нефтегазового комплекса и выявлены основные из них.

финансовая результативность деятельности, нефтегазовая отрасль, цена на нефть, нефтегазовые доходы, прогнозирование, финансовое состояние, чистая прибыль, страны ОПЕК, нефтедобывающие компании

ВВЕДЕНИЕ

Прибыль является одним из основных показателей, отображающих эффективность функционирования организаций, поскольку демонстрирует рациональность как в привлечении, так и в использования финансовых и денежных ресурсов. Прибыль выступает основным ориентиром деятельности любого коммерческого субъекта. Прибыль для организации является имеющимися средствами, за счет которых могут быть удовлетворены потребности фирмы, усовершенствовано производство или расширена номенклатура производственных изделий.

Из-за высокой роли прибыли необходима ее постоянное планирование и прогнозирование для стабильного будущего организации. Благодаря данным процессам могут быть увеличены доходы, сокращены издержки, оценена будущая финансовая ситуация фирмы и сглажены возможные рисковые ситуации.

Актуальность данной темы заключается в росте значимости показателя прибыли для получения предпочтений со стороны инвесторов, возможности привлечения заемных средств и качества оказываемых услуг. Более того, с помощью изучения различных аспектов и составных частей прибыли появляется возможность выявления основных направлений ее планирования. Именно благодаря подробному изучению прибыли компании возможно выделить аспекты эффективности использования ресурсов компании, а также оценить потенциальные возможности финансовой деятельности фирмы.

Всем специалистам давно известно, что нефтегазовая отрасль экономики крайне важна для Российской Федерации, поскольку имеет прямое воздействие на доходную часть федерального бюджета. Именно за счет объема нефтегазовых доходов обеспечивается платежный баланс страны, а также обеспечивается стабильность и поддержание курса национальной валюты. По данным статистики, приведенным ниже, можно наблюдать значимость нефтегазовых доходов.

Рисунок 1. Динамика изменения части нефтегазовых доходов в составе доходов федерального бюджета страны за период 2018-2022гг., млрд.руб.

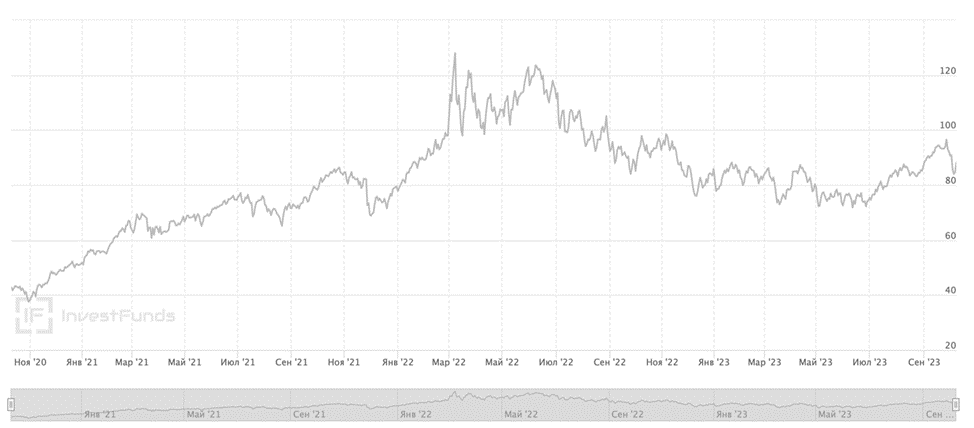

Причина снижения нефтегазовых доходов в 2020 году по сравнению с 2019 годов примерно на 13,9% связан в большей степенью со снижением цены на нефть на мировом рынке – цена за декабрь 2019 года 63,59$ за баррель, а за аналогичный периода 2020 года 41,73 за баррель. Фактические цены оказались несколько меньше цены отсечения в 42,4$, следовательно появилась необходимость компенсации недополучения дохода за счет средств ФНБ.

Рисунок 2. Динамика цены нефти марки Brent за период 2020-2023гг.

Необходимо отметить также что в 2020 году произошло снижение объема экспорта нефти и газа, что было вызвано снижем экономической активности в странах Европы из-за эпидемии Covid-19. В 2021 году ситуация начала изменяться в положительную сторону благодаря повышению ставки. НДПИ и одновременному снижению вывозимой пошлины на нефть, а также была введена возвратная акциза, которая позволила компенсировать затраты компаний нефтяной отрасли на поставку нефтяного сырья на внутренний рынок.

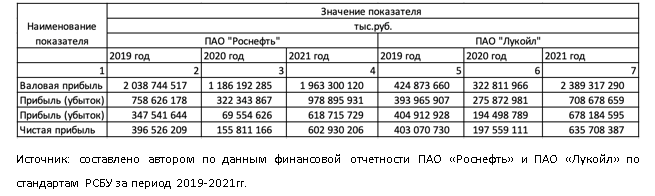

МЕТОДОЛОГИЯ

Для анализа были выбран лидеры нефтегазовой отрасли – компания ПАО «Роснефть» и ПАО «Лукойл». Данные компании были выбраны благодаря тому, что имеют большую географию функционирования и лидерские доходы отрасли. На основе этого можно сделать вывод о том, что эту практически единственные претенденты, которые могли не реагировать на мировые проблемы и устоять во время экономического напряжения в мире. Были проанализированы основные показатели прибыли, которые представлены в таблице. Данные различных видов прибыли были выбраны благодаря тому, что данные показатели несут в себе демонстрацию экономической активности компаний, ее способность оплачивать обязательства и оставаться финансово привлекательной. Также временной интервал исследования – 2019 - 2021 гг., так как именно этот период демонстрирует зависимость компаний нефтегазовой отрасли от экономической и политической ситуации страны.

РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

Основным показателем результативности и эффективности деятельности компании выступает чистая прибыль, следовательно, необходимо изучить данный показатель и проанализировать его динамику за исследуемый период. В 2020 году в обеих компаниях наблюдалось сильное снижение деловой активности – снижение уровня чистой прибыли в ПАО «Роснефть» на 60,7% и на 51% в ПАО «Лукойл». В 2020 году компании сократили объемы экспорта в страны Европы в связи со сложной эпидемиологической обстановкой, хотя ПАО и пытались переориентироваться на рынок Китая, было невозможно возместить необходимый объем экспорта для поддержания стабильности. Европейские страны оставались крупнейшими потребителями российской нефти и газа, следовательно из-за сокращения экспортных операций, доходы нефтегазовых компаний претерпели резкое сокращение.

Сокращение чистой прибыли имеет ряд потенциальных последствий для бизнеса, например:

- ограничение возможностей для роста: снижение чистой прибыли ограничивает возможности компании для расширения и инвестиций в новые продукты или услуги – в 2021 году объем денежных потоков от инвестиционной деятельности был вдвое сокращен в компаниях для решения проблем 2020 года;

- сокращение дивидендов: исследуемые компании распределяют дивиденды исходя из показателя чистой прибыли, следовательно снижение финансовой результативности бизнеса негативно сказывается на дивидендах;

- снижение стоимости акций на бирже, что сокращает инвестиционную и кредитную привлекательность компании;

- сокращение рабочих мест и снижение заработной платы: если снижение прибыли связано с уменьшением объемов продаж или сокращением производства, компания может быть вынуждена сокращать рабочие места и снижать заработную плату.

Далее необходимо проанализировать динамику котировки акций на бирже и выявить из взаимосвязь с мировыми событиями.

Рисунок 3.Динамика цен акций ПАО "Роснефть" и ПАО "Лукойл"

Проанализировав данный график, можно отметить, что в 2020 году наблюдалось снижение стоимости акции вследствие снижения чистой прибыли компаний и их финансовой устойчивости, а в 2022 году также видно сильное снижение акций, что вызвано неуверенностью инвесторов после начала специальной операции. Исходя из данного анализа можно сделать вывод о том, что прибыль и устойчивость ее прогноза для нефтегазовых компаний в повышенной степени зависит от резких политических изменений.

ЗАКЛЮЧЕНИЕ

Итак, основные проблемы в прогнозировании и планировании прибыли компаний нефтегазовой отрасли строятся на ряде аспектов.

Первое, что необходимо отметить – политическая нестабильность, которая резко влияет как на размер выручки и прибыли компании за счет изменения объема экспорта, а также на стоимость акций компании, что может снижать инвестиционную привлекательность бизнеса.

Также нужно выделить, что важнейшим фактором выступает принятое ОПЕК решение относительно объемов производства – например принятое в 2016 году решение по сокращению объемов добычи нети для стабилизации цен. Более того, сложность заключается в инновационных технологиях, которые могут снизить объем потребления нефти из-за изобретения и введения электроавтомобилей, а также роста спроса на солнечную энергию. Конечно же, нельзя не учитывать возможность ужесточения экологических стандартов и требований, которые могут сокращать чистую прибыль компаний нефтегазовой отрасли.

Финансовую результативность компаний нефтегазовой отрасли крайне тяжело прогнозировать из-за ее большой зависимости от «черных лебедей», большого числа возможных резких проявлений ряда факторов, не всегда чисто экономических. Вследствие этого, нефтегазовые компании должны вкладывать дополнительные средства, чтобы активно развивать департаменты и отделы планирования прибыли, тщательно следить за политическими изменениями и предугадывать возможные последствия. Все это уже сегодня влияет на стоимость и эффективность их бизнеса, и в будущем мы видим значительный тренд на повышение таких расходов.

1. Балашова Р.И., Экономические исследования и разработки. / Р.И. Балашова//Научно-исследовательский журнал. 2016. – [Электронный ресурс]. Режим доступа: http://edrj.ru/article/19-01-16 (дата обращения: 11.10.2023).

2. Белых Т.И., Бурдуковская А.В. Использование способа реализации искусственного интеллекта в прогнозировании // Известия БГУ. 2018. №3. URL: https://cyberleninka.ru/article/n/ispolzovanie-sposoba-realizatsii-iskusstvennogo-intellekta-v-prognozirovanii (дата обращения: 11.10.2023).

3. Болданова Е.В. Прогнозирование финансового состояния нефтедобывающих предприятий // Economic Consultant. 2019. №1 (25). URL: https://cyberleninka.ru/article/n/prognozirovanie-finansovogo-sostoyaniya-neftedobyvayuschih-predpriyatiy (дата обращения: 10.10.2023).

4. "Гражданский кодекс РФ (часть первая)" от 30.11.1994 N 51-ФЗ (ред. от 16.04.2022)

5. Дзюба Ю.А., Мочалов Р.А. Анализ финансово-экономического состояния нефтегазовой отрасли России // Интерэкспо Гео-Сибирь. 2019. №5. URL: https://cyberleninka.ru/article/n/analiz-finansovo-ekonomicheskogo-sostoyaniya-neftegazovoy-otrasli-rossii (дата обращения: 11.10.2023).

6. Жамьянова С.Ц. Планирование прибыли на предприятии // Инновационная наука. 2016. №5-1 (17). URL: https://cyberleninka.ru/article/n/planirovanie-pribyli-na-predpriyatii (дата обращения: 11.10.2023).

7. Карелина Е.Ю., Малеваник А.А. Прогнозирование продаж и прибыли // Экономика и бизнес: теория и практика. 2017. №5. URL: https://cyberleninka.ru/article/n/prognozirovanie-prodazh-i-pribyli (дата обращения: 11.10.2023).

8. Ларченко Л.В. Нефтегазовая отрасль России: современное состояние и направления развития в условиях неопределенности // Общество. Среда. Развитие (Terra Humana). 2019. №1 (50). URL: https://cyberleninka.ru/article/n/neftegazovaya-otrasl-rossii-sovremennoe-sostoyanie-i-napravleniya-razvitiya-v-usloviyah-neopredelennosti (дата обращения: 11.10.2023).

9. Ломакин Н.И., Харламова Е.Е., Пахорукова А.А., Голодова О.А., Рыбанов А.А., Сычева А.В., Бескоровайная Н.Н., Черная Е.Г. ПРОГНОЗИРОВАНИЕ ФИНАНСОВОГО РЕЗУЛЬТАТА КОМПАНИИ ПАО «НК РОСНЕФТЬ» С ПОМОЩЬЮ ИСКУССТВЕННОГО ИНТЕЛЛЕКТА // МНИЖ. 2021. №5-3 (107). URL: https://cyberleninka.ru/article/n/prognozirovanie-finansovogo-rezultata-kompanii-pao-nk-rosneft-s-pomoschyu-iskusstvennogo-intellekta (дата обращения: 11.10.2023).

10. Новиков А.В., Богомолова Е.Ю., Кородюк И.С. Характеристика месторождений нефти, газа и конденсата в Иркутской области // Известия БГУ. 2017. №4. URL: https://cyberleninka.ru/article/n/harakteristika-mestorozhdeniy-nefti-gaza-i-kondensata-v-irkutskoy-oblasti (дата обращения: 11.10.2023).

11. Терещенко Т.А. Особенности формирования и распределения прибыли на примере нефтяной компании ПАО "Газпром нефть" // ЕГИ. 2019. №24 (2). URL: https://cyberleninka.ru/article/n/osobennosti-formirovaniya-i-raspredeleniya-pribyli-na-primere-neftyanoy-kompanii-pao-gazprom-neft (дата обращения: 11.10.2023).

12. Финансовое планирование и прогнозирование : учеб. пособие / [Е. А. Разумовская, М. С. Шуклин, В. И. Баженова, Е. С. Панфилова] ; под общ. ред. Е. А. Разумовской ; М-во образования и науки Рос. Федерации, Урал. федер. ун-т. — Екатеринбург : Изд-во Урал. ун-та, 2017. — 284 с. https://elar.urfu.ru/bitstream/10995/54466/1/978-5-7996-2242-8_2017.pdf (дата обращения: 11.10.2023).

13. Хамматдинова Г.И. Нефтяная промышленность РФ: особенности развития и основные проблемы // Вестник УГНТУ. Наука, образование, экономика. Серия: Экономика . 2018. №3 (25). URL: https://cyberleninka.ru/article/n/neftyanaya-promyshlennost-rf-osobennosti-razvitiya-i-osnovnye-problemy (дата обращения: 11.10.2023).

14. Цена российской нефти в 2020 году поставила антирекорд с 2004 года https://www.rbc.ru/economics/04/01/2021/5ff319b99a7947112e3bb93e (дата обращения: 11.10.2023).

15. Центр раскрытия информации https://e-disclosure.ru/portal/files.aspx?id=17&type=3 (дата обращения: 11.10.2023).