Таджикистан

Таджикистан

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

В статье рассматриваются некоторые актуальные проблемы привлечения инвестиционных ресурсов, и рассматриваются многие инвестиционные инструменты, которые могут заметно увеличить доступ предпринимательского сектора к внешнему финансированию инвестиций.

внешнее финансирование, портфельные инвестиции, долевое и долговое финансирование.

Инвестиции являются стержнем развития экономики и улучшения благосостояния народа. В зависимости от того, насколько эффективно ведется инвестиционная деятельность можно оценить качество работы этого стержня. В этом аспекте Таджикистан в последние годы добивается все больших успехов в привлечении и освоении инвестиционных ресурсов для улучшения социально-экономического благосостояния народа. Однако, в то время как заметные успехи достигнуты только в привлечении прямых внешних инвестиций, другие отрасли инвестирования, такие, как портфельные инвестиции (инвестиции в ценные бумаги) и внутренние инвестиции со стороны предпринимательства и домохозяйств практически не получают должного внимания. Следовательно, это показывает огромный инвестиционный потенциал РТ в неправильном свете.

Анализ структуры форм привлечения инвестиций в РТ показывает, что основную долю объёмов привлеченных инвестиционных ресурсов составляют прямые и прочие инвестиции. Прочие инвестиции состоят из кредитов международных финансовых организаций.

Мировая практика инвестирования показывает, что одной из важных форм привлечения иностранных и внутренних инвестиций являются портфельные инвестиции. В силу неразвитости полноценных рыночных механизмов в РТ портфельные инвестиции не стали важным инвестиционным ресурсом для развития страны.

В современных условиях РТ, когда для решения многих социально-экономических проблем для стран с высоким уровнем роста населения, в том числе РТ, требуется в разы увеличение притока инвестиционных ресурсов. В этом плане портфельные инвестиции, которые можно привлечь путём предоставления современных и своевременных знаний и инвестиционных инструментов предпринимательскому сектору и домохозяйствам требуют особого внимания.

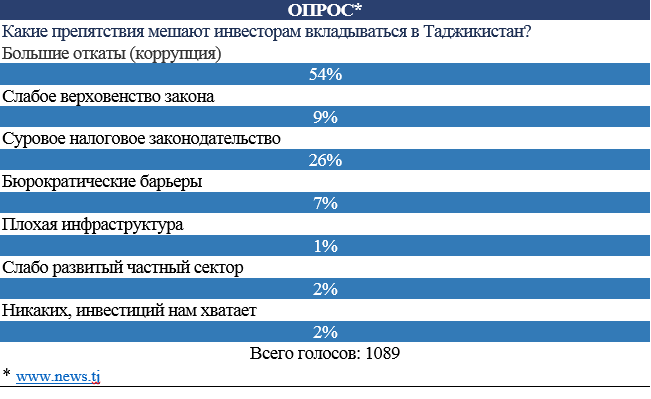

В этом аспекте роль Высших учебных заведений в пропагандировании знаний о современных инструментах привлечения инвестиционных ресурсов тем более возрастает. Высшие учебные заведения могут донести до сведения широкой аудитории читателей информацию об альтернативных путях инвестирования. Опросы, проводимые различными изданиями показывают, что субъекты экономики относятся к инвестированию скептически, но при этом не хотят получать информацию об альтернативных способах инвестирования.

В последнее время стал популярным термин «финансовая грамотность населения», который по сути призван объяснять правильное использование субъектами экономики, имеющихся у них финансов и тем самым высвобождать лежащие без дела деньги и дать им возможность приносить прибыль своим собственникам.

Финансовая грамотность – достаточный уровень знаний и навыков в области финансов, который позволяет правильно оценивать ситуацию на рынке и принимать разумные решения [2].

Так, результаты независимого исследования и МФК(IFC) в 2013 по выявлению уровня финансовой грамотности населения Таджикистана показали, что 44% населения как минимум один раз брали кредит, но в то же время только 13% заботятся о своевременном погашении кредитов. Если говорить о сбережениях, половина населения умеет сберегать, однако 24% из этого числа предпочитают тратить деньги на дорогие товары. Важно отметить, что только 42% населения считают себя финансово грамотными и больше половины населения хотят получить дополнительные знания и навыки в области финансовой грамотности [3]. Это является важным показателем того, насколько население ответственно относится к обеспечению своего стабильного будущего. Поэтому роль образования в данной области неоценима для дальнейшего развития нашей страны. Также, это исследование показало, что более 40% респондентов тратят весь свой общий доход, и только половина регулярно делают сбережения. Кроме того, свыше 80% не знают основные банковские термины, около 90% никогда не слышали о кредитном бюро.

В ходе исследования Всемирного банка было выявлено, что 87 процентов населения республики нуждаются в повышении финансовой грамотности. Согласно Диагностическому обзору защиты прав и финансовой грамотности потребителей [4] проведенное Всемирным банком в 2012 уровень финансовой исключенности Таджикистана самый высокий среди стран Европы и Центральной Азии. Согласно обследованию Глобальной базы данных Всемирного банка об охвате населения финансовыми услугами за 2012 год (Глобальный финдекс [5]) лишь 2.5% населения в возрасте старше 15 лет имеют счета в формальных финансовых учреждениях и лишь 0.8% оплачивают страхование здоровья. Обследование финансовых возможностей 2012 года показало, что лишь немногим более половины респондентов обследования были осведомлены об услугах, предоставляемых банками и микрофинансовыми организациями. Кроме того, в среднем таджики смогли правильно ответить только на 4.1 из 7 вопросов относительно финансовой грамотности, а большинству не знакомы и не понятны основные финансовые концепции, такие как простая процентная ставка или как инфляция влияет на сбережения.

Повышение финансовой грамотности позволит субъектам экономики обратить свой взгляд и на альтернативные источники получения дохода и финансирования своей деятельности, при том, что рассматриваемые нами портфельные инвестиции будут действовать в качестве конкурента нынешнему функционированию банковской системы.

Практика ведения хозяйства в Европе и США показывает, что способы управления собственными и привлеченными средствами, которым мы обучались в университете действуют и в реальной жизни. Так, в развитых странах примерно 20-30% денежных средств для целей ведения предпринимательской деятельности субъекты экономики находят, накапливают, либо концентрируют самостоятельно, а 70-80% занимают в банках либо привлекают за счет долевого и долгового участия сторонних лиц в управлении этой деятельностью, и этот процесс постоянно возобновляется и повторяется. Соответственно ввиду пошатнувшегося доверия населения сегодня к банковскому сектору в стране, нахождение и внедрение альтернативных путей привлечения финансирования в деятельности предпринимательства является важной задачей науки и практики в области инвестирования.

Еще в 1925 году академик А. М. Гинзбург писал, что «Промышленное производство находится в зависимости от целого ряда факторов: состояния техники, рабочей силы, рынка капитала и т. п. Между всеми этими факторами должно существовать определенное равновесие. Однако в каждой данной комбинации производственных факторов всегда есть слабейший элемент, задерживающий развитие всех остальных. В данное время для развития реального сектора экономики таким слабейшим элементом является капитал. Промышленность Республики Таджикистан испытывает затруднения не только со стороны финансов. На нее давят также недостаточная емкость рынка и высокая себестоимость продукции, ни говоря уже о политике. Но как ни важны эти факторы, они являются скорее производными в отношении капитала. Емкость рынка определяется, как наличностью покупательных средств у потребителя, так и высотой цен, по которым продаются товары: чем ниже товарные цены, тем выше емкость рынка, и наоборот, высокие цены суживают то, что мы называем емкостью рынка, а удешевление продукции ведет вместе с тем к расширению рынка. Самим фактом своего роста промышленность создает себе рынок, расширяя в процессе производства те отрасли которые готовят средства производства. Одновременно повышение серийности производства ведет к снижению себестоимости, расширяется рынок сбыта. Но, чтобы запустить этот процесс и придать ему необходимую масштабность, необходим достаточный капитал» [6].

Те же слова можно было бы повторить сегодня. Каждый раз, когда предпринимательский сектор получает стимулы для развития, в полный рост встает извечная проблема: «недостаток капитала» — так определил ее еще Носир Хусрави Кубодиёни – поэт персидско-таджикской литературы.

Далее рассмотрим несколько наиболее оптимальных инструментов привлечения денежных средств, которые могли бы быть использованы для удовлетворения потребности в финансах на первоначальной стадии развития бизнеса:

- Стартап капитал (Start-up capital) или Стартап финансирование — это долевой капитал и/или ссудный капитал, требуемый для начальной стадии развития фирмы, будь то для офисного помещения, разрешений и лицензий, инвентаря, развития и производства продукта, маркетинга или других расходов.

Стартап капитал также встречается в виде термина “начальные инвестиции”. Внешнее финансирование можно получить от банков, или от инвесторов и рисковых капиталистов. В случае банковского кредита от предпринимателя будет ожидаться выплата основной суммы кредита плюс процент по кредиту. Инвесторы же соглашаются обеспечить капиталом взамен на определенную долю в этом бизнесе. Английское слово start up в бизнесе смысле впервые фиксируется в 1976 году. Его базовое значение –вскакивать. Это значение дает основание предположить эндогенную природу стартапа, как и в случае с инновациями. Перенесенные в экономику значения – начинать работать, пускать в ход, появляться. На данный момент в русскоязычных странах этим понятием называют новые бизнес проекты, в первую очередь связаннҷе с информационными технологиями, созданными с расчетом на быстрый рост и высокую, капитализацию. Поэтому современное стандартное определение стартапа – компания, созданная для поиска воспроизводимой и масштабируемой бизнес-модели. Самое короткое определение стартапа –компания в стартовый момент её развития. [7] - Крауд-фандинг (Crowdfunding) «досл. толповое финансирование» – это использование малых сумм капитала от большого числа лиц для финансирования нового бизнес-риска. Здесь можно использовать социальные сети или краудфандинговые сайты для нахождения обширной сети людей или групп людей, которые мыслят также или которым нравится цель сбора средств, и у которых есть некоторые денежные средства, для поддержки ваших усилий. Исходя из мировой практики этот подход сейчас распостраняется за грани некоммерческих, предпродажных и бонусных целей, и уже включает способность делать малые долевые инвестиции в соответствии с трудовыми кодексами многих развитых стран [8]. У краудфандинга есть потенциал, чтобы увеличить предпринимательство путем расширения круга инвесторов, у которых можно получить инвестиции за грани традиционного круга инвесторов - семьи, родственникови рисковых капиталодавцев (venture capitalists). Законодательство в некоторых странах ограничивает этот вид финансирования для защиты неосведомленных или неразумных, либо небогатых инвесторов от подвергания слишком большой доли их сбережений риску. Из-за того, что большое количество новых бизнесов проваливаются, их инвесторы подвергаются высокому риску потери их основных средств. Краудфандинг обеспечивает форум для всех желающих с идеей для предложения её пред ожидающими инвесторами. Какая здесь выгода для инвесторов? Многие краудфандинговые проекты происходят на основе какой-нибудь награды. Инвесторы могут получить возможность получить подарок из свои инвестиции. Набирает популярность вид краудфандинга основанный на долевом капиталовложении. Он позволяет стартап компаниям собирать деньги без потери контроля в пользу рисковых капиталовкладчиков. Такие инвестиции должны регулироваться со стороны Агентства по развитию рынка ценных бумаг.

- Бизнес ангелы (Angel Investors) Компании, которые предпочитают избегать обязательств, приходящих с ссудным финансированием могут получить дополнительный капитал посредством долевого финансирования или дофинансирования капитала. Один из источников долевого финансирования капитала это так называемые «ангельские инвесторы». Эти инвесторы вносят вклад в улучшение капитала для оборудования, стратегий маркетинга, и базы знаний об индустрии в обмен на малую порцию общего капитала той компании, в которую они инвестируют. В свою очередь ангельские инвесторы ищут компании с высоким потенциалом и доходом от инвестиций (ROI) выше среднего. Ангельские инвесторы заполняют нишу между друзьями, семьей и венчурными капиталистами, которые сегодня в мировой практике редко обращают внимание на инвестиции меньше 1 млн. долл. США. Необходимо проконсультироваться с хорошо информированным финансовым советником для составления сделки.

- Рисковый капитал (Venture Capital) - 1) является еще одной формой долевого финансирования (дофинансирования) капитала. Венчурные капиталисты находят компании с перспективным потенциалом роста и предлагают инвестировать в них взамен на основательную долю во владении. Фирмы венчурного капитала имеют доступ к деньгам и помогают в потребностях растущим фирмам для достижения полного потенциала. Так, как фирмы венчурного капитала приносят и деньги, и экспертов в бизнес, они часто ставят свих экспертов в индустрии на управление своей целевой фирмой. 2) Венчурный капитал — это то же самое, что и акции, за исключением того, что инвесторы - это разные люди. Обычно они известны как венчурные капиталисты, они обычно инвестируют в новую компанию на начальном этапе и проводят тщательный анализ компании перед инвестированием. Венчурные капиталисты выходят из фирмы, когда начинают получать хорошую оценку. 3) Пул рискового капитала, обычно предоставляемый крупными инвесторами, из которых выделяются средства для молодых, небольших компаний, которые имеют хорошие перспективы роста, но не хватает средств. Небольшие инвесторы могут покупать новые выпуски или участвовать в паевых инвестиционных фондах, которые специализируются на поставках венчурный капитал. [8]

- Финансирование одного заказа (Purchase order financing). Одна из самых часто встречающихся проблем с которыми сталкиваются стартапы это несостоятельность принять большой новый заказ, так как у фирмы нет достаточно наличных для изготовления и доставки продукта. Компании, занимающиеся финансированием одного заказа часто предоставят требуемые средства прямо поставщику, способствуя завершению транзакции и притоку прибыли к стартапу.

- Лизинг или покупка в рассрочку (Lease or Hire Purchase) – это решение если необходимо приобрести дорогостоящие, такие как оборудование, транспорт или даже компьютеры. Обычно поставщики такой продукции помогают покупателям в этом вопросе. Выбор лизинга или покупки в рассрочку в качестве опции на оплату полной суммы поставщику товаров может помочь предприятиям отсрочить оплату наличными, что равносильно финансированию товаров. Как правило, опция покупки в рассрочку или лизинга предоставляется поставщиками крупной техники или банком, иногда становится посредником. Как лизинг, так и покупка в рассрочку могут предоставить покупателю возможность приобрести актив в конце срока его действия.

- Частное кредитование представляет приемлемую альтернативу, когда банк отказывает в выдаче кредита. Частные кредиторы ищут ту же информацию и проводят похожее исследование и осмотрительность, что и банки, но они обычно специализируются на областях, которые готовы брать более рисковые кредиты, если видят потенциал в своём деле.

- Одно ранговое (децентрализованное) кредитование (Peer-to-peer lending). Это процесс, при котором группа людей собирается вместе, чтобы давать деньги в долг друг другу. Этот вид кредитования существует много лет, в таких примерах как небольшие бизнес-группы или этнические группы, поддерживающие подобные усилия. В контексте стартапа найдите необходимо найти предпринимателя, который хочет финансировать подобные новые идеи.

- Финансирование поставщиков (Vendor Financing). Если предприниматели нуждаются в материальных продуктах для создания запасов, многие производители и дистрибьюторы могут быть склонены к тому, чтобы отложить получение платежа до тех пор, пока товары не будут проданы предпринимателями. Это на самом деле означает продление обычных 30-дневных условий оплаты до нескольких месяцев или дольше, в зависимости от кредитоспособности предпринимателей и дополнительных сборов.

- Факторинг дебиторской задолженности (Factoring accounts receivables). Это похоже на концепцию финансирования одного заказа, но применяет аванс к неоплаченным суммам, которые еще не получены от клиентов. В стартапах большого объёма, которые начинают увеличиваться, это немедленно обеспечит наличные от ваших продаж, не ожидая от 30 до 60 дней или дольше для оплаты.

Перечисленные инструменты привлечения денежных средств для создания и развития предпринимательской идеи являются переходным звеном на пути к становлению и развитию полноценного рынка ценных бумаг в Республике Таджикистан. В свете активного перехода финансовой системы и системы образования к международным стандартам использование предложенных инвестиционных инструментов в значительной степени может оказать влияние на формирование финансово грамотных и осведомленных субъектов экономической деятельности, то есть в рассматриваемом случае домохозяйства и предпринимательского сектора. Постепенно появляются и стандартные для мировой практики финансовые инструменты, которыми может воспользоваться каждый для получения дополнительного дохода от деятельности связанной с ценными бумагами. Конечно ещё рано говорить о какой-либо диверсификации инвестиционного портфеля в общепринятом в рыночном понятии, но все же о какой-то диверсификации говорить можно. Так, например, можно сформировать портфель из акций Рогунской ГЭС, акций Газпрома, которые сейчас посредством брокера можно свободно приобрести на Центрально-азиатской фондовой бирже в Душанбе, иметь депозиты в банках по предлагаемым ими различным планам, приобрести облигации недавно проведенного банком Эсхата IPO, выигрышные облигации Сберегательного банка Таджикистана и конечно же инвестировать деньги в перспективные виды бизнеса, основатели которых уже создают инкубаторы и платформы для привлечения внимания инвесторов.

1. Информационный портал Азия плюс. Итоги онлайн голосования. www.news.tj

2. Повышение уровня финансовой грамотности населения - важное направление формирования инвестиционных ресурсов в Республике Таджикистан: Финансовая реформа за 20 лет независимости РТ, Душанбе: Ирфон, 2011. - с.83-93.

3. Отчет Всемирного банка «Диагностический обзор защиты прав и финансовой грамотности потребителей Часть I. Основные выводы и рекомендации», 2012 г., 51с.

4. Программа повышения финансовой грамотности. Международная финансовая корпорация, Душанбе 2013.

5. Global Findex Database 2014. Измерение финансовой интеграции во всем мире. Всемирный банк.

6. Рациональная структура источников финансирования предприятия. Публикации сайта банкир.ру.

7. Н.И. Фокин - экономико-этимологический словарь.

8. Инвестиционная энциклопедия - investopedia.com

9. Wall Street Words: Guide to Investment Terms for Today's Investor by David L. Scott. 2003