Russian Federation

Stavropol, Russian Federation

Russian Federation

The tax burden has a huge impact on the financial position of the company. The article examines the existing two systems of tax regimes: the general taxation system (or GTS) and special tax regimes, which include the simplified taxation system (or STS), the patent taxation system (or PSN), and the unified agricultural tax (or UTS). The elements of taxes of the general taxation system are disclosed. It also provides analytical data on the amounts paid in the general taxation system (or CFS) and special tax regimes.

tax burden, general taxation system, special tax regimes, simplified taxation system (or STS), patent taxation system (or PSN), unified agricultural tax (or UTS)

Налоговая нагрузка, которую несет компания, тесно связана с существующей системой налогообложения. Различные налоговые системы налагают разную налоговую нагрузку в зависимости от типов и сумм налогов, которые они требуют от компаний.

При определении понятия налоговой нагрузки для каждого конкретного предприятия, многие исследователи сходятся во мнении, что сюда включаются все виды обязательных платежей, осуществляемых предприятием. Немаловажное влияние на это оказывает и используемая система налогообложения.

В нашей стране в настоящий момент существуют две системы налоговых режимов: общая система налогообложения (или ОСН) и специальные налоговые режимы, к которым относятся упрощенная система налогообложения (или УСН), патентная система налогообложения (или ПСН), единый сельскохозяйственный налог (или ЕСХН). Также физические лица или индивидуальные предприниматели могут выбрать такой режим налогообложения как самозанятость.

Как юридическим, так и физическим лицам предоставлено право самостоятельно с учетом особенностей деятельности, получаемой прибыли, количества работников, стоимости основных средств, субъекта РФ, в котором зарегистрированы и осуществляют деятельность выбирать режим налогообложения.

Наиболее часто используемой юридическими лицами в РФ системой является общая система налогообложения, при которой организации исчисляют и уплачивают в бюджет такие налоги как налог на добавленную стоимость (НДС), налог на прибыль организаций, налог на имущество организаций, взносы на обязательное страхование и обеспечение. Если у организации имеются зарегистрированные в установленном порядке транспортные средства, та также уплачивают транспортный налог. Также юридические лица выступают в роли налоговых агентов и причисляют в бюджет за своих работников налог на доходы физических лиц.

Для понимания сути общей системы налогообложения рассмотрим основные элементы перечисленных выше налогов в таблице 1.

Таблица 1

Элементы налогов, уплачиваемые юридическими лицами, использующими общую систему налогообложения

|

Вид налога |

Элементы налогов |

|||||

|

Объект налогообложения |

Налоговая база |

Налоговая ставка |

Налоговый период |

Порядок исчисления |

Порядок и сроки уплаты |

|

|

НДС |

Операции, связанные с реализацией (передачей) товаров (работ, услуг) на территории РФ (ст. 146 НК РФ) |

Выручка от реализации (передачи) товаров (работ, услуг) на территории РФ (ст. 153 НК РФ) |

0% 10% 20% (ст. 164 НК РФ) |

Квартал (ст. 163 НК РФ) |

Процентная доля налоговой базы (ст. 166 НК РФ) |

Не позднее 28-го числа каждого из трех месяцев, следующего за истекшим (ст. 174 Н РФ) |

|

Налог на прибыль |

Прибыль, полученная в отчетном периоде (ст. 247 НК РФ) |

Денежное выражение прибыли (ст. 274 НК РФ) |

25% (ст. 284 НК РФ) |

Календарный год (ст. 285 НК РФ) |

Процентная доля налоговой базы (ст. 286 НК РФ) |

Не позднее 28 марта года, следующего за отчетным (ст. 287 НК РФ) |

|

Транспортный налог |

Транспортные средства (ст. 358 НК РФ) |

Мощность двигателя (валовая вместимость) (ст. 359 НК РФ) |

Зависят от мощности двигателя (ст. 361 НК РФ) |

Календарный год (ст. 360 НК РФ) |

Произведение налоговой ставки и налоговой базы (ст. 362 НК РФ) |

Не позднее 28 февраля года, следующего за истекшим (ст. 363 НК РФ) |

|

Налог на имущество организаций |

Недвижимое имущество (ст. 374 НК РФ) |

Среднегодовая стоимость объекта налогообложения (ст. 375 НК РФ) |

≤ 2,2% (ст. 380 НК РФ) |

Календарный год (ст. 379 НК РФ) |

Произведение налоговой ставки и налоговой базы (ст. 382 НК РФ) |

Не позднее 28 февраля года, следующего за истекшим (ст. 383 НК РФ) |

Для изучения динамики поступления налогов в бюджет составим аналитическую таблицу 2, в которой рассмотрим динамику поступления налогов, уплачиваемых в бюджет хозяйствующими субъектами при общем режиме налогообложения. Информация представлена в таблице № за 2021–2023 гг. на основании данных Федеральной налоговой службы.

Таблица 2

Статистика, начисленных налогов, хозяйствующими субъектами, применяющими ОСН за 2021–2023 гг. [4]

|

Показатели |

Ед. изм. |

на 01.01. 2022 |

на 01.01. 2023 |

на 01.01. 2024 |

2022 к 2021, % |

2022 к 2023,% |

|

Количество зарегистрированных юридических лиц |

единиц |

3 274 285 |

3 197 542 |

3 216 790 |

97,7 |

100,6 |

|

Количество зарегистрированных индивидуальных предпринимателей |

единиц |

3 705 479 |

3 871 488 |

4 258 149 |

104,5 |

110,0 |

|

Налог на прибыль организаций |

тыс. руб. |

1 774 174 268 |

1 592 257 222 |

2 100 627 250 |

89,7 |

131,9 |

|

НДС |

тыс. руб. |

1 568 570 953 |

1 522 360 211 |

1 205 988 911 |

97,1 |

79,2 |

|

Налог на имущество организаций |

тыс. руб. |

150 338 760 |

168 649 371 |

188 885 533 |

112,2 |

112,0 |

|

Транспортный налог |

тыс. руб. |

31 316 443 |

31 757 758 |

31 372 420 |

101,4 |

98,8 |

|

Страховые взносы |

тыс. руб. |

1 923 003 933 |

1 792 261 892 |

2 927 243 105 |

93,2 |

163,3 |

|

НДФЛ |

тыс. руб. |

1 428 483 087 |

1 592 446 284 |

1 797 249 784 |

111,5 |

112,9 |

По данным таблицы, можно увидеть сокращение количества юридических лиц по состоянию на 1 января 2023 г. на 2,3% по сравнению с 2022 г., но увеличение количества индивидуальных предпринимателей (ИП) на 4,5%.

В следующем отчетном периоде наблюдается незначительная тенденция увеличения количества юридических лиц на 0,6%, и рост количества ИП на 10,0% в большей степени.

Анализ данных таблицы 2 в отношении наиболее емких налогов, таких как налог на прибыль и НДС, позволяет сделать вывод, что в 2022 г. наблюдалось их сокращение на 10,3% и 2,9% соответственно по сравнению с 2022 г. В 2023 г. ситуации в отношении налога на прибыль изменилась в положительную сторону с ростом практически на 34%, в то время как поступления от НДС продолжали падать на 20,8%. Поступления от налога на имущество организаций в течение анализируемого периода продолжали расти на 12% ежегодно. Что касается поступлений от страховых взносов, то они также были неравнозначны: наблюдалось падение в 2022 г. на 6,8% и их рост в 2023 г. на 63,3%. Поступления от НДФЛ также росли в течение анализируемого периода от11,5% до 12,9%.

Для того чтобы рассчитать размер налоговой нагрузки необходимо определить полную сумму перечисленных налоговых платежей в бюджеты всех уровней, не учитывая суммы перечисленных платежей по НДФЛ и страховым взносам. По страховым взносам отдельно рассчитывается фискальная нагрузка. С целью определения налоговой нагрузки ФНС использует определенную методику, которая нашла свое отражение в определенных документах. Перечень этих документов представлен в таблице 3.

Таблица 3

Сводная информация по расчету налоговой нагрузки

|

№ п/п |

Документ |

Содержащаяся информация |

|

1. |

Приложение 2 к Приказу ФНС от 30.05.2007 г. № ММ-3-06/333@) Об утверждении концепции системы планирования выездных налоговых проверок |

в п. 1 определены правила расчета налоговой нагрузки. |

|

2. |

Приложение 3 к Приказу ФНС от 30.05.2007 г. № ММ-3-06/333@ Об утверждении концепции системы планирования выездных налоговых проверок |

Содержатся среднеотраслевые показатели, с которыми производится сравнение рассчитанной налоговой нагрузки конкретного хозяйствующего субъекта, которые каждый год до 5 мая актуализируют и размещают на сайте ФНС. |

Необходимо отметить, что налогоплательщики, соответствующие определенным критериям, имеют право применять такой специальный налоговый режим как УСН.

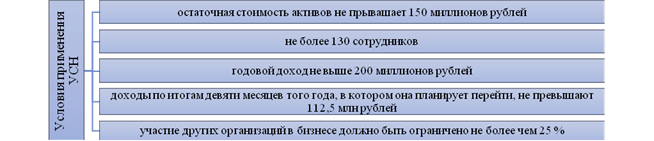

Для применения УСН налогоплательщики должны соблюдать ряд условий (рисунок 1).

Рис. 1. Условия применения УСН

Как следует из рисунка 2, чтобы воспользоваться УСН в компании, остаточная стоимость активов не может превышать 150 миллионов рублей, численность сотрудников должна составлять не более 130 человек, а годовой доход не превышать 200 миллионов рублей. Эти лимиты доходов подлежат индексации с применением дефляционного коэффициента для учета экономических изменений. Также существуют специфические условия для организаций, планирующих использовать УСН: доля участия других юридических лиц в бизнесе не должна превышать 25%, и применение УСН невозможно для организаций, имеющих филиалы.

Рассмотрим информацию о налогоплательщиках и сумме уплачиваемого налога УСН в таблице 4.

Таблица 4

Статистика по налогоплательщикам и уплачиваемом налоге по УСН [4]

|

№ п/п |

Показатели |

Ед. изм. |

2021 год |

2022 год |

2023 |

2022 к 2021, % |

2023 к 2022, % |

|

1 |

Количество налогоплательщиков УСН, в том числе: |

ед./чел. |

4 409 807 |

4 268 152 |

4 482 765 |

96,8 |

105,0 |

|

2 |

Организации |

ед./чел. |

1 445 424 |

1 432 728 |

1 443 035 |

99,1 |

100,7 |

|

3 |

Индивидуальные предприниматели |

ед./чел. |

2 964 383 |

2 835 424 |

3 039 730 |

95,6 |

107,2 |

|

4 |

Сумма исчисленного за налоговый период налога, в том числе: |

тыс. руб. |

991 024 546 |

1 101 040 846 |

1 364 205 219 |

111,1 |

123,9 |

|

5 |

Организациями |

тыс. руб. |

415 704 614 |

757 787 161 |

535 426 247 |

182,3 |

70,7 |

|

6 |

Индивидуальными предпринимателями |

тыс. руб. |

575 319 932 |

643 253 685 |

828 778 972 |

111,8 |

128,8 |

|

7 |

Начислено налоговых доходов |

тыс. руб. |

26 634 030 699 |

32 527 145 032 |

35 541 545 719 |

122,2 |

109,3 |

|

8 |

Удельный вес налога УСН в налоговых доходах |

% |

3,7 |

3,4 |

3,8 |

91,9 |

11,8 |

Несмотря на сокращение количества налогоплательщиков УСН в 2022 г. по отношению к 2021 г. на 3,2% сумма исчисленного налога по УСН возросла на 11,1%, но доля налога УСН в общем объеме налоговых доходов сократилась на 0,3%. В 2023 г. к 2022 г. наблюдается увеличение налогоплательщиков УСН на 5,0%, в большей степени за счет индивидуальных предпринимателей и доли налога УСН в общем объеме налоговых доходов на 0,4%. При этом необходимо также отметить, в 2023 г. рост налога по УСН опережает рост общих налоговых доходов на 14,6%.

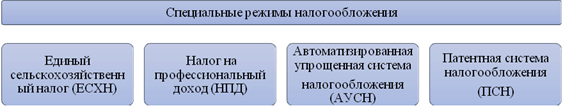

Наряду с УСН в РФ применяются также и другие специальные налоговые режимы (рисунок 2).

Рис. 2. Специальные налоговые режимы, применяемые в РФ

Некоторые налоговые режимы зачастую предлагают более выгодные условия по сравнению с традиционной общей системой налогообложения, что позволяет лучше учитывать специфические требования малых предприятий или отдельных отраслей. Важно понимать эти специализированные налоговые режимы, поскольку они могут помочь компаниям уменьшить налоговую нагрузку и способствовать их развитию.

Так одним из специальных налоговых режимов является единый сельскохозяйственный налог (ЕСХН), который в России представляет собой режим, нацеленный на поддержку аграрного сектора. Это достигается путем упрощения налоговых обязательств и снижения общей налоговой нагрузки для производителей сельскохозяйственной продукции. Данный режим заменяет несколько стандартных налогов, таких как налог на прибыль и налог на имущество, объединяя их в единый, более удобный налог. Такой подход значительно облегчает расчет налогов и зачастую приводит к снижению налоговой нагрузки, предоставляя значительную поддержку аграрным предприятиям. С 1 января 2019 года у налогоплательщиков ЕСХН появилась обязанность уплачивать НДС. В то же время НК РФ рассматривается отдельные условия, при соблюдении которых аграрные предприятия будут освобождены от уплаты НДС [1].

Определение суммы, подлежащей перечислению в бюджет, как и в большинстве налогов, осуществляются путем произведения налоговой ставки и налоговой базы. В гл. 26.1 ст. 346.8 НК РФ определена ставка ЕСХН в размере 6%. При этом субъектам РФ предоставлено право ее уменьшения вплоть до 0%, что по факту означает освобождение от уплаты этого налога. В ст. 346.6 дано определение налоговой базы, под которой признается денежное выражение доходов, подученных от сельскохозяйственной деятельности, уменьшенное на величину расходов, понесенных только на эту же деятельность. В этой же статье дано указание на то, что доходы и расходы определяются нарастающим итогом с начала каждого календарного года. При этом налогоплательщики имеют право уменьшить свою налоговую базу на сумму убытка, полученного ранее, но не более чем на 10 лет.[1].

Для использования своего права перехода на ЕСХН организации и ИП должны заниматься сельскохозяйственной деятельностью, размер дохода от которой должен быть не меньше 70% в общей прибыли. Таким образом, данный вид налогового режима ориентирован только на сельскохозяйственных товаропроизводителей.

Для юридических лиц и ИП, занимающихся рыболовством или добычей других водных биологических ресурсов выделяют в НК РФ отдельные условия.

Необходимо отметить, что под действие положение НК РФ в части ЕСХН попадают не все сельхозтоваропроизводители. Так организации и ИП, занимающиеся выпуском подакцизных товаров, не имеют право переходить на ЕСХН (за исключением отдельных видов вина из своей продукции), также не имеют права применять даны специальный налоговый режим казенные, бюджетные и автономные учреждения.

Для индивидуальных предпринимателей в НК РФ предусмотрен свой специальный налоговый режим – патентная система налогообложения (ПСН). Она представляет собой упрощенный подход к налоговым обязательствам, ориентированный на владельцев малого бизнеса в конкретных отраслях. Главная особенность ПСН выражается в том, что она разрешает предпринимателям платить налог на основании приобретенного ими патента на ведение определенных видов деятельности. В рамках этой системы предприниматель приобретает патент, который дает ему право на ведение бизнеса в определенной сфере на определенный срок, обычно от одного месяца до одного года. Стоимость патента заранее определена и варьируется в зависимости от вида деятельности и региона, в котором расположено предприятие. Эта стоимость фактически представляет собой уплату на срок действия патента. Рассмотрим статистику о налогоплательщиках ПСН в РФ за 2021-2022 гг.

Таблица 5

Статистику о налогоплательщиках ПСН в РФ за 2021-2023 гг. [4]

|

№ п/п |

Показатели |

Ед. изм. |

2021 год |

2022 год |

2023 |

2022 к 2021, % |

2023 к 2022, % |

|

1. |

Количество зарегистрированных индивидуальных предпринимателей |

ед. |

3 705 479 |

3 871 488 |

4 258 149 |

104,5 |

110,0 |

|

2. |

Количество налогоплательщиков ПСН (отчет 1-Патент) |

чел. |

1 264 591 |

1 283 655 |

1 356 592 |

101,5 |

105,7 |

|

3. |

Доля плательщиков ПСН в общем числе ИП |

% |

34,1 |

33,2 |

31,8 |

97,4 |

95,8 |

|

4. |

Размер потенциально исчисленного исходя из срока, на который выдан патент. |

тыс. руб. |

1 096 816 975 |

1 320 439 779 |

1 394 724 456 |

120,4 |

105,6 |

Исходя из данных таблицы 5 наблюдается небольшое увеличение количества ИП, применяющих ПСН, но при этом наблюдается незначительное падение доли предпринимателей-плательщиков ПСН в общей величине ИП в 2022 г. на 2,6%, а в 2023 г. на 4,1%. В т же время наблюдается увеличение возможного к получению ИП годового дохода в 2022 г. на 20,4%, а в 2023 г. на 5,6%.

Одним из ключевых преимуществ ПСН является его простота. Вместо того чтобы рассчитывать налог на основе дохода или прибыли, предприниматели платят фиксированную сумму вперед, что упрощает финансовое планирование и снижает административную нагрузку. Такая система особенно выгодна для индивидуальных предпринимателей, работающих в отраслях, где доходы непостоянны или их сложно отследить.

Однако важно отметить, что не все виды индивидуальные предприниматели могут применять ПСН, а только те, которые не попадают под определенные критерии и ограничения, установленные налоговым кодексом. Среди которых основным является численность работающих у предпринимателя работников – не более 15 чел. в течение налогового периода, что предусмотрено статьей 346.43 Налогового кодекса РФ [1].

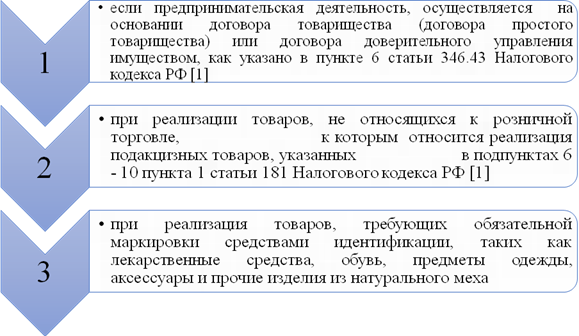

Исключения, при которых патентная система налогообложения не может применяться указаны на рисунке 3.

Рис. 3. Исключения, когда ПСН не может применяться

Весь список исключений приведен в подпункте 1 пункта 3 статьи 346.43 Налогового кодекса РФ [1]. Применение перечисленных условий позволяет обеспечить верный ориентир патентной системы налогообложения на подходящие виды деятельности в малом предпринимательстве.

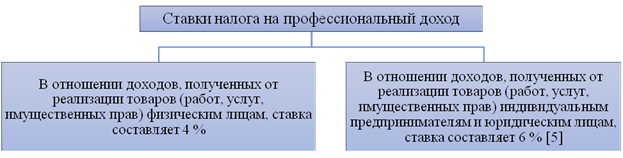

Налог на профессиональный доход (НПД) представляет собой уникальный налоговый режим, ориентированный на самозанятых граждан, таких как фрилансеры, независимые подрядчики и другие специалисты, работающие вне стандартной модели «работодатель – работник». Данная система обеспечивает более низкие налоговые ставки в сравнении с обычным трудовым доходом, с целью упрощения исполнения налоговых обязательств и поощрения декларирования и легализации доходов самозанятых людей.

Ставки для данного специального налогового режима «Налог на профессиональный доход» варьируются в зависимости от источников дохода налогоплательщика (см. рисунок 4).

Рис. 4. Ставки налог на профессиональный доход [1]

В рамках этого режима самозанятые лица получают преимущества от упрощенного процесса декларирования и уплаты налогов, который часто осуществляется с помощью цифровых платформ или приложений, что делает его более удобным и менее трудоемким. Однако для получения права на этот режим существуют определенные критерии, которые могут включать пороговые значения дохода и допустимые виды деятельности.

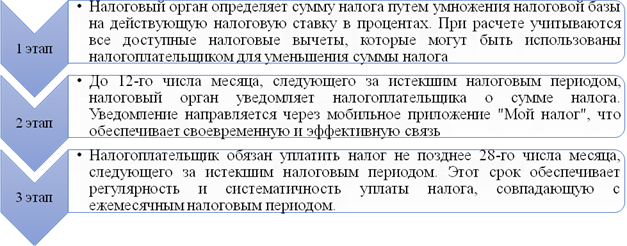

Этапы и порядок уплаты налога на профессиональный доход представлены на рисунке 5.

Рис. 5. Этапы и порядок уплаты налога на профессиональный доход

В рамках этого налогового режима период для расчета и уплаты налогов установлен как календарный месяц. Такая организация налогового процесса на месячной основе способствует созданию упорядоченной и контролируемой системы налогообложения.

Одним из главных преимуществ НПД является его способность снизить административную нагрузку на самозанятых лиц, упростить их налоговые обязанности и потенциально снизить их общую налоговую ответственность. Несмотря на это упрощение, физическим лицам, находящимся в этом режиме, крайне важно обеспечить соблюдение всех требований, таких как точная отчетность о доходах и своевременная уплата налогов.

Таблица 6

Статистика о налогоплательщиках и видах экономической деятельности в рамках НПД в РФ за 2021-2023 гг. [4]

|

№ п/п |

По казатели |

Ед. изм. |

2021 год |

2022 год |

2023 |

2022 к 2021, % |

2023 к 2022, % |

|

1. |

Количество самозанятых граждан, применяющих НПД, в том числе: |

чел. |

3 862 114 |

6 561 475 |

11 957 289 |

169,9 |

182,2 |

|

2. |

Физические лица |

чел. |

3 636 753 |

6 223 063 |

11 373 187 |

171,2 |

182,8 |

|

3. |

ИП |

чел. |

225 361 |

338 412 |

584 102 |

150,2 |

172,7 |

|

4. |

Налог в том числе по основным видом деятельности: |

тыс. руб. |

21 317 613 |

36 795 849 |

59 805 081 |

172,6 |

162,5 |

|

5. |

Сельское, лесное хозяйство, охота, рыболовство, рыбоводство |

тыс. руб. |

42 362 |

80 028 |

140 783 |

188,9 |

175,9 |

|

|

Обрабатывающие производства |

тыс. руб. |

208 040 |

386 034 |

671 705 |

185,6 |

174,0 |

|

6. |

Добыча полезных ископаемых |

тыс. руб. |

633 |

1 357 |

2 717 |

214,4 |

200,2 |

|

7. |

Обеспечение электрической энергией, газом и паром; кондиционирование воздуха |

тыс. руб. |

1 615 |

2930 |

0 |

181,4 |

0 |

|

8. |

Водоснабжение, водоотведение, организация сбора и утилизации отходов, деятельность и ликвидация загрязнений |

тыс. руб. |

5 576 |

10 848 |

18 172 |

196,3 |

166,0 |

|

9. |

Строительство |

тыс. руб. |

297 295 |

602 123 |

1 157 010 |

202,5 |

192,2 |

|

10. |

Торговля оптовая и розничная; ремонт автотранспортных средств и мотоциклов |

тыс. руб. |

740 473 |

1 372 953 |

2 432 082 |

185,4 |

177,1 |

|

11. |

Транспортировка и хранение |

тыс. руб. |

990 260 |

1 556 358 |

2 367 127 |

157,2 |

152,1 |

|

12. |

Деятельность гостиниц и предприятий общественного питания |

тыс. руб. |

96 049 |

176 237 |

306 916 |

183,5 |

174,1 |

|

|

Деятельность в области информации и связи - |

тыс. руб. |

449 196 |

622 826 |

1 020 733 |

138,7 |

163,9 |

|

13. |

Деятельность финансовая и страховая |

|

42 174 |

40 132 |

60 855 |

95,2 |

151,6 |

|

14. |

Деятельность по операциям с недвижимым имуществом |

тыс. руб. |

161 394 |

246 933 |

416 764 |

153,0

|

168,8 |

|

15. |

Деятельность профессиональная, научная и техническая |

тыс. руб. |

671 414 |

1 078 885 |

1 852 292 |

160,0 |

171,7 |

|

16. |

Деятельность административная и сопутствующие дополнительные услуги |

тыс. руб. |

168 729 |

283 816 |

504 354 |

168,2

|

177,7 |

|

17. |

Государственное управление и обеспечение военной безопасности; социальное обеспечение |

|

263 |

853 |

1 670 |

324,3

|

195,8 |

|

18. |

Образование |

тыс. руб. |

192 766 |

311 899 |

544 441 |

161,8

|

174,6 |

|

19. |

Деятельность в области здравоохранения и социальных услуг |

тыс. руб. |

35 866 |

55 806 |

83 453 |

155,6 |

149,5 |

|

20 |

Деятельность в области культуры, спорта, организации досуга и развлечений |

тыс. руб. |

150 873 |

279 650 |

499 284 |

185,4 |

178,5 |

|

21 |

Предоставление прочих видов услуг |

тыс. руб. |

379 922 |

600 199 |

945 574 |

158,0 |

157,5 |

|

22 |

Остальные виды экономической деятельности

|

тыс. руб. |

629 |

911 |

1 678 |

144,8

|

184,2 |

Количество налогоплательщиков НДП на протяжении трех лет увеличивается. В 2022 году к 2021 г. на 69,9%, в том числе ИП на 50,2% и физических лиц на 71,1%. В 2023 г. к 2022 г. на 82,2%, в том числе ИП на 62,5 % и физических лиц на 72,7%

Наибольшую долю в составе налогоплательщиков НПД занимают физические лица в 2021 году –94,2%, в 2022 году – 94,8%, в 2023– 95,2%.

в 2022 году незначительно увеличилось на 1,5%, но доля их сократилась на 2,6% за счет увеличения количество зарегистрированных индивидуальных предпринимателей в 2022 году.

По данным таблицы в 2022 и 2023 гг. наблюдается рост НПД по всем видам экономической деятельности.

Согласно Федеральному закону №17-ФЗ, принятого 25 февраля 2022 года, в России стартовал эксперимент под названием «Автоматизированная упрощенная система налогообложения» (АУСН). Участие в АУСН является добровольным, и в проект могут включаться как индивидуальные предприниматели, так и юридические лица.

Основная цель внедрения данной системы заключается в упрощении налогового процесса, а также в повышении его эффективности и снижении нагрузки на малые предпринимательские структуры.

АУСН может быть использована как юридическими лицами, так и индивидуальными предпринимателями, при условии соблюдения определенных требований (см. рисунок 6).

Рис. 6. Условия, применения организациями и индивидуальными предпринимателями АУСН

АУСН нельзя применять с другими режимами налогообложения. Налоговый отчетный период для АУСН составляет один календарный месяц. Объекты, подлежащие налогообложению в рамках АУСН, демонстрируются на рисунке 7.

Рис. 7. Объекты налогообложения АУСН

Выбор объекта налогообложения осуществляется самим налогоплательщиком.

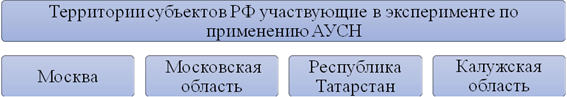

Эксперимент по внедрению АУСН проводится на территории 4 субъектов Российской Федерации (рисунок 8).

Рис. 8. Перечень субъектов РФ, участвующих в эксперименте по внедрению АУСН

Эта система особенно полезна для предприятий с ограниченными бухгалтерскими ресурсами, так как облегчает сложность налоговых расчетов и ведения учета. Внедрение АУСН отражает общую тенденцию к цифровизации государственных услуг, предлагая более современный и удобный подход к налоговому администрированию.

Для предприятий и предпринимателей, которые удовлетворяют требованиям и принимают решение о переходе на АУСН, это дает возможность больше сосредоточиться на основной деятельности и меньше заниматься административными задачами, что потенциально может привести к повышению эффективности и росту сектора малого бизнеса.

Специальные налоговые режимы в России направлены на снижение административной и финансовой нагрузки на определенные категории налогоплательщиков, содействие развитию малого бизнеса и привлечение инвестиций в конкретные отрасли. Выбор правильного налогового режима может привести к значительной экономии на налогах и упростить соблюдение налогового законодательства, способствуя повышению финансовой эффективности и росту бизнеса [3].

Организацией или ИП на ОСН могут посчитать свою налоговую нагрузку в сервисе «Прозрачный бизнес» на сайте ФНС. Необходимость расчета данного показателя обусловлена риск-ориентированным подходом, применяемым ФНС при организации налоговых проверок. Чем больше отклонение показателя налоговой нагрузки организации или ИП на ОСН в сторону уменьшения от среднеотраслевого значения, тем больше вероятность попасть в выездную проверку ФНС.

Таким образом, показатель налоговая нагрузка является индикатором, сигнализирующим о необходимости обоснования низкого уровень налоговой нагрузки, во избежание претензий от налоговиков и принять меры по исправлению ситуации и соответственно принятия управленческих решений со стороны руководства налогоплательщика по исправлению сложившийся ситуации.

Показатель налоговой нагрузки или должен равняться нормативному среднему значению по отрасли или быть больше.

Ориентация в системе налогообложения России – это не просто соблюдение требований, это стратегическое управление налоговыми платежами для повышения финансового благополучия компании. Современные реалии показывают, что размер прибыли, остающейся в распоряжении компании, напрямую связаны с уплачиваемыми налогами. Поэтому выбор налоговой стратегии, соблюдение налогового законодательства всегда поможет организации достичь главной цели в своей деятельности – получение прибыли.

1. Nalogovyy kodeks Rossiyskoy Federacii (chast' vtoraya) ot 05.08.2000 № 117-FZ (red. ot 18.03.2023) (s izm. i dop., vstup. v silu s 01.04.2023): prinyat Gosudarstvennoy dumoy 19.07.2000 g.: odobren Sovetom Federacii 20.07.2000 g.. https://www.consultant.ru/document/cons_doc_LAW_28165/, https://ivo.garant.ru/#/document/10900200/paragraph/1:1, https://ivo.garant.ru/#/document/76800589 (data obrascheniya: 11.01.2025). — Tekst: elektronnyy.

2. Holostov V.A. Nalogovaya nagruzka organizacii i mery ee optimizacii// sbornik: Transformaciya mirovoy nauki i obrazovaniya v epohu peremen: strategii, instrumenty razvitiya. Materialy III mezhdunarodnoy nauchno-prakticheskoy konferencii. V 2-h chastyah. Rostov-na-Donu, 2022. S. 506-507.

3. Aksenova Zh.A., Ischenko O.V., Saliy V.V. Nalogovaya nagruzka kak faktor finansovoy ustoychivosti organizacii v usloviyah cifrovizacii ekonomiki// Vestnik Akademii znaniy. 2021. № 43 (2). S. 322-328.

4. Sayt FNS // https://www.nalog.gov.ru/rn77/related_activities/statistics_and_analytics/forms/