from 01.01.2013 until now

Lyubercy, Moscow, Russian Federation

VAK Russia 5.2.1

VAK Russia 5.2.4

VAK Russia 5.2.5

VAK Russia 5.2.6

VAK Russia 5.2.7

UDC 332

CSCSTI 06.00

Russian Classification of Professions by Education 38.00.00

Russian Trade and Bibliographic Classification 7

The article examines the influence of institutional factors and industry structure on the effectiveness of regional tax preferences in the Russian Federation in the period 2020-2024. The methodological basis is a comprehensive approach, including correlation analysis, assessment of the elasticity of tax revenues, cluster and regression analysis of data from 85 constituent entities of the Russian Federation. The study revealed significant spatial heterogeneity in the effectiveness of tax instruments due to the quality of the institutional environment and industry specialization of the regions. It was found that a formal reduction in the tax burden does not guarantee the achievement of economic effects without the development of institutional infrastructure. Regions with a diversified economic base demonstrate more sustainable results of tax incentives compared to mono-specialized territories. Correlation analysis showed an increase in the synchronous dynamics of the gross regional product and the tax burden (r ≈ 0.867), which indicates an increase in the consistency of tax measures at various levels of government. The industry differentiation of the tax burden was revealed from 4.9% in the agro-industrial complex to 46.2% in the extractive industries, reflecting the policy of stimulating non-resource sectors while maintaining the effective extraction of natural rent [1]. The results of the study substantiate the need to form a balanced system of tax incentives that takes into account the institutional capabilities of the territories and their industry specifics.

regional tax policy, institutional factors, sectoral structure, tax preferences, gross regional product, tax burden, revenue elasticity, correlation analysis, economic incentives, spatial differentiation.

Введение

Современная российская экономика характеризуется значительной пространственной неоднородностью, обусловленной различиями в природно-ресурсном потенциале, географическом положении, исторически сложившейся отраслевой специализации и уровне развития институциональной среды. В условиях необходимости обеспечения устойчивого экономического роста и повышения конкурентоспособности национальной экономики особую актуальность приобретает вопрос эффективности применения налоговых инструментов на региональном уровне.

Налоговая политика как инструмент государственного регулирования экономических процессов должна учитывать специфические особенности территориального развития, включая отраслевую структуру экономики регионов и качество институциональной среды. Практика показывает, что идентичные по формальным параметрам налоговые преференции могут демонстрировать кардинально различную результативность в зависимости от контекста их применения.

Региональная дифференциация налоговых режимов в Российской Федерации создает естественную экспериментальную базу для анализа факторов, определяющих эффективность фискальных стимулов. Субъекты федерации, действуя в рамках предоставленных им полномочий, формируют различные комбинации налоговых инструментов, что приводит к существенным межрегиональным различиям в уровне налоговой нагрузки, структуре и объемах предоставляемых льгот [2].

Институциональная среда, понимаемая как совокупность формальных и неформальных правил, регулирующих экономические отношения, оказывает определяющее влияние на результативность налогового стимулирования. Качество налогового администрирования, предсказуемость применения норм, доступность льготных режимов и эффективность процедур их получения формируют институциональный контекст, в рамках которого реализуются налоговые преференции.

Отраслевая структура региональной экономики выступает другим ключевым детерминантом эффективности налоговых стимулов. Различия в капиталоемкости, технологической сложности, экспортной ориентации и цикличности развития отраслей обусловливают неодинаковую чувствительность к изменениям налогового режима. Регионы с преобладанием добывающих отраслей демонстрируют иные закономерности реакции на налоговые стимулы по сравнению с территориями, специализирующимися на обрабатывающих производствах или сфере услуг [7].

Взаимодействие институциональных факторов и отраслевой структуры создает сложную систему детерминант, определяющих конечную результативность региональных налоговых преференций. Понимание механизмов этого взаимодействия имеет принципиальное значение для формирования эффективной налоговой политики, способной обеспечить оптимальное сочетание фискальных и стимулирующих функций налоговой системы [11].

Период 2020–2024 годов представляет особый интерес для исследования, поскольку характеризуется действием множественных внешних шоков, структурными изменениями в экономике и активным применением различных форм государственной поддержки, включая налоговые преференции. Анализ данного периода позволяет выявить устойчивые закономерности в функционировании региональных налоговых систем в условиях повышенной неопределенности.

Научная значимость исследования заключается в развитии теоретических представлений о факторах эффективности региональной налоговой политики и разработке методологических подходов к оценке результативности налоговых преференций с учетом институциональных и структурных особенностей территориального развития. Практическая значимость определяется возможностью использования полученных результатов для совершенствования механизмов налогового стимулирования на федеральном и региональном уровнях.

Методы исследования

Методологическую основу исследования составляет комплексный подход, сочетающий количественные и качественные методы анализа региональных различий в результативности налоговых преференций. Исследование базируется на принципах системного анализа, позволяющего рассматривать налоговую систему как сложную многоуровневую структуру, функционирующую в различных институциональных и отраслевых контекстах [12].

Эмпирическую базу исследования составили официальные статистические данные Федеральной службы государственной статистики Российской Федерации, аналитические материалы Федеральной налоговой службы России, включая налоговые паспорта субъектов федерации, а также данные региональных органов исполнительной власти. Временные рамки исследования охватывают период с 2020 по 2024 год включительно, при этом данные за 2024 год носят предварительный характер и подлежат уточнению после публикации окончательных статистических сводок.

Для количественной оценки результативности налоговых преференций применялся набор индикаторов, характеризующих различные аспекты экономического развития регионов. Основными показателями выступали: валовой региональный продукт в текущих и сопоставимых ценах, темпы роста валового регионального продукта, уровень налоговой нагрузки как отношение совокупных налоговых поступлений к валовому региональному продукту, объемы инвестиций в основной капитал, структура валовой добавленной стоимости по видам экономической деятельности [6].

Институциональные характеристики налоговой среды оценивались через систему качественных и количественных индикаторов, включающих показатели эффективности налогового администрирования, уровень транзакционных издержек получения налоговых преференций, степень предсказуемости налогового законодательства и практики его применения. Для операционализации институциональных факторов использовались данные о сроках рассмотрения заявлений на получение льгот, количестве судебных споров по налоговым вопросам, динамике изменений регионального налогового законодательства [9].

Отраслевая структура региональных экономик анализировалась на основе данных о распределении валовой добавленной стоимости по видам экономической деятельности в соответствии с Общероссийским классификатором видов экономической деятельности. Особое внимание уделялось базовым отраслям экономики: добыче полезных ископаемых, обрабатывающим производствам, сельскому хозяйству, транспорту и связи, сфере информационных технологий [8].

Корреляционный анализ применялся для выявления статистических взаимосвязей между уровнем налоговой нагрузки и показателями экономического развития регионов. Коэффициенты корреляции Пирсона рассчитывались как для уровневых значений показателей, так и для темпов их изменения. Статистическая значимость полученных коэффициентов оценивалась с использованием стандартных критериев при уровне значимости 0,05.

Для анализа эластичности налоговых поступлений по отношению к валовому региональному продукту использовалась методика расчета коэффициентов эластичности как отношения темпов роста налоговых поступлений к темпам роста валового регионального продукта. Данный подход позволил оценить чувствительность налоговой базы к изменениям экономической активности в различных регионах и выявить особенности налогового реагирования в зависимости от отраслевой специализации.

Сравнительный анализ проводился на нескольких уровнях агрегации: между федеральными округами, между регионами внутри округов, между группами регионов с различной отраслевой специализацией. Для обеспечения сопоставимости результатов использовались стандартизированные показатели и индексы, позволяющие элиминировать влияние масштабных эффектов.

Кластерный анализ применялся для группировки регионов по совокупности институциональных и структурных характеристик. В качестве переменных кластеризации использовались показатели отраслевой структуры экономики, уровня налоговой нагрузки, качества институциональной среды и результативности налогового стимулирования. Метод k-средних позволил выделить типологические группы регионов с различными моделями налогового развития.

Регрессионный анализ использовался для количественной оценки влияния институциональных и структурных факторов на результативность налоговых преференций. Построение эконометрических моделей осуществлялось с применением метода наименьших квадратов с последующей проверкой статистической значимости параметров и качества спецификации моделей [13].

Для учета пространственной неоднородности и временной динамики исследуемых процессов применялись методы панельного анализа данных. Использование панельных регрессий позволило контролировать индивидуальные эффекты регионов и временные тренды, повышая надежность получаемых оценок.

Качественный анализ институциональных факторов основывался на изучении нормативно-правовых актов субъектов федерации в сфере налогового регулирования, анализе практики их применения и оценке институциональных изменений в исследуемом периоде. Контент-анализ региональных стратегий развития и программных документов позволил выявить приоритеты налоговой политики и механизмы их реализации [5].

Верификация полученных результатов осуществлялась через сопоставление с данными независимых исследований, проверку устойчивости результатов при изменении временных рамок анализа и спецификации используемых моделей. Особое внимание уделялось выявлению и анализу выбросов, которые могли исказить общие закономерности.

Результаты исследования

Применение разработанной методологии к анализу региональных различий в результативности налоговых преференций за период 2020–2024 годов позволило выявить комплекс закономерностей, подтверждающих ключевую роль институциональных факторов и отраслевой структуры как детерминант эффективности налогового стимулирования.

Анализ общероссийской динамики валового регионального продукта и налоговой нагрузки демонстрирует неоднородную траекторию развития, отражающую воздействие внешних шоков и структурных изменений в экономике. Валовой региональный продукт показал восстановительный рост в 2021 году до 83034,26 млрд рублей (+7,37%), замедление в 2022 году до 0,37% на фоне внешних ограничений, улучшение динамики в 2023 году (+4,81%) и сохранение положительной тенденции в 2024 году (около 5% по предварительным оценкам). Параллельно налоговая нагрузка изменялась с 22,2% в 2020 году до 30,4% в 2021 году, снижаясь до 27,7% в 2022 году, 25,7% в 2023 году и возвращаясь к 27,7% в 2024 году.

Проведенный анализ институциональных факторов и отраслевой структуры как детерминант результативности региональных налоговых преференций в период 2020–2024 годов выявил существенную пространственную неоднородность в эффективности применения налоговых инструментов. Полученные результаты демонстрируют сложную взаимосвязь между качеством институциональной среды, отраслевой специализацией регионов и конечными экономическими эффектами от налогового стимулирования.

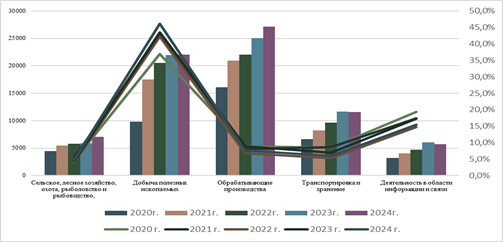

Анализ общероссийских тенденций показал неоднородную траекторию валового регионального продукта за исследуемый период. Восстановительный рост 2021 года (+7,37% до 83034,26 млрд руб.) сменился замедлением в 2022 году (+0,37% до 83344,46 млрд руб.) на фоне внешних ограничений и структурной перенастройки экономики. В 2023 году наблюдалось улучшение динамики (+4,81% до 87357,26 млрд руб.), что отражало эффекты адаптации и импортозамещения при поддержке адресных налоговых стимулов. По предварительным оценкам, в 2024 году положительная динамика сохранилась на уровне около 5% в годовом выражении (Рисунок 1).

Рис. 1. Макроэкономическая динамика валового регионального продукта и налоговой нагрузки в России за 2020–2024 годы

Параллельно с изменением ВРП происходила трансформация налоговой нагрузки. Показатель увеличился с 22,2% в 2020 году до 30,4% в 2021 году, что было обусловлено восстановлением деловой активности и прибыльности в сырьевых и экспортноориентированных сегментах. Последующее снижение до 27,7% в 2022 году и 25,7% в 2023 году отражало действие адресных налоговых преференций и поддержку инвестиционной активности. Возвращение показателя к уровню 27,7% в 2024 году связано с нормализацией налоговой базы и завершением части временных послаблений при сохранении стимулирующего характера применяемых инструментов [3].

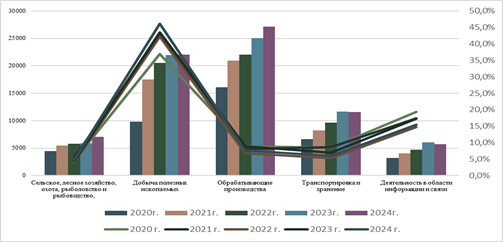

Анализ пространственного распределения экономической активности и налоговой нагрузки выявил выраженную асимметрию между федеральными округами, обусловленную различиями в отраслевой структуре, экспортной ориентации и институциональных настройках налогового администрирования (Рисунок 2).

Рис. 2. Пространственное распределение темпов экономического роста и фискальной нагрузки по федеральным округам России

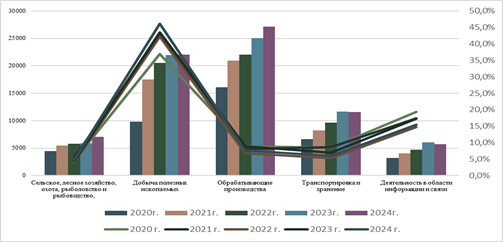

Анализ региональной структуры экономического развития в 2024 году подтверждает концентрацию добавленной стоимости и налоговой базы в крупнейших агломерациях при заметной межрегиональной дифференциации динамики показателей. Визуально фиксируется более широкая вариативность уровней совокупной налоговой нагрузки по сравнению с темпами изменения ВРП, что отражает различия отраслевой композиции, экспортной ориентации и параметров администрирования (Рисунок 3).

Рис. 3. Взаимосвязь темпов экономического роста и уровня фискальной нагрузки в региональном разрезе

Центральный федеральный округ, концентрирующий высокопроизводительные услуги и обрабатывающие производства, продолжил формировать доминирующую долю совокупного ВРП страны. Налоговая нагрузка в округе исторически остается ниже среднероссийской (24,46% в 2024 году против 27,70% по стране), что соответствует профилю экономики с высокой долей сервисов и развитым малым и средним предпринимательством.

Северо-Западный федеральный округ демонстрирует волнообразную траекторию ВРП при снижающейся налоговой нагрузке до 21,67% в 2024 году, что корреспондирует со структурными сдвигами в пользу менее капиталоемких сегментов экономики.

Южный федеральный округ обеспечивал последовательную экспансию выпуска за счет сбалансированного развития агропромышленного комплекса, переработки и логистики. Налоговая нагрузка составила 18,23% в 2024 году, поддерживая инвестиционную активность при приемлемом уровне бюджетной мобилизации.

Северо-Кавказский федеральный округ сохраняет минимальные значения налоговой нагрузки (11,03% в 2024 году), что отражает специфику отраслевой структуры с превалированием малых форм хозяйствования и значимую роль межбюджетных трансфертов.

Приволжский федеральный округ характеризуется высокой «налогоемкостью» выпуска (35,92% в 2024 году) вследствие концентрации нефтегазопереработки, нефтехимии и металлургии, что указывает на восстановление прибыльности капиталоемких отраслей.

Уральский федеральный округ закономерно удерживает лидерство по уровню налоговой нагрузки (45,23% в 2024 году), определяемому углеводородной специализацией и высокой долей рентных доходов.

Применение корреляционного анализа по формуле Пирсона выявило существенную дифференциацию взаимосвязей между темпами роста налоговой нагрузки и динамикой экономического развития регионов (Рисунок 4). На общероссийском уровне фиксируется сильная положительная связь как по уровням (r ≈ 0,941), так и по темпам роста (r ≈ 0,867), что означает переход к синхронной сопутствующей динамике в 2024 году.

Рис. 4. Статистическая взаимосвязь темпов роста валового регионального продукта и фискальной нагрузки по субъектам Российской Федерации

Структура результатов по федеральным округам подтверждает преимущественно положительную связь: Центральный округ (r ≈ 0,753), Северо-Западный (r ≈ 0,846), Южный (r ≈ 0,634), Приволжский (r ≈ 0,836), Уральский (r ≈ 0,900), Сибирский (r ≈ 0,848), Дальневосточный (r ≈ 0,793). Степень тесноты связи варьирует вследствие различий в отраслевой структуре и чувствительности налоговой базы к ценовой конъюнктуре.

Выраженная положительная корреляция темпов роста характерна для регионов с развитой промышленностью: Псковская область (r ≈ 0,998), Тверская область (r ≈ 1,000), Приморский край (r ≈ 0,948), Свердловская область (r ≈ 0,955), Тюменская область (r ≈ 0,938). Крупные агломерации демонстрируют умеренную положительную связь: Москва (r ≈ 0,535), Санкт-Петербург (r ≈ 0,527), что типично для диверсифицированных экономик.

Исследование эластичности налоговых поступлений по отношению к валовому региональному продукту за 2021–2024 годы выявило выраженную пространственную и временную неоднородность показателя (Рисунок 5). На общероссийском уровне эластичность оставалась положительной во все годы наблюдения, изменяясь от 0,28 до 2,65. После снижения в 2022–2023 годах в 2024 году отмечается повышение до 2,65, что указывает на восстановление темпов роста налоговых поступлений относительно динамики ВРП.

Рис. 5. Коэффициенты эластичности налоговых поступлений по валовому региональному продукту в динамике

Устойчиво положительную эластичность демонстрируют субъекты с диверсифицированной структурой экономики: Республика Адыгея (0,55–1,31), Новосибирская область (0,35–1,19), Пензенская область (0,41–0,60), Ярославская область (0,35–1,32). Выраженные всплески показателя характерны для ресурсоемких юрисдикций: Красноярский край достигал 11,86 в 2023 году, Республика Татарстан - пик 17,63 в 2022 году.

Анализ результативности налоговых преференций позволил выделить несколько типологических групп регионов. Группа проблемных регионов характеризуется сочетанием низкой фискальной базы, ограниченной отраслевой диверсификации и институциональных ограничений. К ней относятся Мурманская область (налоговая нагрузка 5,86%, темп роста ВРП 71,66%), Республика Дагестан (6,37% и 96,65%), Республика Хакасия (8,33% и 99,05%), что подтверждает недостаточность простого снижения налоговой нагрузки без структурных преобразований.

Противоположную группу составляют регионы с высокой эффективностью налогового стимулирования, где даже при росте налоговой нагрузки сохраняется положительная динамика ВРП: Ставропольский край (рост нагрузки на 193,25% при росте ВРП на 112,77%), Пермский край (142,85% и 104,67%), Магаданская область (138,17% и 121,22%).

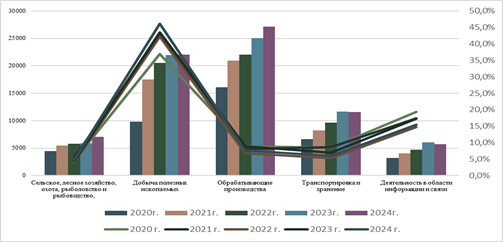

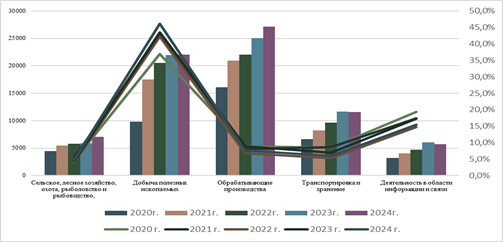

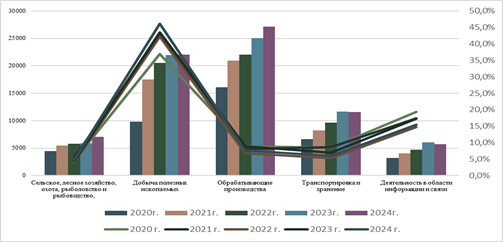

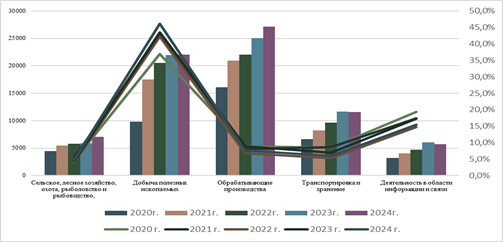

Анализ отраслевой структуры экономики за 2020–2024 годы подтвердил существенную дифференциацию налоговой нагрузки по ключевым секторам (Рисунок 6). В 2024 году обрабатывающие производства, формирующие 16,5% ВРП, несли налоговую нагрузку 7,6%, что отражает продолжающееся стимулирование производственного сектора. Добыча полезных ископаемых при доле 13,4% ВРП характеризовалась максимальной налоговой нагрузкой 46,2%, обусловленной механизмами изъятия природной ренты.

Рис. 6. Секторальная структура валового регионального продукта и дифференциация налоговой нагрузки по видам экономической деятельности

Транспортно-логистический сектор (7,0% ВРП) демонстрировал снижение налоговой нагрузки до 6,0%, что поддержало устойчивость транспортной системы в условиях перестройки международных маршрутов. Агропромышленный комплекс (4,3% ВРП) сохранял стабильную нагрузку 4,9%, поддерживая инвестиции в модернизацию. Сектор информации и связи (3,5% ВРП) характеризовался нагрузкой 15,4%, что отражает движение к сбалансированному налогообложению цифровой экономики [10].

Исследование выявило критическую роль институциональных факторов в определении результативности налоговых преференций. Регионы с развитой институциональной средой, характеризующейся предсказуемостью налогового администрирования, низкими транзакционными издержками получения льгот и эффективными процедурами, демонстрируют более высокую отдачу от налогового стимулирования независимо от отраслевой специализации.

Качественный анализ показал, что в регионах с высокой эффективностью налогового стимулирования наблюдается системный подход к формированию налоговой политики, включающий регулярный мониторинг результативности мер, оперативную корректировку режимов и координацию между различными уровнями власти. Напротив, в проблемных регионах отмечается фрагментарность налоговой политики, высокие административные барьеры и недостаточная связь между предоставляемыми льготами и достигаемыми экономическими результатами.

Полученные результаты подтверждают гипотезу о том, что эффективность региональных налоговых преференций определяется не только их формальными параметрами, но и качеством институциональной среды их реализации, а также соответствием применяемых инструментов отраслевой структуре региональной экономики.

Выводы

Проведенное исследование институциональных факторов и отраслевой структуры как детерминант результативности региональных налоговых преференций в период 2020–2024 годов позволило сформулировать ряд принципиальных выводов о механизмах функционирования региональных налоговых систем в условиях структурных трансформаций российской экономики.

Первый вывод касается критической роли качества институциональной среды в определении эффективности налогового стимулирования. Исследование показало, что формальное снижение налоговой нагрузки само по себе не гарантирует достижение желаемых экономических эффектов без соответствующего развития институциональной инфраструктуры. Регионы с развитыми институтами налогового администрирования, характеризующимися предсказуемостью правоприменения, низкими транзакционными издержками получения преференций и эффективными процедурами мониторинга результативности, демонстрируют существенно более высокую отдачу от налоговых стимулов независимо от отраслевой специализации.

Второй вывод подтверждает композиционный характер влияния отраслевой структуры на результативность налоговых преференций. Регионы с диверсифицированной экономической базой, включающей развитые обрабатывающие производства, сферу услуг и инновационные сектора, обеспечивают более устойчивые и предсказуемые результаты налогового стимулирования по сравнению с моноспециализированными территориями. При этом ресурсно-ориентированные регионы, несмотря на высокие уровни налоговой нагрузки, способны поддерживать положительную экономическую динамику при условии эффективного администрирования и адресной настройки льготных режимов.

Третий вывод касается пространственной неоднородности эластичности налоговых поступлений по валовому региональному продукту. Выявленные различия в коэффициентах эластичности от стабильно положительных значений в диверсифицированных экономиках до высоковолатильных траекторий в ресурсных регионах указывают на необходимость дифференцированного подхода к налоговой политике с учетом специфики региональных экономических циклов и структурных особенностей.

Четвертый вывод подчеркивает значимость синхронизации федеральной и региональной налоговой политики. Корреляционный анализ показал усиление сопутствующей динамики валового регионального продукта и налоговой нагрузки на общероссийском уровне (r ≈ 0,867 по темпам роста), что свидетельствует о повышении согласованности налоговых мер различных уровней власти и их совокупного воздействия на экономическое развитие регионов.

Пятый вывод касается отраслевой дифференциации налоговой нагрузки как инструмента структурной политики. Выявленные различия в уровнях налогообложения от 4,9% в агропромышленном комплексе до 46,2% в добывающих отраслях отражают целенаправленную политику стимулирования несырьевых секторов при сохранении эффективного изъятия природной ренты. Данная конфигурация способствует постепенной диверсификации региональных экономик и снижению зависимости от ценовых колебаний на сырьевых рынках.

Шестой вывод подтверждает необходимость комплексного подхода к оценке результативности налоговых преференций. Простые показатели налоговой нагрузки или темпов экономического роста не позволяют адекватно оценить эффективность налогового стимулирования без учета институциональных характеристик, отраслевой структуры, инвестиционной активности и качественных изменений в экономике регионов.

Таким образом результаты проведенного исследования имеют важное теоретическое и практическое значение для развития региональной налоговой политики в Российской Федерации. Теоретическая значимость заключается в развитии концептуальных представлений о факторах эффективности территориального налогового стимулирования и обосновании необходимости интегрированного подхода к анализу взаимодействия институциональных и структурных детерминант региональной налоговой политики.

Практическая значимость исследования определяется возможностью использования полученных результатов для совершенствования механизмов налогового стимулирования на федеральном и региональном уровнях. Выявленные закономерности позволяют сформулировать рекомендации по оптимизации региональной налоговой политики с учетом специфических особенностей территориального развития.

Ключевым направлением совершенствования региональной налоговой политики является повышение качества институциональной среды через развитие систем мониторинга результативности налоговых преференций, снижение административных барьеров для получения льгот, обеспечение предсказуемости налогового администрирования и усиление координации между различными уровнями власти.

Важным элементом эффективной налоговой политики выступает дифференцированный подход к налоговому стимулированию с учетом отраслевой специализации регионов, стадии их экономического развития и потенциала диверсификации. Для ресурсно-ориентированных территорий приоритетным является создание стимулов для развития перерабатывающих производств и сопутствующих услуг, для диверсифицированных экономик - поддержка инновационных секторов и высокотехнологичных производств.

Перспективы дальнейших исследований связаны с углублением анализа микроэкономических механизмов воздействия налоговых преференций на поведение экономических субъектов, изучением долгосрочных эффектов налогового стимулирования на структурные изменения в региональных экономиках, а также разработкой методологии оценки социальных эффектов региональной налоговой политики.

Особую актуальность приобретает исследование влияния цифровизации экономических процессов на эффективность традиционных инструментов налогового стимулирования и разработка новых подходов к налогообложению цифровой экономики на региональном уровне [4].

Полученные результаты подтверждают гипотезу о том, что устойчивое экономическое развитие регионов в современных условиях требует не просто снижения налоговой нагрузки, а формирования сбалансированной системы налогового стимулирования, учитывающей институциональные возможности территорий и их отраслевую специфику. Только такой подход способен обеспечить эффективное сочетание фискальных и стимулирующих функций региональных налоговых систем в долгосрочной перспективе.

1. Zvonareva, N. S. Mechanism for increasing the efficiency of economic activity in vertically integrated agro-industrial structures / N. S. Zvonareva // Russian Journal of Management. - 2024. - Vol. 12, No. 4. - P. 284-294.

2. Zvonareva, N. S. Regional differences in the tax burden on business: comparative analysis and main factors / N. S. Zvonareva, S. A. Emelianov // Economic sciences. - 2025. - No. 246. - P. 440-445.

3. Muzalev, S. V. Regional differentiation of the efficiency of tax instruments for stimulating basic sectors of the Russian economy / S. V. Muzalev, A. E. Goncharenko // Economic sciences. - 2025. - No. 246. - P. 264-269.

4. Research of the problems of formation of financial statements of Russian organizations in the context of digitalization of the economy / V. I. Barilenko, E. B. Gerasimova, E. V. Nikiforova [et al.]. - Moscow: OOO "Tsentrkatalog", 2025. - ISBN 978-5-907825-16-1.

5. Kolobaev, A. Yu. Analysis of the structure of economic development of a special economic zone / A. Yu. Kolobaev, A. E. Suglobov // Economic sciences. - 2025. - No. 242. - P. 209-212.

6. Muzalev, S. V. Tax consulting as a way to optimize the tax burden / S. V. Muzalev, M. A. Samokhin, I. A. Rusanov // Economy and management: problems, solutions. – 2018. – Vol. 6, No. 5. – P. 117-120.

7. Muzaleva, T. I. Financial control in the management of property relations / T. I. Muzaleva // Economic security of Russia: Collection of scientific articles. – Volgograd: IP Chernyaeva Yu.I., 2024. – P. 62-69.

8. Muzaleva, T. I. Modern approaches to company valuation / T. I. Muzaleva, K. Yu. Reshetov // International journal of humanitarian and natural sciences. – 2022. – No. 10-4 (73). – P. 173-176.

9. Repushevskaya, O. A. Characteristics of factors and conditions influencing the balance of the organizational and economic mechanism for regional development / O. A. Repushevskaya, A. E. Suglobov // Russian Journal of Management. – 2025. – V. 13, No. 1. – P. 102-113.

10. Suglobov, A. E. International experience in rural development / A. E. Suglobov, A. V. Seregin // Economics of agriculture in Russia. – 2024. – No. 7. – P. 136-139.

11. Suglobov, A. E. The influence of the geopolitical situation on business profitability / A. E. Suglobov, V. A. Zhevago // Challenges of globalization and the development of a digital society in the context of the new reality: Collection of materials of the IX International scientific and practical conference, Pyatigorsk, July 10, 2023. – Pyatigorsk: Limited Liability Company "ALEF Publishing House", 2023. – P. 85-90.

12. Tolmachev, M. N. Analysis of the development of priority sectors of the Russian economy in modern conditions / M. N. Tolmachev, N. S. Zvonareva // Economic sciences. - 2024. - No. 236. - P. 284-288.

13. Features of using artificial intelligence methods for risk analysis / S. Muzalev, V. Shnaider, M. Egorov, S. Safronov // AIP Conference Proceedings, Kaliningrad, October 06-07, 2021. Vol. 2636. - Kaliningrad: AIP PUBLISHING, 2022. - P. 040006.